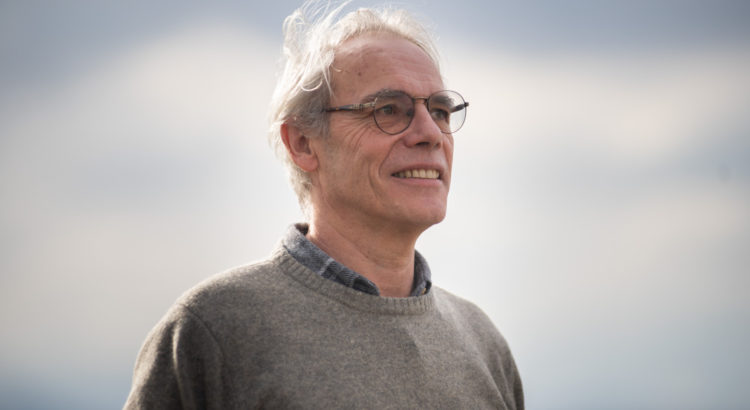

277 000 milliards de dollars. C’est le montant estimé par l’Institut of International of finance du niveau d’endettement dans le monde en 2020. Une somme qui représente 365% du PIB. En 2021, deuxième année de pandémie, la montagne de dettes devrait atteindre de nouveaux sommets. Le président des États-Unis Joe Biden a annoncé la couleur en présentant un nouveau plan de relance d’urgence de 1900 milliards de dollars pour sortir le pays de sa pire crise depuis les années 1930. Quelles conséquences aura un tel endettement sur l’économie mondiale et sur les économies nationales ? Comment y faire face ? Faut-il annuler la dette ? L’éclairage de Jean-Michel Servet, professeur honoraire à l’Institut des hautes études internationales et de développement à Genève, notamment spécialiste des monnaies complémentaires alternatives. Et aussi membre du conseil scientifique de la fondation Zoein. Entretien.

Jusqu’en 2020, les dirigeants politiques affirmaient la main sur le cœur ne pas disposer de ressources suffisantes pour financer les dépenses sociales et les équipements publics indispensables pour faire face au réchauffement climatique. Et puis, pour lutter contre la pandémie, des milliards ont été et sont encore déversés en un temps record. Comment l’expliquez-vous ?

La crise consécutive à la pandémie n’a rien de commun avec les autres crises économiques et financières antérieurement connues dans le monde. Elle a touché immédiatement et simultanément l’offre et la demande. Avec le risque d’une désorganisation rapide des systèmes de production et d’échange, compte tenu de l’interdépendance des activités économiques et des effets en boucle sur le revenu et la dépense. Un large consensus est donc apparu faisant de la réponse à cette crise une urgence absolue avec le besoin de soutenir à la fois l’offre et la demande, ce qui a entraîné un coût plus élevé. À cela s’est ajoutée une croyance très largement répandue que cette crise serait de courte durée, qu’il fallait donc frapper fort immédiatement car on n’aurait pas à le faire longtemps. A contrario, répondre aux défis de la crise climatique par des investissements de grande ampleur ne semble pas aussi urgent aux yeux de la quasi-totalité des dirigeants politiques. Qui plus est, pour certains d’entre eux conseillés par de pseudo-experts, le réchauffement climatique et l’effondrement de la biodiversité sont des phénomènes contestables. C’est dire si, dans la hiérarchie donnée aux urgences et aux moyens à mobiliser pour y faire face, la dimension politique voire idéologique joue un rôle non négligeable.

Pourquoi n’y-a-t-il aucune unanimité chez les économistes pour proposer des solutions qui fassent consensus ?

Les concepts de la science économique ne sont pas des outils totalement neutres et sans relation avec la dimension politique et idéologique que je viens d’évoquer. Depuis sa formation aux XVII-XVIIIe siècles comme discipline autonome du savoir qui s’est progressivement distinguée de la morale puis de la politique, les explications fournies par la science économique sont traversées par des conflits entre diverses écoles de pensée qui sont plus ou moins liées à des groupes d’intérêt. Lors de chaque crise, ces écoles proposent leurs explications et leurs solutions. Depuis les années 1980, le courant dominant – que l’on désigne généralement comme néolibéralisme et qui a succédé aux interventions publiques initiées par le keynésianisme – a mis en avant la concurrence, les intérêts et la propriété privée. La monnaie et la finance ont été ses outils d’intervention privilégiés. Dès lors, depuis environ un demi-siècle, les interventions économiques publiques ont considérablement régressé. L’État s’est contenté de favoriser l’épanouissement des logiques de privatisation. C’est ce qui explique l’âpre débat autour de comment financer les conséquences de la crise sanitaire.

Hors de l’État et du marché, pas d’autre voie ?

Oui, heureusement ! A côté de l’État et du marché une troisième voie s’est profilée dans la pensée économique : celle de la société civile et de la gestion des communs. Ces derniers sont des ressources naturelles, matérielles ou culturelles partagées et gérées collectivement par une communauté qui leur attribue des règles précises de distribution, de préservation et de promotion. La finance comme la monnaie peuvent être considérées comme des communs. Mais aucun consensus ne se dégage parmi les économistes pour privilégier telle ou telle dimension.

Des faillites en perspective sans pour autant une explosion du chômage en Suisse

Que ce serait-il passé si les gouvernements n’étaient pas intervenus pour soutenir « les économies » ?

Sans soutien, le chiffre d’affaires de très nombreuses entreprises se serait effondré et elles auraient rapidement massivement licencié. Le chômage aurait explosé. La demande des ménages aurait fortement diminué du fait de la baisse de leur pouvoir d’achat, ainsi que les investissements des entreprises. D’où une récession profonde et durable, qui serait bien pire qu’un ralentissement temporaire de l’activité économique. Qui plus est, cette régression de la production, des échanges et des revenus provoquerait une forte baisse des recettes fiscales des États, compromettant leur capacité à s’endetter davantage et faire face à leurs dettes, si l’on pense que celles-ci doivent être remboursées. Situation par ailleurs bien peu favorable, on en conviendra, à l’intégration nécessaire de la transition écologique.

Dès que les aides publiques auront cessé, allons-nous assister à une explosion des faillites et à un chômage massif, y compris en Suisse ?

Il est toujours difficile de raisonner en la matière en moyenne tant pour ce qui est de l’emploi que des faillites. Les activités et les localités sont différemment touchées. Le secteur de l’horlogerie suisse, par exemple, est frappé au niveau de ses exportations qui ont diminué d’un quart en 2020. Or il est le troisième secteur exportateur du pays et le canton de Neuchâtel est celui qui concentre le plus d’emplois. Un des secteurs les plus vulnérables est bien sûr aujourd’hui en Suisse l’hôtellerie et la restauration. C’est peut-être là que les faillites d’entreprises seront les plus nombreuses avec des effets en chaîne sur leurs fournisseurs. Mais, comme la Suisse emploie dans le secteur de l’hôtellerie-restauration une forte proportion de main d’œuvre étrangère, y compris sous forme de frontaliers, ce sont les pays d’origine de ces salariés, qui risquent le plus d’être impactés en matière de chômage. Les statistiques suisses peuvent ainsi manifester des pertes d’emplois sans que cela se traduise à niveaux national et locaux par une forte montée du chômage.

Une forte inflation n’est vraiment pas d’actualité

Un risque de stagflation, c’est-à-dire un cumul de stagnation économique et de hausse des prix est-il à redouter ?

Concernant l’emploi et le volume de la production, sauf interventions publiques de grande ampleur, on s’oriente davantage vers un faible niveau d’activités, avec comme toujours des disparités considérables entre les secteurs et les zones géographiques. Une erreur des économistes est de trop souvent raisonner en moyennes qui masquent des disparités considérables.

Et l’évolution prévisible des prix ?

L’actuel mandat monétaire des banques centrales est centré sur la lutte contre l’inflation. Or en faire aujourd’hui l’ennemi principal s’apparente à la promotion de skis alpins au Sahara en attente d’une glaciation semblable à celle que connaissait notre planète il y a 12 000 ans.

Donc pas de souci à se faire quant à la stabilité des prix ?

Ne soyons pas naïfs. L’indice des prix est trompeur car il ignore les actifs financiers et immobiliers. Or leur augmentation marque l’ampleur d’une économie spéculative, que toute réforme monétaire, financière et fiscale sérieuse devrait prendre en considération. L’augmentation des prix de l’immobilier et des actifs financiers est un facteur essentiel d’accroissement des inégalités entre patrimoines (notamment entre les nationaux ayant bénéficié d’un héritage et les personnes issues de l’immigration). Si la valeur des patrimoines s’accroit davantage que celle des revenus, les inégalités s’aggravent entre les ménages les plus fortunés et les ménages plus déshérités. Un climat social délétère pourrait dès lors engendrer des mouvements sociaux qui se solderaient par des augmentations nominales de salaires entraînant une hausse des prix. Joan Robinson, une économiste proche de Keynes, avait parlé à ce propos de « barrière inflationniste », considérant ces variations des revenus et des prix comme une forme de lutte sociale.

Un peu d’inflation, n’est-ce pas une bonne solution pour diminuer la charge de la dette ?

Effectivement, une hausse des prix modérée par exemple de 5% l’an permet en un peu plus de douze ans de diminuer de moitié la valeur en termes réels d’une dette. Mais si une hausse de prix provoquait une augmentation des taux d’intérêt, cela diminuerait automatiquement le cours des obligations passées souscrites à des taux d’intérêt plus bas. Un problème pour les caisses de retraite et d’assurance. En termes réels, c’est-à-dire en tenant compte de l’inflation, le remboursement des dettes serait en effet moins élevé. Mais il faut se défaire de l’illusion qu’un taux d’intérêt faible, voire nul, encourage automatiquement l’endettement en faveur de la consommation et de l’investissement. La capacité et la volonté des ménages comme des entreprises de s’endetter dépend de leur endettement passé, cumulé au fil des ans. Si cet endettement est massif, la baisse des taux d’intérêt peut se révéler totalement inefficace pour stimuler la croissance des activités utiles. Elle servirait surtout à faire gonfler encore un peu plus les placements spéculatifs.

Un remboursement à géométrie variable

Où va-t-on trouver des fonds pour rembourser toutes ces dettes accumulées ?

Les fondations et autres organisations privées, tant loués naguère pour répondre aux besoins de la société et même se substituer aux interventions publiques, sont incapables de mobiliser les milliards nécessaires à la distribution des aides sociales et économiques en faveur des secteurs touchés par la pandémie ; elles sont incapables de répondre aux besoins du secteur sanitaire. Seule la puissance publique, à niveau international, national, régional ou local peut le faire. Or ces structures publiques ne disposent pas de fonds en réserve pour couvrir ces dépenses inattendues.

Qui va donc payer ?

Poser ainsi la question présume que toute dette, quel que soit le bénéficiaire du crédit, doit être remboursée ; autrement dit que la comptabilité d’un État est de même nature que celle d’une entreprise ou d’un ménage vis-à-vis de la contrainte d’équilibre de ses recettes et de ses dépenses. Un ménage ou une entreprise doit rembourser capital emprunté et intérêt ; sauf si l’on revenait au jubilé des dettes pratiqué tous les cinquante ans au Proche Orient dans l’Antiquité et que la Bible évoque. Une idée au cœur des travaux d’un économiste historien américain, Michael Hudson, dont une anthologie de ces travaux traduits en français va paraître en mars prochain sous le titre Dette, rente et prédation néolibérale. Il a beaucoup inspiré un anthropologue beaucoup plus connu, David Graeber.

Si la dette publique est vendue sur les marchés financiers, elle ne diffère plus d’une dette privée et plusieurs cas de figure se présentent. S’il en a la capacité, l’État peut à l’échéance de la dette se tourner vers les marchés financiers et réaliser un nouvel emprunt destiné à rembourser l’ancienne dette. On dit qu’il fait « rouler la dette ». Il ne s’acquitte alors que des intérêts de sa dette et ne rembourse quasi jamais le capital. En période de baisse des taux d’intérêt, l’opération profite à l’emprunteur. Mais la croyance que l’on pourrait éternellement faire ainsi rouler les dettes publiques est inquiétante. Il s’agit d’une politique de l’autruche révélatrice d’un manque de transparence et de courage politique.

Pourquoi est-ce si inquiétant de faire rouler une dette ?

Si les taux d’intérêt sont maintenus à des niveaux très faibles les États peuvent, comme on vient de l’évoquer, se réendetter pour couvrir leurs dettes passées et la passer comme l’on dit à la génération suivante. Vu la baisse des taux, le coût des dettes publiques a ainsi pu diminuer depuis le début des années 2000 dans un grand nombre de pays. Quand les dépenses publiques permettent de construire des équipements publics, d’améliorer le niveau d’éducation et sanitaire de la population, elles bénéficient ainsi à la génération suivante. Ce transfert dans le temps de la dette n’a donc rien de choquant, au contraire. Toutefois, si les taux d’intérêt des emprunts augmentaient à nouveau, la charge à rembourser chaque année augmenterait considérablement au détriment même des dépenses publiques comme celles que je viens d’évoquer.

Quelles sont les autres solutions possibles ?

Le gouvernement peut lever des impôts directs et indirects pour rembourser intérêt et capital. Il peut aussi disposer de richesses naturelles ou d’entreprises publiques qui lui procurent des revenus. On voit certains États mettre en vente des biens nationaux (aéroport, terres, autoroutes, etc.) sous la pression de leurs créanciers.

Enfin, tant que la dette de l’État qui n’a pas été vendue sur les marchés financiers est toujours détenue par la Banque centrale, il n’y a pas d’obligation à la rembourser. Elle peut alors être traitée dans son bilan comme « une dette perpétuelle ». Les premiers exemples remontent au Royaume-Uni au milieu du XVIIIe siècle. La justification d’une telle mesure est que la banque centrale joue vis-à-vis de l’État son rôle d’institution publique au service de la nation et les créanciers citoyens sont aussi des débiteurs citoyens.

Quels sont les éléments qui vont inciter les États à choisir telle ou telle formule ?

Comme l’affirme un adage lyonnais : « il ne suffit pas d’y dire, il faut y faire ». Traduit en terme économique : c’est une question de capacité économique et financière et une question de volonté politique. Tous les pays n’apparaissent pas aux yeux de leurs créanciers potentiels dans la même situation de solvabilité. On parle ici de crédibilité financière. La situation de l’Allemagne aujourd’hui n’est pas celle du même pays en 1950, qui a connu alors une annulation de ses dettes afin de lui permettre de se remettre à flot ; ce que beaucoup d’Allemands, prônant une politique d’austérité pour les pays de l’Europe du Sud, semblent aujourd’hui avoir oublié. Donc les pays ne sont pas libres de mener la politique monétaire et financière de leur choix. Mais, en même temps, on peut remarquer que les décisions prises en la matière dépendent largement du type d’idéologie, pro Marché ou pro État, que j’évoquais au début de cette interview.

Les vertus d’un endettement sous contrôle

Y-a-t-il une limite à l’endettement des États ?

Pour ce qui est du rapport entre le montant global de l’endettement et le revenu national, l’histoire montre qu’il n’existe aucun plafond. La limite peut se situer dans les capacités financières du remboursement annuel des intérêts et du capital. Quand un État est endetté, l’idée qui vient le plus spontanément à l’esprit est qu’il doit au plus vite réduire son endettement. Or, l’observation des crises passées, telles qu’elles ont été analysées notamment par Pierre Dockès dans Le Capitalisme et ses rythmes, quatre siècles en perspective et Splendeurs et misère de la croissance, montre qu’il peut être souhaitable qu’il s’endette davantage afin de remettre son économie à flot. Les États qui pratiquent le plus rapidement une forte austérité pour rembourser leurs dettes seront aussi ceux qui auront le plus de peine à s’en sortir.

Il n’y a donc aucune limite à l’injection monétaire ?

Si, bien sûr, ce sont les capacités productives matérielles et humaines (autrement dit l’offre) qui doivent pouvoir répondre à la demande. Sinon, effectivement, le déséquilibre entre une masse monétaire en croissance et une quantité insuffisante de biens et de services engendre une hausse des prix. Une autre conséquence possible d’une surémission monétaire nationale est la détérioration du taux de change, qui ne se produit pas si la plupart des pays s’entendent pour pratiquer la même politique d’injection monétaire.

Tôt ou tard, une augmentation des impôts n’est-elle pas inévitable ?

Une augmentation des impôts n’est pas en soi négative si elle correspond à l’accroissement des revenus et des dépenses des entreprises ainsi que des ménages, qui sont la matière première de ces prélèvements. A niveau de prélèvement constant, si la dette publique a été cédée sur les marchés financiers, l’État doit soit la rembourser (d’où une diminution des dépenses publiques), soit contracter de nouvelles dettes pour rembourser les dettes passées. Mais s’il s’agit d’une dette perpétuelle, comme précédemment évoqué, il n’y a pas besoin de la rembourser en augmentant les impôts et en diminuant les prestations sociales ainsi que les dépenses publiques. Cette dette perpétuelle permettrait même, en cas de surchauffe économique, que l’État en décidant de la rembourser en totalité ou partiellement prélève plus qu’il ne dépense. Mais nous n’y sommes pas encore !

Annuler la dette, plus facile à dire qu’à faire

Ne serait-il pas finalement plus judicieux d’annuler purement et simplement toutes ces dettes ?

Une dette perpétuelle ne rapportant rien peut logiquement être annulée par accord entre le créancier Banque centrale et le débiteur Trésor public, pour autant que les statuts de la Banque centrale le permettent. Mais si les dettes ont été vendues sur des marchés financiers et qu’il y a donc des créanciers propriétaires de ces dettes, par exemple des caisses de retraite ou d’assurance, un État peut toujours se déclarer en faillite. Mais alors il aura bien de la peine ensuite à se présenter comme emprunteur sur les marchés financiers. La solution la plus facile est, on l’a vu, sauf si les taux d’intérêt augmentent, que de nouvelles dettes soient émises pour remplacer les précédentes. C’est ce qui se pratique depuis longtemps.

Une banque centrale qui adopte la formule du non remboursement de la dette ne perdrait-elle pas toute crédibilité ?

C’est l’avis d’un certain nombre d’experts qui estiment que dans ce cas les financiers n’auraient plus confiance dans la devise de cette Banque centrale. Le risque serait donc grand qu’elle fasse l’objet d’attaques spéculatives et que son cours s’effondre. Si ce type de politique était appliqué à la suite d’un accord international entre banques centrales et donc si les spéculateurs n’avaient aucun intérêt à spéculer à la baisse contre une devise en acquérant d’autres devises – puisque toutes seraient impliquées – évoquer ce type de risque n’aurait aucun sens. La coordination des politiques des Banques centrales est ici essentielle.

Des monnaies complémentaires bienvenues

Une généralisation des monnaies complémentaires aurait-elle permis de changer la donne en déconnectant l’économie réelle de la finance internationale ?

Les monnaies complémentaires comme le Léman à Genève, la Gonette à Lyon ou l’Eusko en pays basque, sont des moyens de paiement dont la valeur est totalement associée à celles des monnaies nationales ou fédérales. Elles sont obtenues par change contre celles-ci. Il n’y a pas d’autonomie comme c’est dans le cas des unités des systèmes d’échange locaux (SEL). En revanche, ces monnaies complémentaires peuvent développer des circuits monétaires parallèles qui s’autonomisent de la circulation de la monnaie scripturale bancaire. Elles encouragent des circuits économiques locaux courts. La déconnection pourrait donc se faire par l’émission, par les collectivités territoriales locales, de bons de paiement. Ces derniers règleraient leurs dépenses auprès des entreprises locales, participeraient à la distribution d’aides sociales et culturelles et aussi de primes à leurs salariés. Ces bons de paiement pourraient circuler localement et, in fine, servir à payer les services des collectivités locales et ainsi que les impôts qu’elles prélèvent. Encore faudrait-il que les lois l’autorisent.

Propos recueillis par Philippe Le Bé.

Image par Florian Barras.

Interview intéressante. Toutefois, la valeur de ces monnaies « complémentaires » n’est pas déconnectée comme dans un silo, mais en relation avec la valeur de la monnaie « scripturale bancaire ». Peut être que je me trompe, ou que j’ai mal compris, mais il me semble qu’il y aura toujours un lien entre ces deux types d’économie.

Réponse de Jean-Michel Servet à propos de ce passage: ” Les monnaies complémentaires […] sont des moyens de paiement dont la valeur est totalement associée à celles des monnaies nationales ou fédérales. Elles sont obtenues par change contre celles-ci. […] ces monnaies complémentaires peuvent développer des circuits monétaires parallèles qui s’autonomisent de la circulation de la monnaie scripturale bancaire “.

“A la différence des SELs, leur création dépend des monnaies bancaires, de banques qui reçoivent en dépôt la garantie de pouvoir être changées par le commerçant qui les reçoit. Mais la vitesse de circulation de ces monnaies peut être très supérieure à celle de la monnaie bancaire et donc avoir des vertus économiques et sociales. Je ne les considère pas comme l’unique solution passe partout miraculeux, réponse à tous les problèmes que posent aujourd’hui le système monétaire et financier. Les monnaies complémentaires se situent dans le champ de la transaction et ne répondent pas à la question posée par les usages spéculatifs de la monnaie par exemple.”

Je pense que cet échange serait encore plus précieux s’il se situait avant la création de la monnaie unique, quand des banques centrales nationales existaient encore en Europe. Annulez la dette ne peut se faire que si elle est détenue par une banque centrale ou un Etat. L’Allemagne ne peut pas annuler la dette des pays du sud sauf si elle paye à leur place ! Dans les années 50, ce sont des Etats qui ont annulé la dette de l’Allemagne par des traits de crayons, aujourd’hui impossible, sauf si la BCE achète toutes les dettes étatiques des pays membres de l’EURO et de les annuler (les pays du nord n’accepteraient pas). Dans un pareil cas, l’EURO perdrait les 3/4 de sa valeur. Une solution pourrait exister qui risque de plonger le monde dans une crise économique passagère de 5 ans, après laquelle le monde économique ferrait peau neuve. La solution se résume à ce que les Etats endettés fassent des défauts de paiements sur les dettes détenues par les individus non-résidents et les Fonds étrangers. Si une telle mesure est prise par tous les pays occidentaux & les pays pauvres pendant le même weekend, l’argent noir sera purgé et les riches seront moins riches et le monde repartira de plus belle ! La cascade de faillites qui s’en suivra permettrait un nouveau départ, et les Etats seront obligés à ne plus s’endetter que pour des projets à long terme avec des plans de remboursement stricts. C’est théorique, les politiques préfèrent les méthodes connues et un chaos perpétuel par petite dose.

Réponse de J-M. Servet: Dans l’Union européenne, il n’y a pas de détenteurs étrangers des dettes Covid. Celles-ci sont détenues par la Banque centrale. Et il est possible vu que les taux d’intérêt sont nuls de la conserver comme dette perpétuelle. Cela a été pratiqué en Angleterre au XVIIIe siècle… et ailleurs. Certains pensent comme vous peut être que la situation serait différente, si l’euro n’existait pas que chaque pays avait gardé son indépendance monétaire. Si l’on compare les pays qui sont entrés dans la zone euro et ceux à travers la planète qui n’ont pas cette contrainte, je ne vois mal à quelle différence de politique monétaire vous faites référence. L’idéologie est quasi partout celle d’une orthodoxie monétaire visant à se protéger contre une hypothétique hausse des prix (sans penser d’ailleurs à la hausse de l’immobilier et des cours de marchés financiers), donc sans référence à l’emploi ou aux questions environnementales. Mais peut penser aussi que sans l’euro les pays européens seraient dans la tourmente d’opérations spéculatives fortes sur leurs monnaies… Souhaitez vous que les devises européennes fassent le yo yo comme le bitcoin ?

La question est bien : quand les statuts des banques centrales ou leurs pratiques dites de « crédibilité » seront-ils changés… Le quantitative easing a été un premier contournement, la collectivisation de la dette de l’ensemble des pays européens l’an dernier un deuxième. On peut imaginer/souhaiter que nécessité fera vertu. Et le plus vite sera le mieux. Plusieurs juristes y travaillent…

Il faut remettre les pendules à l’heure des BC.

La dette américaine approche les… 30’000 milliards d’USD, pour une population d’environ 300 millions.

Soit, même pas 5% de la population mondiale, dette possédée à au moins 50% par les chinois, mais presque le 10% de la dette mondiale.

Et encore, comme les indices sont seulement américains, on connait la chanson.

Une bonne guerre efface les dettes!

Proportionnellement à leur population c’est la Belgique et la Suisse qui ont acheté le plus de bons du trésor américain.

Merci de cette précision, qui ne m’étonne pas de la Suisse (cf. pertes BNS dans les schistes US), un peu plus de la Belgique.

P.S. D’ailleurs, on parle beaucoup de Wikipedia, pour son vingtième anniversaire, ici

https://en.wikipedia.org/wiki/Trump_Tower_Punta_del_Este

Ou un autre son de cloche, ici

https://www.clarin.com/sociedad/-frenada-construccion-trump-tower-punta-_0_fRhs1Zoy.html

Réponse de J-M. Servet:

Réponse à la question 3

… ou la guerre en créé de nouvelles. Ne pas oublier le lancinant problème du règlement des réparations allemandes après 1918.

… Sur le financement de la guerre, je recommande vivement la lecture de J. M Keynes, Comment financer la guerre ? qui a été récemment traduit et édité en français aux Éditions Classiques Garnier

L’apparition des CBDCs (Central Bank Digital Currency) va changer les façons de raisonner tant sur les émissions de monnaie de la part des Banques Centrales que sur les actions des pouvoirs publics (cf bons de paiements). Exemple : une monnaie digitale peut très bien ne durer que quelques semaines ou quelques mois et ne servir que dans certains types d’échange. Applications : le versement d’aides sociales ciblées ou le paiement de certains type d’énergies, etc, … A quand les “green USD”, les “EURO logements”, les “CHF école de ski” ?

On va vers un nouveau monde où le sort des anciennes dettes, notamment d’état, est de plus en plus incertain, sans parler de leur valorisation. Doit-on encore enseigner aux étudiants en finance que l’actif sans risque est le bon du trésor? Qui parle d’effondrement de château de cartes? 😉

Tant de questions, si peu de réponses …

L’avenir nous dira. En tous cas il va avoir le mérite d’être intéressant … et volatile!

Réponse de J-M. Servet: A propos des nouvelles formes de monnaies digitales, attention de tenir compte qu’un certain nombre comme le bitcoin sont avant tout des instruments de placements spéculatifs et ne sont pas à proprement parler des moyens de paiement.

Dans « Et si le quantitative easing se mettait au service du plus grand nombre », The conversation, 26 mars 2020, écrit avec Solène Morvant-Roux de l’unige [https://theconversation.com/et-si-le-quantitative-easing-se-mettait-au-service-du-plus-grand-nombre-134744] nous avons proposé que la distribution de revenu complémentaire sous forme de cartes de paiement spécifiques (donc accessibles même à ceux et celles n’ayant pas de compte bancaire et pouvant être rechargées). Cela permettrait aussi d’en faire des « monnaies fondantes » ; les fonds distribués seraient ainsi rapidement consommés.