Let’s be realistic on what we can expect from central banks [click here]

Les banques centrales se retrouvent de nouveau en première ligne contre le ralentissement économique. Il est grand temps de préparer une utilisation des autres instruments de politique conjoncturelle.

L’impact positif de la politique monétaire depuis 2008

Depuis 2008 les banques centrales n’ont pas ménagé leurs efforts pour éviter une répétition de la grande dépression : baisse massive des taux, forte hausse de leur bilan, extension du portefeuille à de nouvelles classes d’actifs (comme les titres adossés à l’immobilier pour la Fed).

Ces efforts ont porté leurs fruits. Ce constat peut surprendre car après-tout la croissance reste modérée et, les pressions inflationnistes sont largement absentes. Cette faiblesse de l’économie, particulièrement marquée en Europe, ne signifie-t-elle pas que les banques centrales ont échoué ? Pas nécessairement. Il est important de porter un jugement sur base de ce que la situation aurait été sans intervention des banques centrales. Nous aurions alors connu une récession bien plus forte et une inflation encore plus faible, voire une déflation.

En outre, gardons à l’esprit que la politique monétaire n’est qu’un des instruments de politique conjoncturelle, un autre étant la politique budgétaire. Or cette dernière n’a que peu été utilisée : la relance aux Etats-Unis a été de courte durée en 2009 et l’accent a plutôt été mis sur la réduction des déficits, surtout en Europe. Les politiques monétaires et budgétaires sont comme deux rameurs sur une barque. Si l’un d’eux manie vigoureusement sa rame mais que l’autre ne fait rien, la barque n’ira pas droit. Il ne nous viendrait cependant pas à l’idée de critiquer le rameur actif pour autant.

Et maintenant ?

La situation économique actuelle est préoccupante notamment du fait des tensions commerciales. La Fed a assoupli sa politique monétaire de manière préventive (une décision loin d’être unanime au sein de son comité directeur) et est soumise à de fortes pressions politiques pour en faire plus. Si la banque centrale américaine pourrait encore baisser les taux, ses consœurs européennes ont nettement moins de marge.

Il est important de ne pas attendre des banques centrales qu’elles sauvent à elles seules l’économie mondiale. La politique monétaire est un outil puissant, mais elle ne peut pas tout faire et il est important d’être conscient de ses limites pour s’éviter des désillusions (il est vrai que les banques centrales pourraient être plus claire dans la communication de leurs limites). De plus il n’est pas certain que l’effet des taux d’intérêt sur l’économie soit aussi fort que d’habitude lorsque les taux sont déjà bas. La politique budgétaire a un rôle à jouer, surtout dans les pays pouvant emprunter à très bon marché. Plusieurs travaux scientifiques montrent que des transferts directement aux ménages et aux entreprises avec une forte propension à consommer (comme les ménages à revenu faible) sont efficaces.

Un peu d’analyse technique

Cette section illustre les points discutés plus ci-dessous de manière plus formelle avec un modèle simple de politique économique. Il s’agit du modèle dit « IS-LM » qui est composé de deux relations entre le taux d’intérêt nominal et le PIB.

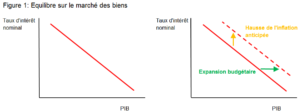

La première relation représentée en rouge dans la figure 1 montre l’équilibre du marché des biens. Un taux d’intérêt bas réduit le coût du crédit et pousse les ménages et entreprises à emprunter pour consommer et investir, accroissant ainsi le PIB. Nous avons donc une relation inverse entre taux d’intérêt et PIB. Une hausse des dépenses publiques augmente le PIB pour un taux d’intérêt donné ce qui déplace la ligne vers la droite (flèche verte dans la partie droite de la figure). La banque centrale peut également affecter cette relation, car le taux d’intérêt pertinent pour l’investissement est le taux réel, c’est-à-dire le taux nominal (axe vertical de la figure) moins l’inflation attendue dans le futur. La ligne rouge est représentée pour une valeur donnée de l’inflation future, une baisse du taux nominal représentant alors une baisse du taux réel. Si la banque centrale convainc les agents privés que l’inflation sera plus élevée demain, alors un taux d’intérêt nominal donné correspond à un taux réel plus faible et un PIB plus élevé, ce qui déplace la ligne vers le haut (flèche orange dans la partie droite de la figure).

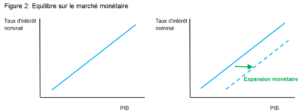

La seconde relation représentée en bleu dans la figure 2 montre l’équilibre du marché monétaire, pour un montant donné de monnaie émis par la banque centrale. Un PIB élevé augmente la demande des agents privés pour la monnaie afin d’effectuer leurs transactions. Mais comme la banque centrale n’a pas émis plus de monnaie, le taux d’intérêt doit réagir afin de rééquilibrer le marché. Un taux d’intérêt plus élevé pousse les agents à détenir des obligations rémunérées plutôt que de la monnaie qui ne rapporte rien. Nous avons donc une relation positive entre taux d’intérêt et PIB. Une politique monétaire expansionniste augmente l’offre de monnaie pour un niveau donnée du PIB, ce qui se traduit par une baisse du taux d’intérêt et un déplacement de la ligne vers la droite (flèche verte dans la partie droite de la figure).

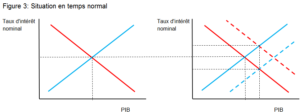

L’équilibre en temps normal est donné par l’intersection des deux lignes dans la figure 3. Partons de l’idée que ce niveau de PIB est trop faible pour générer le plein-emploi. Le PIB peut être accru par une expansion de la politique budgétaire ou par une expansion de la politique monétaire (lignes en pointillé). Si les deux augmentent le PIB, l’impact sur le taux d’intérêt est opposé : une expansion monétaire le réduit alors qu’une expansion budgétaire l’augmente (la hausse des dépenses publiques est en partie compensée par une baisse de l’investissement). Si les deux options de politique conjoncturelles sont disponibles en théorie, la pratique avant la crise a été de laisser la politique monétaire s’occuper du travail car elle peut être mise en œuvre plus rapidement.

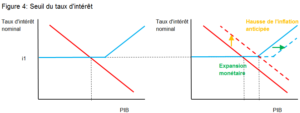

La politique monétaire est cependant soumise à une contrainte, à savoir que le taux d’intérêt nominal ne peut pas descendre en dessous d’une limite i1. Ceci représente – de manière simplifiée – la situation depuis une dizaine d’années. La ligne bleue est alors horizontale à ce seuil, ce qui donne une relation en deux parties pour l’équilibre du marché monétaire, représentée dans la figure 4. Une fois le seuil du taux d’intérêt atteint, une expansion monétaire n’a pas d’effet car déplacer la ligne bleue vers la droite (vers la ligne pointillée) ne change pas le point où les lignes se croisent. La banque centrale peut cependant utiliser une autre approche, à savoir communiquer que la politique monétaire va rester expansionniste pendant longtemps afin de pousser les anticipations d’inflation à la hausse. Comme indiqué plus haut, ceci déplace la ligne rouge vers le haut (vers la ligne pointillée) et accroît le PIB. Un autre point important est qu’une expansion budgétaire est particulièrement efficace, car un déplacement de la ligne rouge vers la droite accroît le PIB sans générer de hausse des taux d’intérêt, et donc ne se fait pas au détriment de ‘investissement.

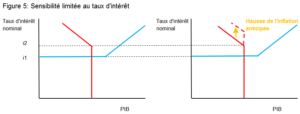

Il se pourrait cependant que la situation soit encore plus complexe. De récents travaux de recherche indiquent que lorsque le taux d’intérêt est déjà bas une baisse supplémentaire stimule la consommation et l’investissement beaucoup plus faiblement qu’en temps normal. Considérons le cas où la demande ne répond pas au taux d’intérêt réel si celui-ci est plus bas qu’un certain niveau. Cela donne un segment vertical de la ligne rouge lorsque le taux d’intérêt nominal est plus faible qu’un seuil i2 (égal au seuil du taux réel plus l’inflation anticipée). Que se passe-t-il si l’économie est à un point où la ligne bleue est horizontale est la ligne rouge verticale, comme dans la figure 5 ? Comme nous l’avons déjà vu, une expansion monétaire classique (déplacement de la ligne bleue vers la droite) est inefficace. Mais en outre une politique visant à accroître les anticipations d’inflation est aussi inefficace. Une hausse de l’inflation anticipée implique que le seuil du taux d’intérêt réel en dessous duquel l’économie ne répond plus correspond maintenant à un taux d’intérêt nominal plus élevé. En d’autres termes, la ligne rouge se déplace vers le haut (vers la ligne pointillée), et le point d’intersection des deux lignes n’a pas changé.

La seule option pour accroître le PIB est de déplacer la ligne rouge vers la droite, c’est-à-dire d’utiliser la politique budgétaire pour augmenter directement le PIB. Cette simple analyse montre donc que lorsque la demande ne réagit plus au taux d’intérêt, une politique monétaire portant sur les anticipations d’inflation aura un effet limité, et la politique budgétaire doit être déployée.

Etre économiste, c’est un peu comme banquier ou politique, il n’est jamais facile de couper la branche sur laquelle repose sa prospérité, mais on essaie de faire l’autruche.

Et pourtant, la Tierra madre ou pachamama va vous enseigner où les courbes de la planète sont les bonnes.

On peut truquer le jeu jusqu’à un certain point, ce dont personne ne se gêne, mais pas pour 8.5mrds de terriens, ni 8.5 mio de suisses, vous allez voir 2020, bis repetita 1929… en pire (banques fédérales ou pas, consommateur optimiste ou pas).

Après, ce sera un autre monde, bien moins festif.

🙂

P.S. Mais comme l’homo sapiens a décidément bien de la peine à apprendre de ses erreurs répétitives et malgré tous les Nobel qui nous font croire le contraire, le risque est bien sûr WWIII, ce qui serait sans doute, la précipitation vers un neo-âge des cavernes!

La capacité d’expliquer en termes claires le contexte et les mécanismes de politique monétaire en un article. Brillant.

Merci pour ce feedback. C’est un plaisir si je peux clarifier les concepts.

Meilleures salutations

Cédric Tille

Merci pour ces explications crédibles sur ce que l’on peut encore attendre de la politique monétaire à l’heure actuelle.

Concernant la politique budgétaire, il serait bien de préciser aux lecteurs comment elle permet une augmentation du revenu national.

Selon les collectivités publiques concernées (Etat, Canton, Commune), qui décide d’effectuer une relance budgétaire. Sur quels objets peuvent porter une relance budgétaire ? Si on part du principe que ce sont les entreprises (plutôt que les particuliers) qui sont concernés (par la politique budgétaire), sont-elles suffisamment en confiance pour investir ? Dans les entreprises, qui décide du rendement attendu sur les investissements qui en découleraient, et à combien doit-il se monter ? Le rendement attendu d’un investissement (comme de l’activité courante) a-t-il des incidences sur la quantité et le coût du travail, le coût des autres facteurs de production, ainsi que sur l’environnement ? Si le rendement attendu a des incidences sur la quantité et le coût du travail, cela stimule-t-il la consommation et donc le PIB ?

Cordialement,

Merci pour ces commentaires.

La relance peut tout d’abord prendre la forme de dépenses des collectivités publiques. En temps normal cela peut réduire l’investissement à cause de la hausse du taux d’intérêt (phénomène de “crowding out”), mais si les entreprises ont suffisamment de réserves financères (et donc pas besoin d’emprunter) ce problème ne se pose pas.

La question centrale pour l’impact de la politique budgétaire est de savoir si elle va stimuler la demande privée. Si les autorités augmentent leurs dépenses ou réduisent les impôts de manière temporaire, finançant cela par la dette, les ménages se rendent compte que les impôts vont augmenter dans le futur pour couvrir les intérêts de la dette. Ils acroissent donc leur épargne, et la hausse des dépenses publiques est compensée par une baisse des dépenses privées sans que le PIB ne change. Ce phénomène, appelé “équivalence Ricardienne” explique pourquoi en temps normal l’effet de la relance budgétaire est faible.

En temps de récession toutefois les ménages font face à une baisse temporaire du revenu et aimeraient emprunter pour lisser leur consommation dans le temps, mais les banques sont peu enclines à prêter. Si le gouvernement baisse les impôt temporairement et les remontera demain pour payer les intérêts de la dette, les ménages reçoivent des resources maintenant et devront les repayer plus tard, ce qui correspond à un emprunt. La relance budgétaire permet alors aux ménages d’emprunter indirectement via le gouvernement, et stimule la demande privée. La relance budgétaire est donc forte si les ménages font face à des contraintes d’emprunt, comme durant une récession profonde. Ce mécanisme est établit empiriquement.

Meilleures salutations

Cédric Tille

Peut-être auriez-vous le temps de me répondre ?

Si la banque nationale annonce publiquement utiliser 100 milliards de francs pour rénover/construire des installations hydro-électriques (énergie renouvelable), sans aucune perspective de rentabilité (planche à billets pure).

Que se passerait-il ?

A priori ?

– rien, et nous gagnons notre défi de transition écologique (+ des milliers d’emplois “gratuits”);

– le franc suisse baisse = excellente nouvelle pour nos exportateurs;

– de l’inflation (un peu, beaucoup, ?).

Et si nous essayons ?

Merci pour votre commentaire. Pour clarifier les éléments, j’y répond en deux parties.

Premièrement, nous pouvons considérer un investissement tel que vous l’écrivez directement par le gouvernement (nous laissons donc la banque centrale hors de cela). Un tel investissement d’infrastructure est pleinement dans les prérogatives des autorités et peut être mis en place en suivant les procédures existantes. Le parlement approuve le plan d’investissement, le département des finances émet la dette requise (qui dans un pays comme la Suisse pourrait être financée à un taux d’intérêt modéré), et les infrastructures sont construites.

Deuxièmement, convient-il d’impliquer la banque centrale? Je suis d’avis que non. Ce n’est pas nécessaire quand le gouvernement peut émettre la dette pour financer l’investissement. Et si le gouvernement ne le peut pas? Alors l’intervention de la banque centrale reviendrait à un financement par émission monétaire. Or ceci est en conflict avec le mandat de stabilité des prix.

En général je ne suis pas favorable à donner à la banque centrale des tâches qui relèvent du gouvernement. Ceci n’est pas une appréciation du bien fondé des investissements considérés, mais est motivé par le besoin d’avoir un partage des rôles claire. L’indépendance de la banque centrale est nécessaire à l’accomplissement de son mandat de stabilité des prix, mais cette indépendance doit s’exercer dans le cadre du mandat défini par la loi. En impliquant la banque centrale dans d’autres tâches on risquerait de l’exposer à un retour de manivelle politique qui serait au détriment de son mandat principal. Si le parlement ne souhaite pas entreprendre les investissements, on peut le regretter. Mais la réponse n’est pas à mon avis de “court circuiter” une institution élue démocratiquement en confiant la tâche à une autre entité dont ce n’est pas le mandat.

Meilleures salutations

Cédric Tille

Merci pour votre réponse, mais vous ne répondez pas vraiment à ma question. 🙂

Je ne parlais pas de ce qui était juridiquement faisable (mandat de stabilisation des prix) ou idéal, mais de quelles seraient les conséquences si cela arrivait.

Admettons: la Suisse vote un changement de la constitution et dit: la BNS doit émettre pour 100 milliards de francs qui seront investis pour des projets d’infrastructure écologique (durable).

Que la Suisse s’endette, je comprends les conséquences…

Mais je n’arrive pas à comprendre les effets concrets de la politique proposée par Melenchon. Si les gens veulent acheter des francs suisses, pourquoi ne pas leur faire financer nos infrastructures (plutôt que s’endetter pour y arriver ou détruire notre prévoyance vieillesse en baissant les taux d’intérêts car notre monnaie est trop attractive).

Cher Monsieur,

Je ne connais pas la proposition de M. Melenchon, mais considérons les options que vous proposez. En un mot: une financemetn via la banque centrale aurait un effet macroéconomique, mais un finacement via la dette publique aurait exactement le même et serait bien plus simple à mettre en oeuvre.

La banque centrale peut créer de la monnaie (hausse de son passif) puis l’investir disons dans des éoliennes, la valeur de ces éoliennes étant alors un actif de la BNS. Il y a un effet macroéconomique du fait de la construction des éoliennes (pour autant cela dit qu’elles n’auraient pas pu être construites avec un autre financement). Comme indiqué dans mon précédent billet cela pose des questions d’adéquation avec le mandat de la banque centrale, et un risque de ne pas pouvoir réduire la masse monétaire dans le future quand bien même cela serait nécessaire pour contrer l’inflation (à moins de revendre les éoliennes).

Une alternative plus simple est de financer les éoliennes avec un emprunt de la Confédération. L’effet économique est le même et nous pouvons utiliser des outils existants plutôt que de devoir changer la loi sur la banque centrale. Pourquoi se compliquer la vie?

Certes cela implique une dette de la Confédération. Cependant les taux sont très bas et donc cette dette coûte peu. Rappelons en passant que la monnaie est une dette de la banque centrale (elle apparait à son passif). Comme dans les deux cas il y a création d’un titre de placement libellé en franc suisse (obligation de la Confédération, ou monnaie) l’effet sur le change sera similaire. Cela dit, je ne suis pas convaincu que nous aurions un fort effet sur le taux de change car il y a création d’un actif (les éoliennes) en Suisse, or pour agir sur le taux de change il faut créer un titre en franc suisse et investir les fonds ainsi levés en monnaie étrangère (c’est ce que la banque central fait quand elle acquiert des euros ou dollars).

Un dernier point sur les taux d’intérêt bas et les caisses de pension: la baisse des taux de rendement sur les placements sans risque est une tendance globale qui et observée depuis bien des années (même avant la crise), elle n’est pas créée par les banques centrales. En fait, le faible niveau des taux d’intérêt des banques centrales est plus une conséquence de cette tendance à la baisse des taux réels sur les obligations sans risque que sa cause.

Meilleures salutations

Cédric Tille

La proposition de Melenchon:

https://www.bfmtv.com/mediaplayer/video/melenchon-la-dette-doit-etre-integralement-rachetee-par-la-banque-centrale-europeenne-930923.html

Dans ma proposition, cela reviendrait selon ma compréhension limitée pour la BNS de financer des travaux à hauteur de 100 milliards puis de revendre l’actif pour 1 fr. symbolique à la Confédération ? Au final, dans mon esprit, cela reviendrait à “brûler” l’équivalent de 100 milliards de masse monétaire… mais à avoir financé qqch de concret dans l’intervalle.

… Tandis qu’une dette de la Confédération doit se rembourser.

Mais je n’y comprends rien.

Merci pour vos réponses !!

Cher Monsieur

La proposition de Monsieur Mélenchon est un financement irrévocable par la planche à billet, car la BCE rachêterait la dette en émettant de la monnaie. Ceci est différent des politiques de “quantitative easing” où les banques centrales achêtent de la dette souveraine auprès des investisseurs qui la détiennent en émettant de la monnaie, mais garde le droit de revendre cette dette aux investisseurs en épongeant la monnaie si cela est nécessaire pour maintenir la stabilité des prix. Le recours irrévocable à la planche à billets est source d’inflation dans le futur (cf Allemagne 1923, Zimbabwe ou Vénézuela plus récemment).

Si la banque centrale investit dans des éoliennes puis les revend pour 1 franc, cela représente une perte sur ses actifs (de 100 milliards moins 1 franc dans votre exemple). Comme la monnaie émise est toujours là au passif, la perte se retrouve dans les fonds propres de la banque. Plus précisément la provision pour les distributions futures à la Confédération et aux Cantons serait amputée du même montant, et donc au final il n’y a pas de cadeau.

Le point central de mon billet est de souligner qu’il ne faut pas tout attendre de la banque centrale. Elle n’est pas une baguette mmiracle qui permet de financer des investissements sans dette. Au final, les recettes – sommes toutes compliquées – proposées ont le même effet qu’un financement d’investissement par la dette publique, recette standard et facile à mettre en place.

Dernier point: la dette publique n’a pas à être remboursée (l’Etat n’est pas un ménage), il suffit de la refinancer comme ont refinance une hypothèque. Tant que le ration de la dette au PIB est stable, tout va bien.

Meilleures salutations

Cédric Tille