Damn the torpedoes, full speed ahead!

« Au diable les torpilles, en avant toute ! » : comme le disait le contre-amiral Farragut en forçant l’entrée de la baie de Mobile en 1864, il y a des moments où il faut agir massivement sans souci exagéré des détails. La crise économique qui se profile à cause de l’épidémie du Covid-19 est un de ces moments, et il faut une réponse ambitieuse, comme par exemple un large fonds de soutien.

Le coût économique de l’épidémie

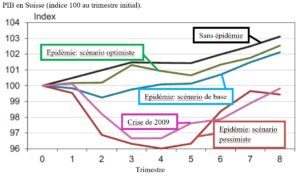

Les instituts de prévisions se sont attelés à quantifier l’impact économique de l’épidémie et la réponse est clair : il sera substantiel, et même très fort dans certains scénarios. Le KOF a examiné plusieurs scénarios suivant la gravité de l’épidémie. La figure ci-dessous montre l’évolution du PIB sans épidémie (ligne noire), avec épidémie selon un scénario de base (ligne bleue), une variante optimiste (ligne verte) et une variante pessimiste (ligne brune). Ces scénarios sont comparés avec l’impact de la crise financière de 2009 (ligne violette). L’analyse montre un ralentissement clair de l’activité, la croissance passant de 0.9% en 2019 à 0.3% en 2020. La croissance reprendrait une fois l’épidémie passée avec une hausse de 1.4% en 2021. L’incertitude est cependant grande, et la croissance baisserait plus fortement dans un scénario pessimiste, avec une forte récession en 2020 (-2.3%) suivie d’une reprise graduelle en 2021 (1.3%). Une telle récession serait comparable à celle de la crise financière.

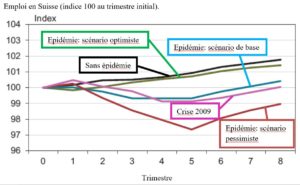

L’analyse du KOF montre en outre que le coût serait substantiel en termes d’emplois. La figure ci-dessous montre l’évolution des places de travail selon les trois scénarios. Un aspect frappant est que si le PIB chuterait moins dans le scénario de base qu’il ne l’a fait durant la crise financière, la baisse de l’emploi serait similaire dans les deux cas. De même, le scénario pessimiste conduirait à une baisse du PIB similaire à la crise financière mais avec des pertes d’emplois nettement plus marquées.

La récession provenant de l’épidémie serait donc particulièrement coûteuse en termes de places de travail. Ceci reflète un impact différent par secteurs. Alors que la crise de 2009 avait surtout pesé sur l’industrie manufacturière – un secteur relativement intensif en capital – le ralentissement à venir va également être marqué pour les secteurs comme l’hôtellerie et le commerce où la production repose plus sur le travail.

Les prévisions publiées par le SECO aujourd’hui sont plus proches du scénario pessimiste du KOF, avec un recul du PIB de -1.5% en 2020. Le SECO table cependant sur une reprise marquée en 2021 (+3.3%), ce qui n’est pas le cas du scénario pessimiste du KOF.

Les tensions sur les marchés

L’affaiblissement des perspectives économiques mondiales a conduit à une forte baisse des marchés boursiers. En outre, nous observons un assèchement du crédit pour les entreprises dans certains pays. La figure ci-dessous compare le taux d’intérêt que les entreprises américaines (hors secteur financier) doivent payer pour des emprunts à 3 mois sans collatéral (dits « commercial paper »), avec celui sur les bons du Trésor américains à 3 mois depuis début 2018. La valeur est d’habitude positive car les entreprises sont des débiteurs plus risqués qu’oncle Sam. Cet écart est abruptement monté durant les derniers jours pour avoisiner 1.5%, ce qui indique un assèchement du crédit aux entreprises même à court terme. Il faut remonter au plus fort de la crise de 2008 pour observer des valeurs similaires.

Un problème économique clair et temporaire (mais sérieux)

La récession qui s’annonce est particulière car elle reflète un choc clairement identifié. L’épidémie sera un problème temporaire (ce qui ne signifie aucunement qu’il est bénin) qui connaîtra un pic puis se résorbera. Cette décrue commence du reste à s’observer en Asie, même si nous ne sommes de loin pas encore sortis du bois.

L’activité économique va donc fortement baisser pendant quelques mois, puis les choses reviendront à la normale. Pour que l’économie se remette alors à fonctionner il est essentiel de préserver les capacités de production durant la période creuse (un peu comme on laisse tourner un moteur au ralenti afin de pouvoir redémarrer au plus vite par la suite). Nous ne sommes pas du tout dans un cas de figure où des changements structurels dans la demande où les technologies de production feraient que des entreprises ne seraient fondamentalement plus viables et devraient fermer.

La capacité à redémarrer une fois la crise passée n’est pas garantie. Créer une entreprise et embaucher du nouveau personnel implique un coût fixe (formalités, mise en place des locaux, processus de recrutement). Des entreprises qui disparaîtraient durant la période de creux ne pourraient pas être remise en place à moindre frais, et dans ce cas le choc temporaire de l’épidémie aurait des conséquences dans la durée. Il est préférable de garder les entreprises existantes en vie, quitte à tourner au ralenti, pour pouvoir ensuite monter en puissance.

Outre l’impact direct de l’épidémie, les mesures drastiques de limitations des interactions et déplacement mises en place – à très juste titre – entraîne un rapide ralentissement de l’économie. Il vaut mieux payer ce prix à court terme pour enrayer l’épidémie, car la laisser progresser entraînera une facture bien plus élevée au final. En outre, les mesures vont certainement durer une fois le pic d’épidémie passé afin d’éviter une deuxième vague d’infections. Les mesures sanitaires, encore une fois pleinement nécessaires, vont par conséquent accroître le coût économique immédiat.

Un élément supplémentaire est que l’incertitude quant à l’ampleur de l’épidémie et sa durée va conduire les gens à limiter leurs achats et épargner par précaution, ce qui pèse encore plus sur l’activité économique.

Quelles politiques économiques ?

Que faire alors ? Une excellente analyse de la situation et des options disponibles est présentée dans un ouvrage collectif récent, Mitigating the COVID Economic Crisis: Act Fast and Do Whatever It Takes.

Les banques centrales ont un rôle à jouer dans le cadre de leur mandat de stabilité financière. Il ne s’agit pas de soutenir la bourse à un certain niveau, mais d’éviter que des grippages dans les marchés ne viennent amplifier les ajustements déjà douloureux. En période de tensions les marchés peuvent connaître des goulets d’étranglement qui vont générer une volatilité allant au-delà de ce que les fondamentaux économiques justifie. Les actions des banques centrales depuis plusieurs jours visent à « mettre de l’huile » pour assurer au mieux un bon fonctionnement des marchés.

La tâche majeure de la politique économique va être de permettre aux ménages et entreprises de tenir durant la période de faible activité pour ensuite aller de l’avant. Cela demande une intervention de la politique budgétaire.

Un premier outil est le chômage technique qui permet aux entreprises de garder leur personnel et aux gens de conserver leurs salaires. C’est un bon outil qui est déjà mis en route en Suisse. Il demande cependant à être complété. Tout d’abord, il se concentre sur les salariés et ne couvre pas les indépendants, y compris les personnes à a tête de petites et moyennes entreprises. Ensuite, il couvre les salaires mais pas les autres charges, comme les loyers.

Il est donc important de compléter le chômage technique par un soutien plus large au moyen d’un fonds supplémentaire. Deux économistes du KOF proposent de lever un fonds de 100 milliards à cet effet, allant bien au-delà des 10 milliards déjà promis par le Conseil Fédéral. C’est un montant substantiel, mais il vaut mieux viser haut, quitte à ne pas tout utiliser, que procéder par petites touches. Un geste fort et ambitieux soutiendra bien mieux la confiance des ménages et des entreprises.

Quelle forme le soutien devrait-il prendre ? Une première option serait d’allouer des prêts sans intérêt et remboursables sur une longue durée. Cela apporterait aux entreprises les liquidités nécessaires pour passer le cap. Cependant, l’activité perdue durant la récession ne sera pas nécessairement compensée par la suite. Si les achats de biens durables, comme les meubles, peuvent être simplement différés, ce n’est pas le cas pour toutes les formes de consommation. Les entreprises auront donc un manque à gagner durable. Combien d’entre elles seront à même de l’absorber sur la durée ? Difficile de le chiffrer, mais il est probable que pour certaines d’entre elles le manque à gagner sera tel qu’elles ne pourront pas entièrement rembourser le prêt.

Il faudra donc qu’au moins une partie du soutien public prenne la forme de transferts non-remboursables. C’est après tout le fonctionnement du chômage technique où les employé.e.s bénéficiaires ne se voient pas réclamer le remboursement des prestations par la suite (celles-ci étant financées par les cotisations de tout.e.s). Il convient également de rappeler deux choses. Premièrement, les difficultés des entreprises ne viennent pas de comportements risqués de leur part mais bien d’un choc extérieur. Deuxièmement, comme indiqué plus haut l’ampleur du ralentissement économique immédiat provient en partie de la sévérité des mesures sanitaires prises. Il est donc juste que la collectivité participe au coût que ses décisions justifiées entrainent.

Serait-il possible de simplement demander un geste aux banques sous formes d’étalement des échéances par exemple ? Ceci ne me paraît pas adéquat. Tout d’abord, le coût reposerait alors sur un segment assez étroit de l’économie (le secteur financier ne représente que 4.8% du PIB). Ensuite, comme indiqué plus haut, certaines entreprises souffriront d’un manque à gagner persistent et un simple étalement ne serait pas suffisant. Nous nous retrouvions alors dans une situation où les banques auraient des prêts en souffrance dans leurs portefeuilles. L’expérience montre que ceci pénalise l’activité de crédit et conduit souvent à un sauvetage par les pouvoirs publics. Si l’Etat doit de toute façon payer la facture, autant le faire tout de suite de manière transparente.

Un soutien massif aux ménages et aux entreprises va-t-il conduire à une hausse de la dette publique ? Oui, et alors ? Les finances publiques suisses ont une marge substantielle et la dette peut augmenter sans que cela pose problème. En plus les taux d’intérêt sont très bas même pour de longes échéances. La dette peut être remboursée sur une longue période, ou nous pouvons simplement attendre que la croissance économique réduise le ratio de dette au PIB. Du point de vue de la politique économique, nous pouvons considérer l’épidémie comme une situation de guerre. La recette est alors d’absorber le choc via la dette pour en étaler les conséquences dans le temps. Après tout, à quoi sert-il d’avoir des marges si nous ne les utilisons pas ?

La hausse de la dette publique ne fait peut-être pas plaisir, mais quelle est l’alternative ? Prendre des mesures insuffisantes conduira à une baisse substantielle et persistante de l’activité économique, ce qui plombera aussi les finances publiques. Si le ratio de la dette au PIB doit augmenter, autant que ce soit par une dette accrue plutôt que par un PIB réduit.

Comment mettre le soutien en pratique ?

Un défi majeur pour la politique économique est que le temps presse. Il ne servira à rien de mettre en place un programme de soutien finement calibré s’il arrive alors que les entreprises ont déjà fait faillite. Mieux vaut un programme opérationnel rapidement, même s’il est un peu « bricolé ».

Si l’outil du chômage partiel est déjà opérationnel, celui d’un soutien plus large aux entreprises doit encore être mis en place. Comment identifier les entreprises qui en auraient réellement besoins ? Plusieurs pistes sont envisageables.

Premièrement, nous pouvons utiliser le chômage partiel comme indicateur de la santé des entreprises. Si une entreprise peut recourir à cet outil pour ses employ.é.es, elle aurait alors droit à une aide du fonds de soutien en proportion du nombre d’employ.é.es (avec peut-être un barème dégressif pour surtout soutenir les plus petites). Deuxièmement, les déclarations d’impôt des entreprises et des indépendants donnent une bonne idée du chiffre d’affaire normal et les aides pourraient être allouées en fonction.

Troisièmement, les entreprises ont des relations existantes avec les banques. Pourquoi alors ne pas impliquer ces dernières dans l’identification des entreprises les plus exposées aux problèmes de liquidité mais avec de saines perspectives à terme ? Etant donné l’urgence de la situation actuelle cela permettrait de distribuer les soutiens de manière rapide et calibrée. Je ne doute pas que bien des responsables de banques seraient prêt.e.s à jouer le jeu, qui au final leur permettrait d’éviter d’avoir des clients en faillite. Enfin les partenaires sociaux ont une bonne connaissance de la situation des différents secteurs et pourraient aider à diriger le soutient public de manière efficace.

Pour résumer, l’heure est grave. Notre pays a cependant les moyens de passer le cap difficile qui s’annonce. Cela demandera une politique économique audacieuse, et allant au-delà des mesures prises dans une récession habituelle. Comme l’écrivait Mark Twain « ils ne savaient pas que c’était impossible, alors ils l’ont fait ».