Dans le cadre de ma série sur les principaux points de la révision du droit des successions, qui entre en vigueur dès le premier janvier 2023, j’aborde dans ce billet la manière dont le traitement de la prévoyance liée en cas de décès est modifié et précisé. On rappellera que l’on peut souscrire une assurance vie ou un compte de prévoyance auprès d’une fondation bancaire si l’on veut profiter des avantages fiscaux qui lui sont liés.

Prise compte dans le calcul des réserves

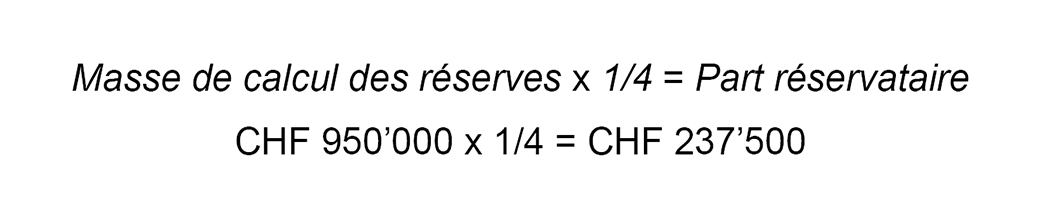

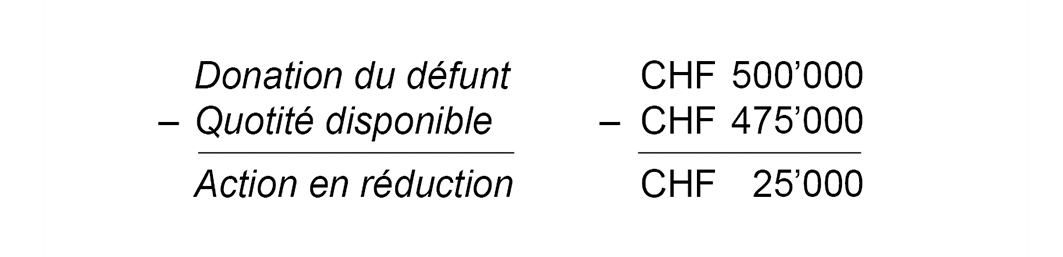

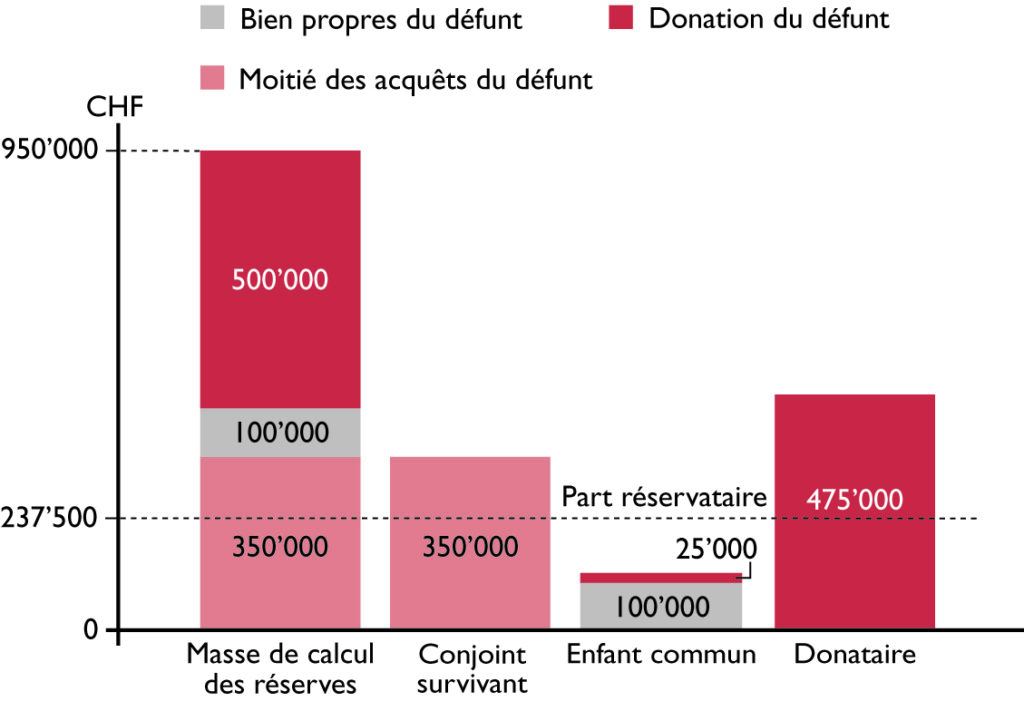

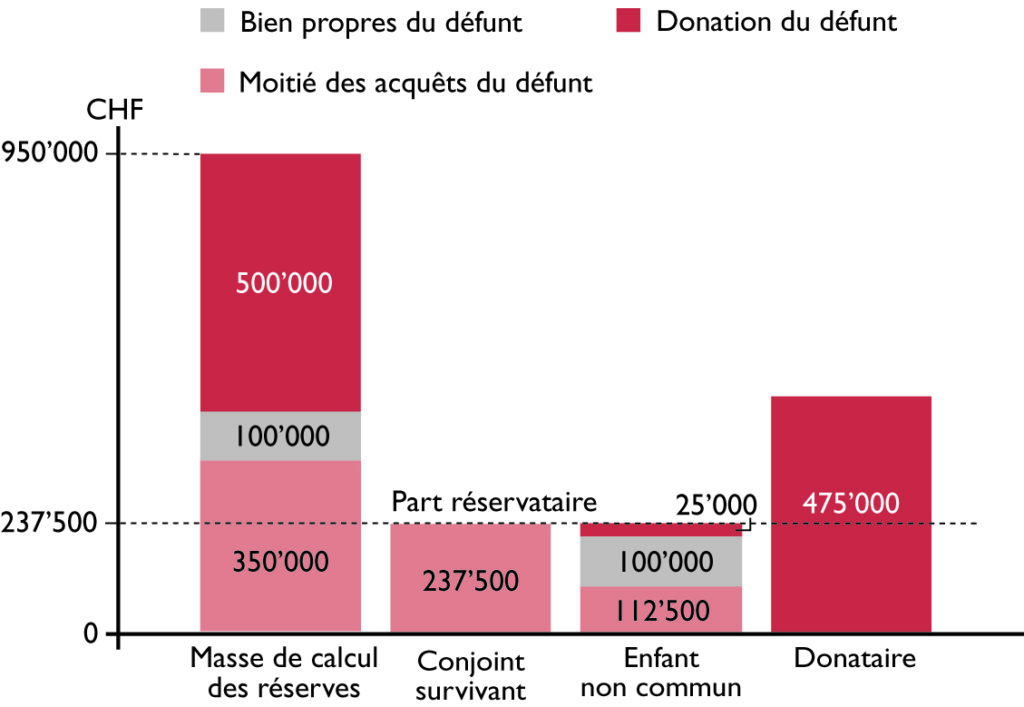

Ces deux formes de prévoyance liée sont exclues de la masse successorale et continueront de l’être, comme le précise le message du Conseil fédéral du 29 août 2018. Mais, ce qui change est consacré par la révision des articles 476 et 529 du Code civil : « (…) les prétentions du pilier 3a seront toutefois réunies à la masse de calculs des réserves (uniquement pour leur valeur de rachat en matière de pilier 3a assurance) et par conséquent susceptibles d’être réduites, indépendamment de la forme de prévoyance individuelle liée choisie. Ce qui signifie que les héritiers réservataires qui ne touchent pas leurs réserves pourront agir en réduction contre les bénéficiaires du pilier 3a pour la partie manquante. » En fait, cette pratique ne serait pas vraiment nouvelle, comme me l’a expliqué un planificateur financier professionnel, puisque les héritiers réservataires peuvent déjà intenter une action en réduction à l’encontre de bénéficiaires d’un produit de 3e pilier lié, à condition qu’il ait été financé par des acquêts. Mais, de toute façon, ce qui compte c’est de savoir quelle sera la nouvelle norme juridique et comment elle sera appliquée dès le 1er janvier. Dans cette perspective, on peut reprendre le message du CF qui présente l’exemple d’un compte de prévoyance en cas de décès, avec différentes variantes familiales. Les mêmes raisonnements s’appliqueraient pour une assurance mixte souscrite en 3e pilier lié, mais sur la base de la valeur de rachat.

Couple marié avec un enfant

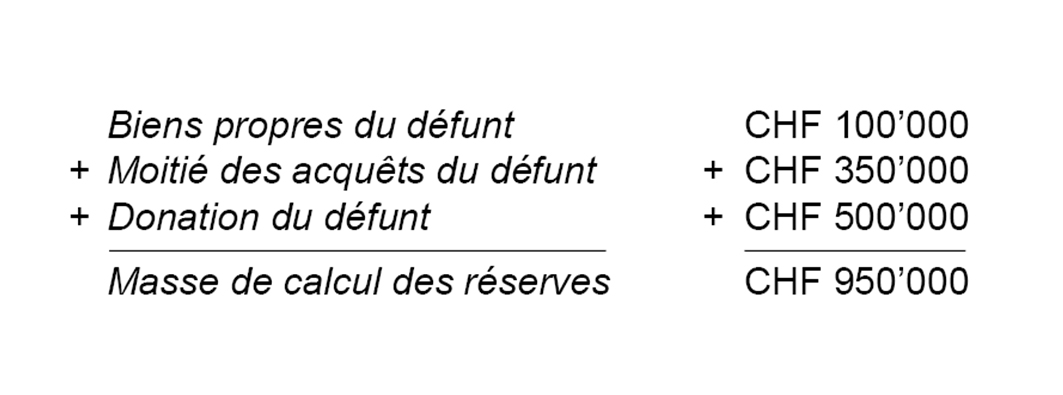

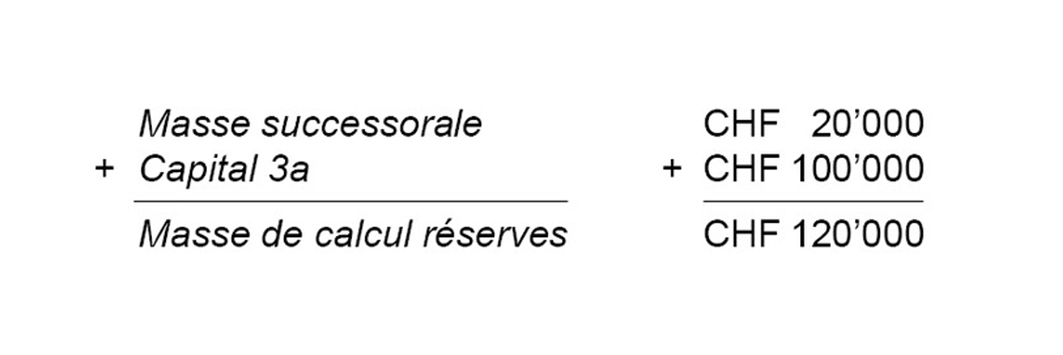

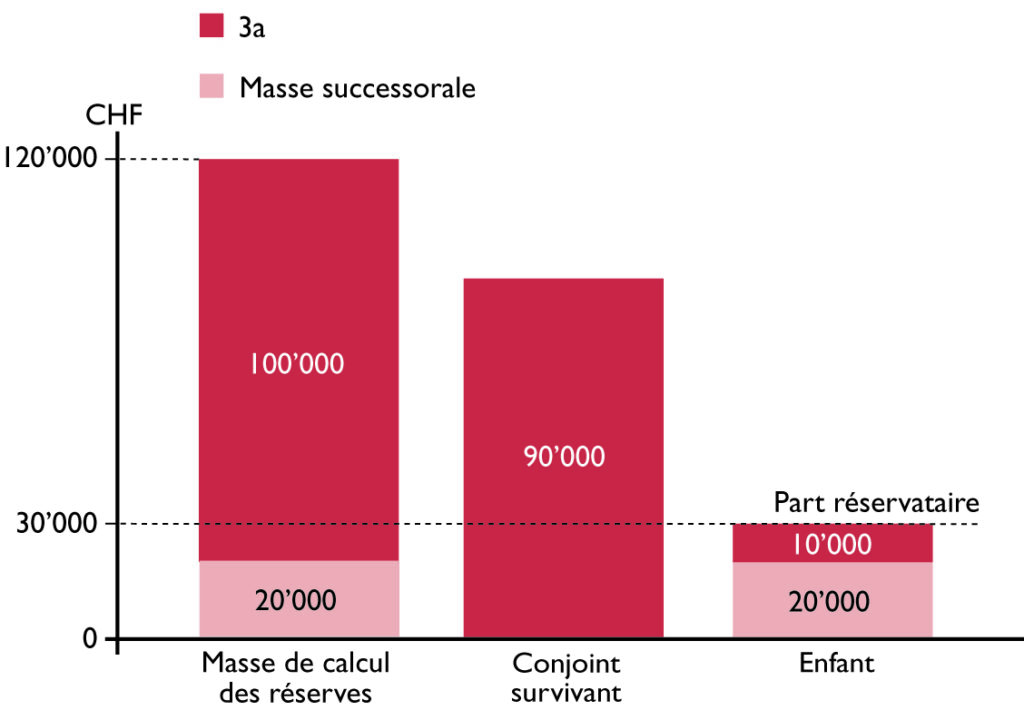

Premier cas présenté par le CF, celui d’un couple marié avec un enfant. L’un des conjoints – que je suppose être le mari pour rendre l’exemple plus lisible – décède en laissant une succession de 20’000 francs, ainsi qu’un troisième pilier bancaire lié de 100’000 francs. Ce dernier a été constitué par ses biens propres, dont son épouse est l’unique bénéficiaire. Pour savoir si la réserve de l’enfant est lésée ou non, il faut tout d’abord déterminer le montant de la masse de calcul des réserves. Pour y parvenir, on doit additionner le capital du 3e pilier lié (3a) versé à la veuve aux 20’000 francs issus de la succession, soit 120’000 francs

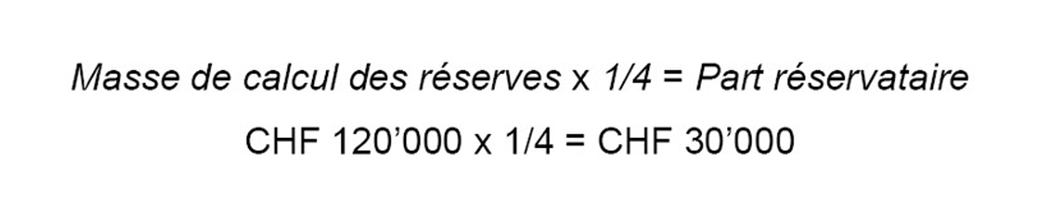

Comme la réserve de la veuve et de l’enfant s’élève à un quart de la masse de calcul des réserves, elle se monte donc à 30’000 francs :

Comme la réserve de la veuve et de l’enfant s’élève à un quart de la masse de calcul des réserves, elle se monte donc à 30’000 francs :

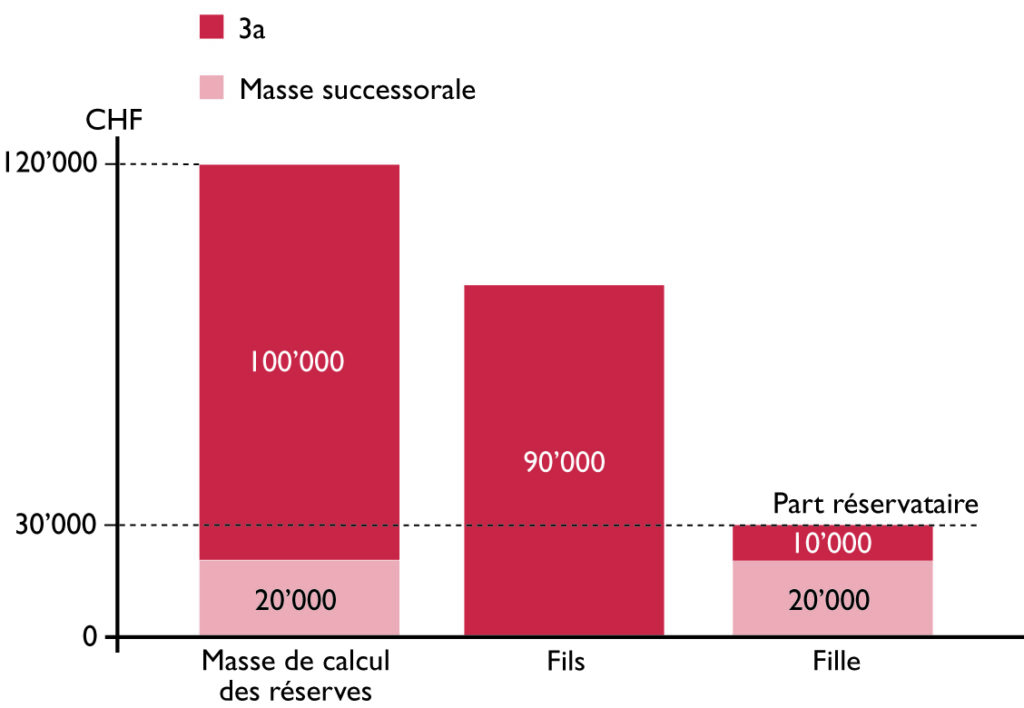

Comme la masse successorale n’est que de 20’000 francs, elle est entièrement attribuée à l’enfant. Mais elle s’avère insuffisante pour couvrir sa part réservataire, de 10’000 francs. L’enfant peut peut donc intenter une action en réduction contre sa mère, qui devra lui verser la somme manquante de 10’000 francs. Au total, elle conservera 90’000 francs, tandis que l’enfant obtiendra les 30’000 francs correspondant à sa part réservataire, comme on le voit ci-dessous :

Couple en concubinage

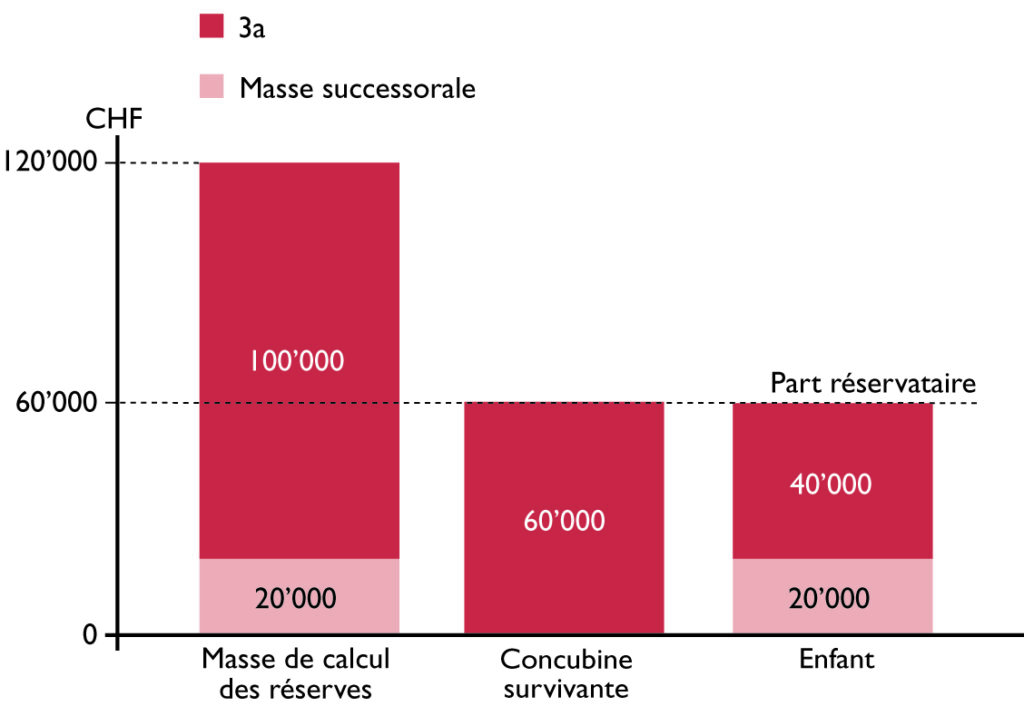

Le CF reprend le même exemple, en modifiant un seul paramètre, à savoir que le couple n’était pas marié, mais vivait en concubinage. Dans ce cas, si la compagne pouvait toujours bénéficier du versement du capital de 3e pilier lié, elle n’avait droit à aucune part réservataire, alors que celle de l’enfant se montait dans ce cas de figure à la moitié de la masse de calcul des réserves, soit 60’000 francs (= CHF 120’000 / 2). Si l’enfant lui intente une action en réduction, la concubine devra lui verser 40’000 francs, de manière qu’il obtienne le montant correspondant à sa part réservataire, comme on le voit dans le graphique ci-dessous.

Célibataire avec enfants

Dans ce dernier cas de figure, le CF imagine que le défunt était célibataire, en laissant deux enfants, que je suppose être un fils et une fille pour faciliter l’exposé. La succession est toujours de 20’000 francs, et le 3e pilier lié bancaire de 100’000 francs. Mais cette fois, le défunt avait institué son fils seul bénéficiaire de ce capital. La réserve de sa fille est évidemment lésée puisque chaque enfant a droit à un quart de la masse de calcul des réserves, soit 30’000 francs (= CHF 120’000 / 4). Sa fille recevra la totalité de la masse successorale, à laquelle s’ajoutera le versement de 10’000 francs de son frère, qui recevra au final 90’000 francs, comme on le voit ci-dessous.