Pour les couples qui sont propriétaires de leur logement, l’une des grandes problématiques en cas de décès pour le conjoint survivant est de pouvoir continuer à habiter dans ses murs, surtout si le couple avait eu des enfants réclamant leur part d’héritage. Mais avant même d’envisager ce partage, il faut auparavant s’assurer que le conjoint survivant pourra reprendre également la dette hypothécaire éventuelle, comme on l’a vu dans mon dernier billet du 7 octobre. On ne va donc pas répéter l’exercice, mais prendre pour hypothèse que le veuf ou la veuve dispose de suffisamment de revenus pour satisfaire à la demande du créancier ou qu’il ou elle avait les moyens de réduire la dette pour la ramener à un niveau acceptable aux yeux de son prêteur. Ou encore que le bien n’était grevé d’aucune hypothèque. On précisera que cette présentation s’appuie sur la législation révisée du Code civil (CC) sur les droits de successions qui entrera en vigueur dès le 1er janvier prochain, entraînant des changements dans les parts réservataires notamment.

Parts réservataires des enfants

Pour simplifier la suite de notre exposé, on va partir de l’hypothèse que le bien était libre de toute hypothèque. Mais, même dans ce cas-là, le conjoint survivant ne pourra pas forcément conserver le logement en raison des parts réservataires que les enfants du défunt peuvent revendiquer, qui s’élèvent à un quart de l’héritage (dès le 1er janvier prochain, contre les trois huitièmes jusqu’au 31 décembre 2022). Mais avant d’essayer de trouver un arrangement avec ses enfants, le couple pourrait favoriser le conjoint survivant dans le cadre du contrat de mariage, qui prendra effet lors de la liquidation du régime matrimonial, ainsi que par testament. Commençons par le contrat de mariage.

Attribution de la totalité des acquêts au conjoint survivant

Pour pouvoir favoriser au maximum son conjoint survivant, il faut privilégier le régime de la participation aux acquêts, qui est d’ailleurs le régime standard. En effet, si ce régime prévoit le partage des acquêts du couple de manière égale, une moitié revenant au conjoint survivant, l’autre moitié tombant dans la masse successorale, à laquelle s’ajouteront les biens propres du défunt. Mais les conjoins peuvent convenir d’une autre répartition, comme le prévoit l’article 216 du CC, en s’attribuant mutuellement la totalité des acquêts, qui reviennent alors dans leur intégralité au conjoint survivant, sans avoir de comptes à rendre aux autres héritiers réservataires, en l’occurrence, les descendants du défunt. Mais cette possibilité n’est ouverte que si les enfants sont communs aux époux, comme je l’ai expliqué en détail dans mon billet publié le 26 juillet dernier. Sinon, le conjoint survivant pourrait devoir indemniser le ou les enfants(s) non commun(s) au titre du respect de sa (ou leur) part réservataire.

Cas pratique

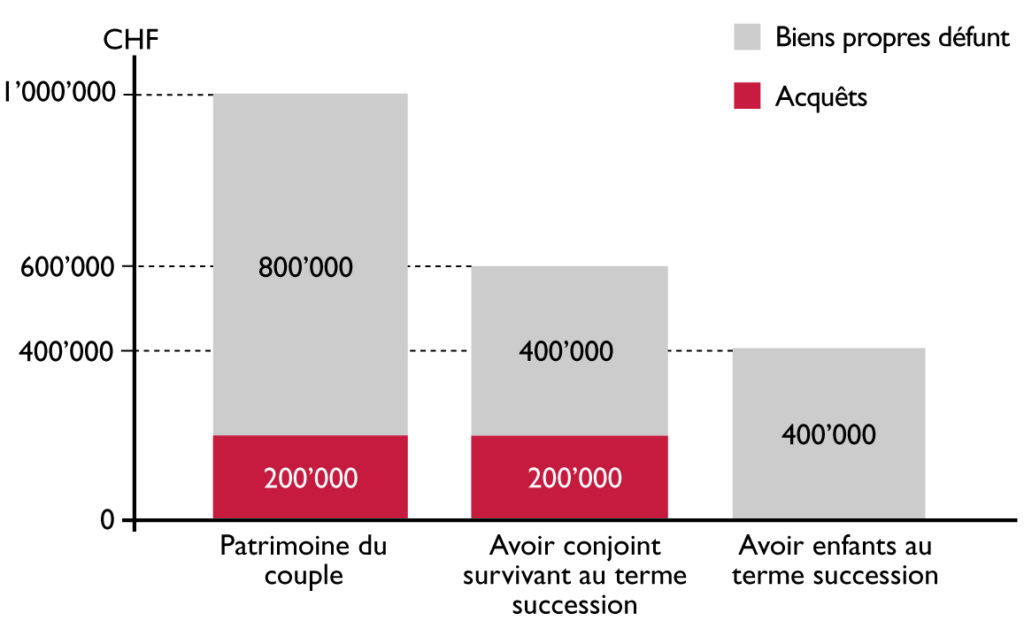

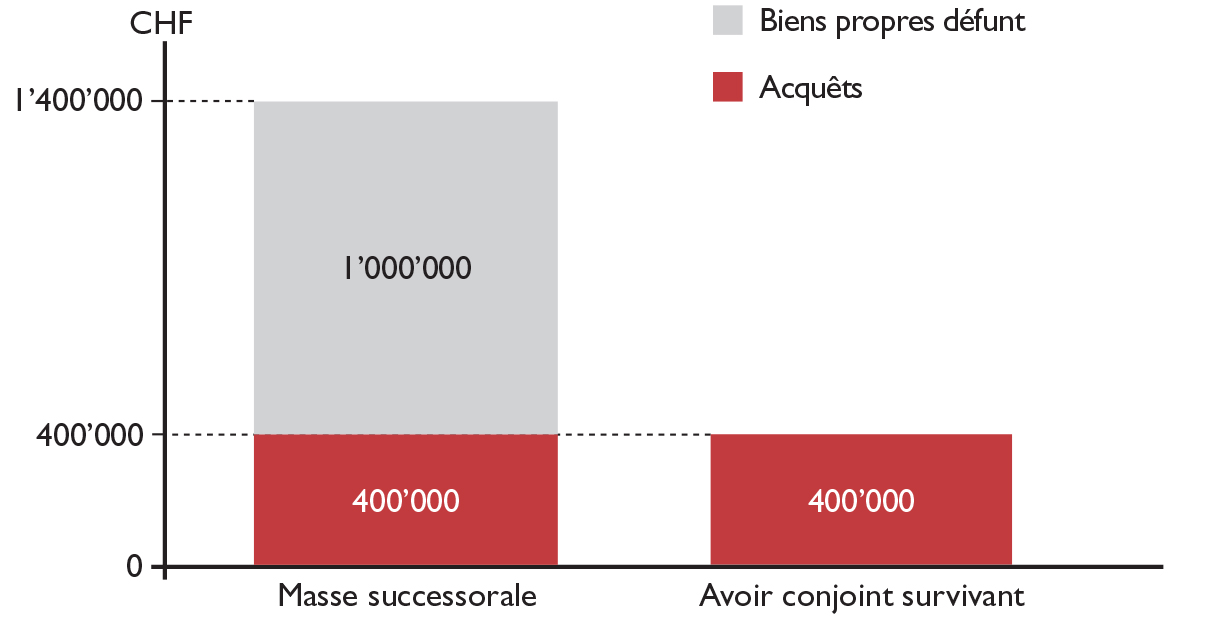

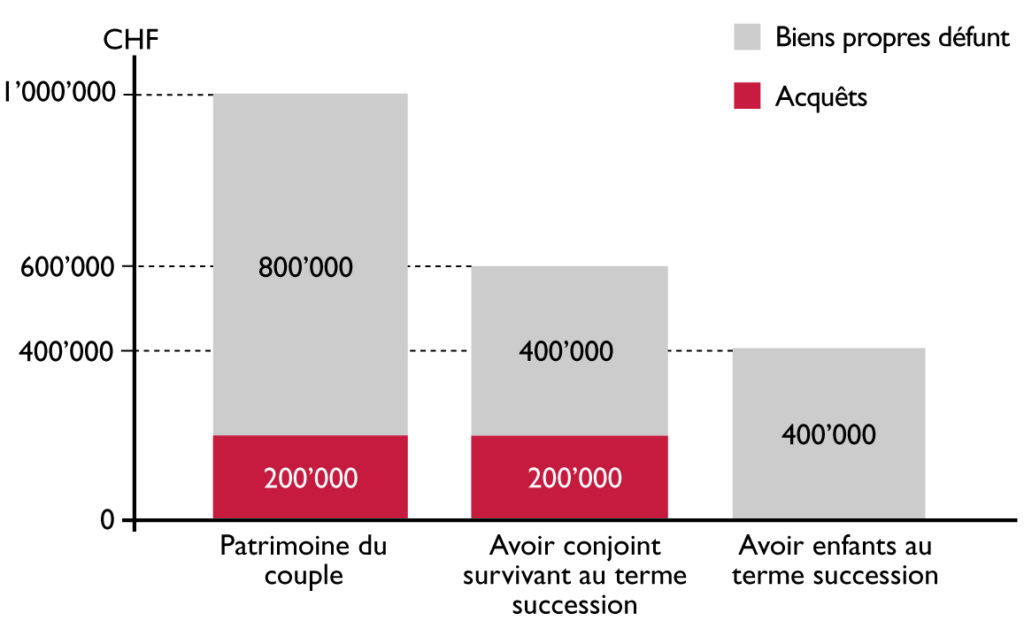

Pour illustrer notre propos, prenons l’exemple d’un couple dont la maison familiale constitue l’intégralité de leur patrimoine, pour une valeur d’un million de francs, qui est nette puisqu’on suppose qu’il n’y a pas d’hypothèque. Ce logement avait été financé grâce à un héritage du mari, de 800’000 francs, auxquels s’étaient ajoutés les acquêts du couple, à hauteur de 130’000 francs pour le mari, et de 70’000 francs pour son épouse. Cette dernière n’avait aucun bien propre. Au décès du mari, la liquidation du régime matrimonial attribue à la veuve la totalité des acquêts qui est donc de 200’000 francs (= CHF 130’000 + CHF 70’000). Les biens propres du mari de 800’000 francs constituent ainsi l’intégralité de la masse successorale à partager entre la veuve et les enfants. Selon le régime légal, le conjoint survivant a droit à la moitié soit 400’000 francs, et les enfants l’autre moitié. Au terme de la succession, la veuve peut prétendre à 600’000 francs (= CHF 200’000 + CHF 400’000) et ses enfants à 400’000 francs, comme on le voit dans le graphique ci-dessous :

Utiliser la quotité disponible

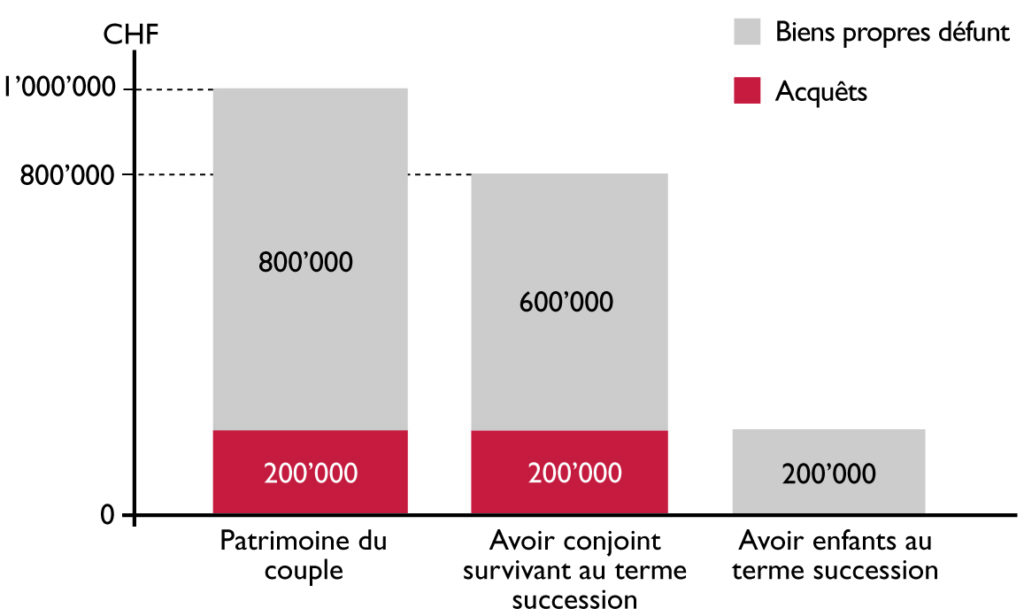

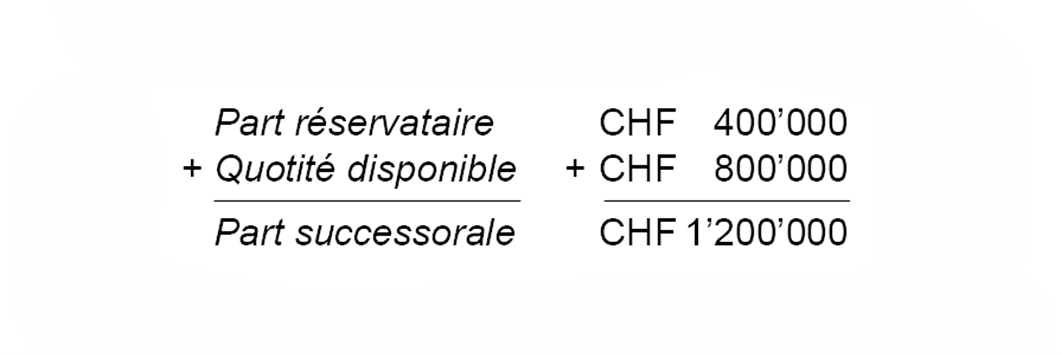

Dans cette configuration, si les enfants exigent leur part d’héritage, le conjoint survivant ne pourra sans doute pas conserver la maison, à moins qu’il ne parvienne à trouver les 400’000 francs revenant à ses enfants. Le couple aurait cependant pu favoriser plus encore le conjoint survivant lors du partage de la succession, en lui accordant la totalité de la quotité disponible, qui se monte à la moitié de l’héritage dans ce cas de figure (dès le 1er janvier prochain). Ainsi, le conjoint survivant bénéficiera de l’addition de sa part réservataire d’un quart à laquelle s’ajoutera la quotité disponible, de la moitié de la succession, lui donnant ainsi droit aux trois quarts. Il ne restera donc qu’un quart de l’héritage aux enfants, correspondant à leur réserve, qui est de la moitié de leur part légale

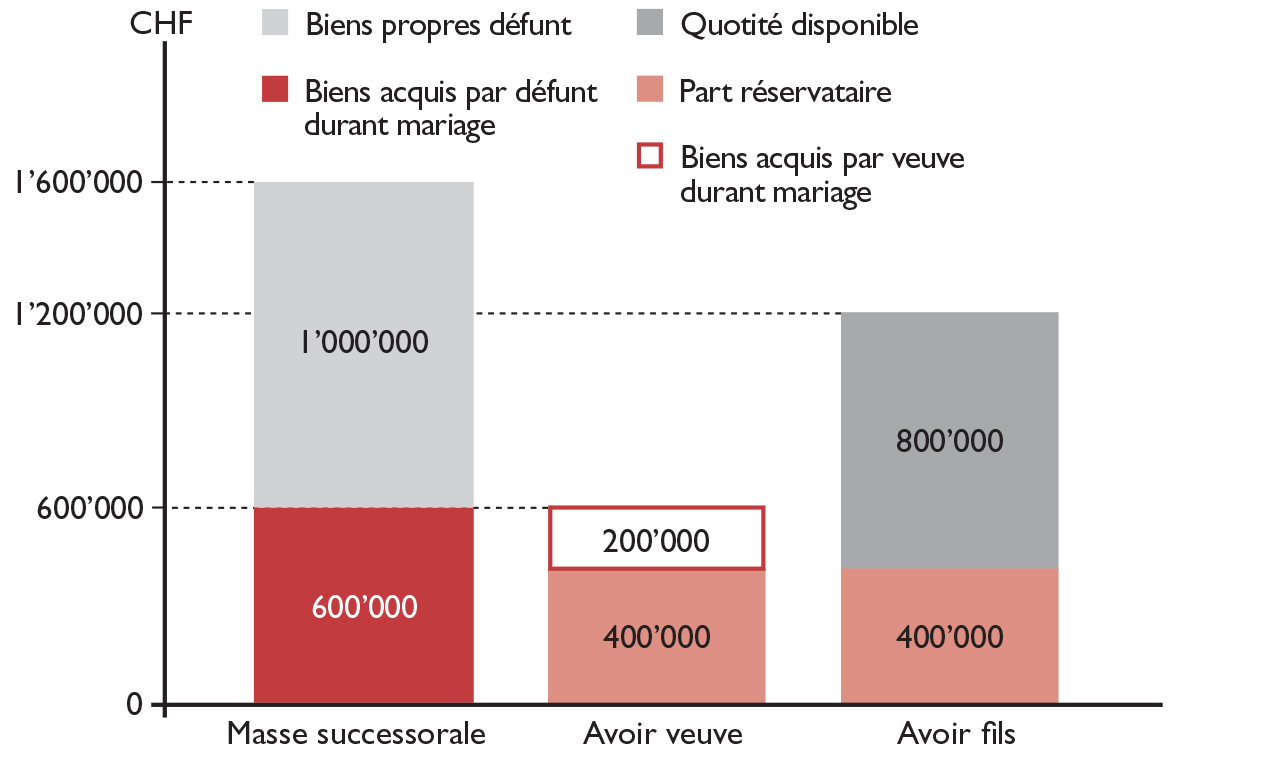

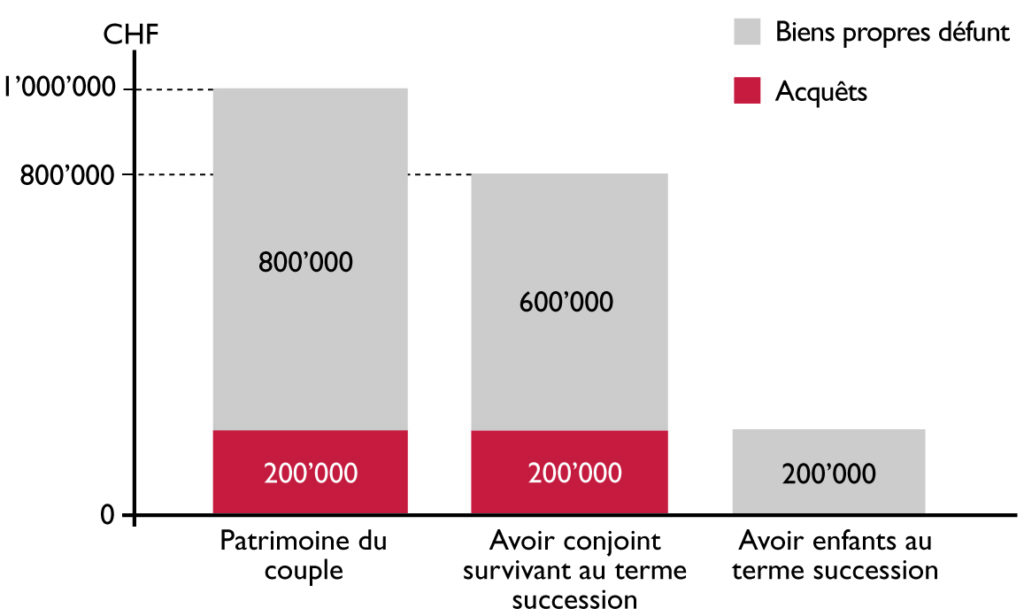

Respecter les parts réservataires de ses enfants

Si l’on reprend notre exemple, il ressort que la veuve aurait droit à 600’000 francs (= CHF 800’000 x 3/4) sur la succession contre 200’000 francs (= CHF 800’000 x 1/4) pour les enfants. Si l’on tient compte des acquêts reçus intégralement par la veuve, cette dernière pourrait prétendre à 800’000 francs au terme de la succession, comme on le voit ci-dessous :

Toutefois, pour conserver la maison, d’une valeur d’un million de francs, la veuve devrait tout de même trouver les 200’000 francs à verser à ses enfants pour respecter leurs parts réservataires. Dans cette perspective, il faudrait idéalement que le conjoint survivant ait conclu une assurance vie pour ce montant.

Nouvelle hypothèque ?

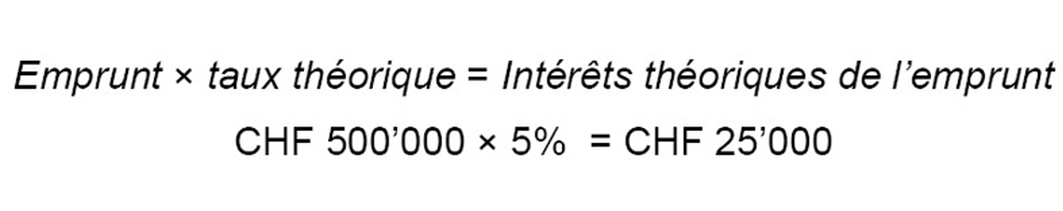

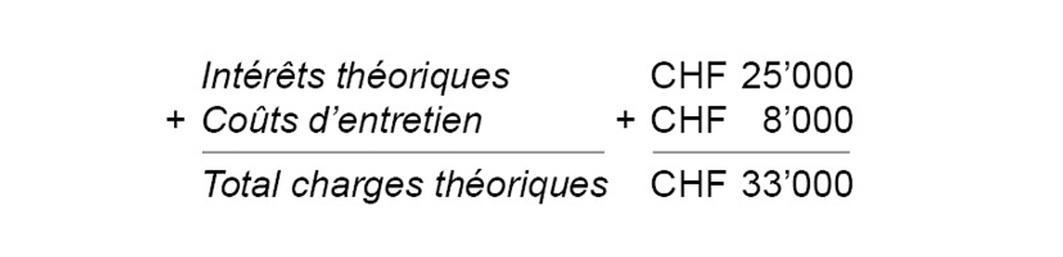

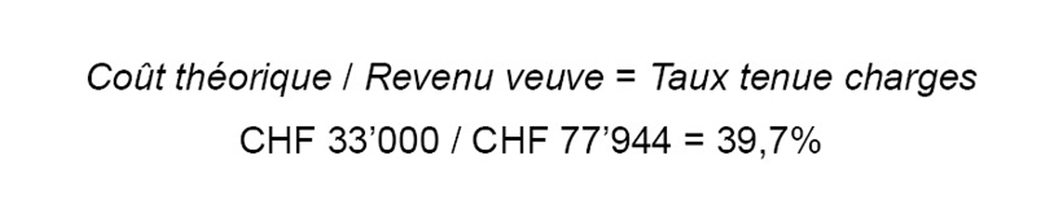

Toutefois, même si une telle couverture sous forme d’assurance vie n’existe pas, la veuve aurait une autre possibilité à disposition, à savoir souscrire une nouvelle hypothèque pour un montant de 200’000 francs, comme l’explique Pascal Vorlet, responsable de la planification financière auprès de la Banque Cantonale de Fribourg : « Étant donné que dans ce cas particulier la maison est libre de toute hypothèque, cette veuve devrait pouvoir facilement trouver un établissement bancaire pour lui accorder le prêt nécessaire. Sous réserve qu’elle réponde aux exigences de tenue des charges, qui doit être inférieure au tiers de son revenu. Concrètement, si l’on prend un taux d’intérêt théorique de 5%, cela se traduit par une charge d’intérêt de 10’000 francs (= 5% x CHF 200’000) par an, auxquels il faut rajouter les frais d’entretien, qui s’élèvent à 1% de la valeur du bien, soit 10’000 francs. Au total, ses charges théoriques se montent à 20’000 francs par an. Comme cette somme ne doit pas dépasser le tiers de son revenu, ce dernier doit s’élever à au moins 60’000 francs (= CHF 20’000 x 3) par an. »

Renoncement aux parts réservataires

Supposons que dans notre exemple, la veuve dispose d’un revenu insuffisant pour pouvoir souscrire une hypothèque permettant de respecter les parts de ses enfants. Ces derniers pourraient y renoncer afin de laisser leur mère continuer à vivre dans ses murs jusqu’à la fin de ses jours. Et attendre son décès pour hériter du logement. Cette solution a l’avantage de la simplicité. Mais elle a le défaut de remettre la totalité du patrimoine familial entre les mains du conjoint survivant, avec le risque que son bénéficiaire n’en fasse un usage imprudent et ne le dilapide, au point de n’en rien laisser à ses futurs héritiers. La question se poserait avec d’autant plus d’acuité en cas de remariage. L’entrée éventuelle en EMS constitue également un autre risque de consommation de la plus grande partie de son patrimoine au détriment de ses héritiers.

Legs d’usufruit selon l’article 473 CC

Il existe heureusement un autre moyen pour avantager le conjoint survivant tout en sauvegardant l’héritage : le legs d’usufruit que j’ai déjà longuement décrit dans le cadre de la révision du droit successoral, dans mon billet du 28 juin dernier. On sait que ce type de legs est limité par le respect des parts réservataires des autres héritiers, à moins qu’il ne s’agisse des enfants communs du couple. Dans ce cas, l’usufruit n’est pas contraint par les parts réservataires de ses enfants, comme le prévoit l’article 473 révisé du CC. Cette disposition permet au futur défunt d’attribuer au survivant l’usufruit de toute la part dévolue à leurs descendants communs et ce quel que soit l’usage fait de la quotité disponible, qui est de la moitié de la succession (dès le 1er janvier prochain). En d’autres termes, le futur défunt peut donc attribuer la moitié de la succession en pleine propriété et le reste sous forme d’usufruit sur l’autre moitié au conjoint survivant, laissant la nue-propriété aux descendants.

Charges de l’usufruitier/ère

Si le legs d’usufruit selon l’article 473 du CC s’avère très favorable pour le conjoint survivant, elle ne résout pas forcément le problème du financement, surtout si la maison était hypothéquée. Ce n’était pas notre hypothèse de départ, mais il vaut maintenant la peine de la considérer étant donné que c’est l’usufruitier/ère qui doit reprendre la dette : la capacité de tenue des charges sera donc calculée sur son revenu, comme pour la souscription d’une nouvelle hypothèque. Si le conjoint survivant répond à ces exigences, il devrait en principe être capable de prendre en charge les autres coûts liés au bien immobilier, soit non seulement les frais d’entretien courants, de chauffage et accessoires, ainsi que les assurances. À quoi s’ajouteraient les impôts sur la valeur fiscale du bien immobilier, ainsi que l’impôt sur la valeur locative ou sur les revenus qui en seraient tirés, au titre de l’impôt sur le revenu.

Droit d’habitation plutôt qu’usufruit

Au vu des charges qui sont liées à l’usufruit pour le conjoint survivant, il est possible que son budget, surtout s’il ne dispose que de modestes rentes de vieillesse, se révèle insuffisant pour y faire face. Une autre solution s’avère cependant disponible dans ce cas, sous la forme d’une donation par le conjoint survivant associée à un droit d’habitation en faveur de ses enfants. Ce régime permet de transférer la propriété au donataire – les enfants – et de libérer le donateur – la veuve – de toute charge de propriétaire, à l’exception des frais courants d’entretien, des frais de chauffage ainsi que des frais accessoires, mais en lui garantissant un droit personnel et incessible d’habiter le logement jusqu’à son décès, ainsi que, le cas échéant, des charges hypothécaires, reprises également par le donataire

Fiscalités cantonales

Sur le plan fiscal, la situation dépend des législations cantonales. En principe, les impôts sur la valeur fiscale du bien immobilier doivent être assumés par le donataire, comme le montre une petite enquête que j’ai menée sur ce sujet auprès des différentes administrations fiscales cantonales de Suisse romande. Sur la base des réponses reçues, c’est le cas dans le canton de Vaud, du Jura, de Neuchâtel et de Berne. Et apparemment également dans le canton de Fribourg, ainsi que me l’a indiqué Pascal Vorlet. Pour le Valais, je ne dispose pas de l’information. En revanche, le canton de Genève se distingue en cette matière, ainsi que le rapporte Caroline Michel, notaire à Genève, dans un article publié par Tout L’Immobilier du 31 décembre de l’année dernière : « Depuis un arrêt de la Chambre administrative de la Cour de Justice du 30 octobre 2018 (ATA/1161/2018), la Cour a opté pour l’assimilation du droit d’habitation au droit d’usufruit et confirmé la taxation de la fortune immobilière ainsi que celle de l’impôt immobilier complémentaire auprès du bénéficiaire du droit d’habitation. » Par ailleurs, le détenteur du droit d’habitation devra rajouter le montant de la valeur locative dans sa déclaration pour l’impôt sur le revenu, comme cela semble être le cas dans l’ensemble de la Suisse romande.

Risques particuliers du droit d’habitation

Si le droit d’habitation paraît avantageux pour son détenteur, il peut s’avérer lourd à porter pour les propriétaires dont le bien immobilier est grevé d’une telle servitude, en raison notamment du poids de ses charges, notamment hypothécaires. Quant au détenteur du droit d’habitation, s’il bénéficie d’un allègement substantiel de ses dépenses, il s’expose à un risque particulier. En effet, comme le détaille Pascal Vorlet : « Si les enfants qui sont propriétaires de la maison ont accordé le droit d’habitation à leur parent survivant, et qu’eux-mêmes font faillite, le bien immobilier, avec le droit d’habitation, est saisi et mis aux enchères. Si le bien est vendu, le nouvel acquéreur doit respecter le droit d’habitation. Rien ne change alors pour son bénéficiaire. En revanche, si la maison ne trouve pas preneur, elle est remise en vente, mais cette fois sans le droit d’habitation. Et si le bien est effectivement vendu, le parent survivant, qui se croyait à l’abri, perd son droit d’habitation et doit quitter le logement ! »

Couple sans enfant

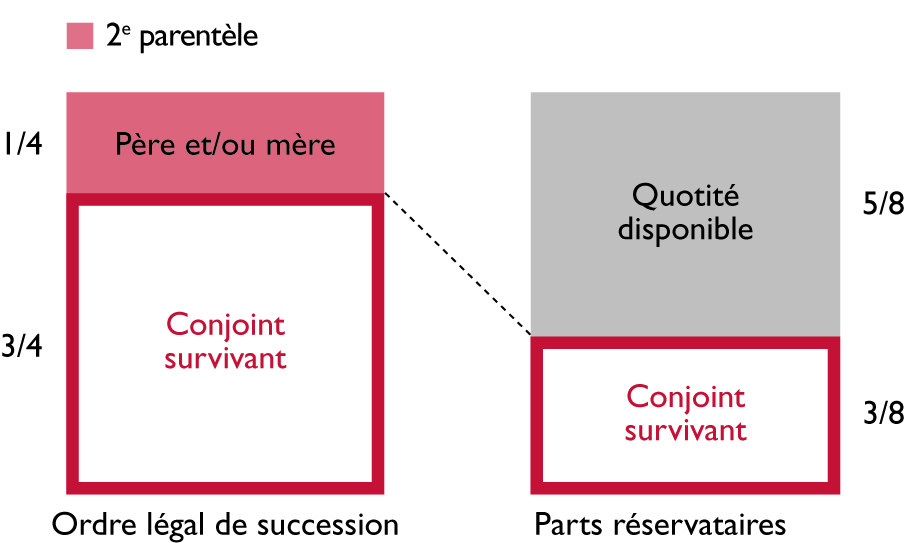

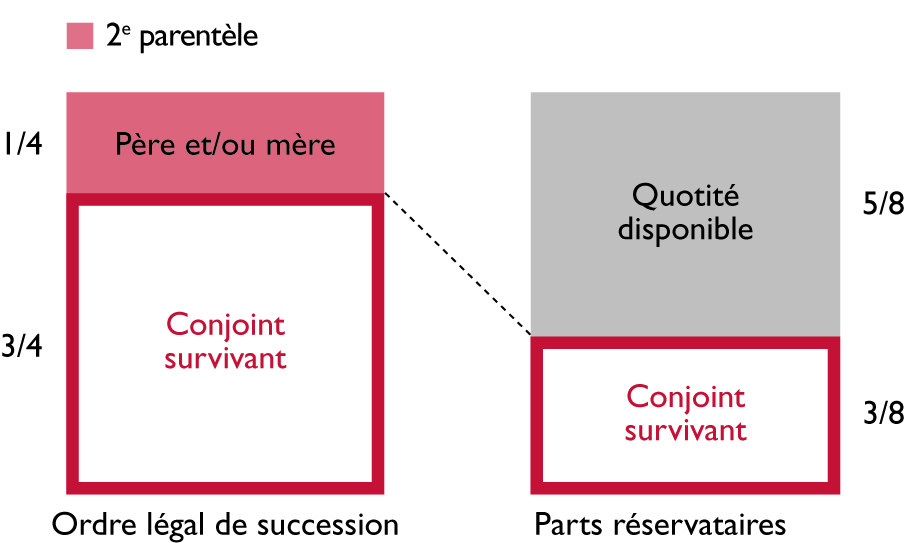

Avant de terminer ce billet, il est intéressant de dire encore un mot concernant le décès au sein d’un couple sans enfant. Si la problématique du choix du régime matrimonial est identique, la succession dépend de ce que les parents du défunt sont eux-mêmes encore vivants au moment de son décès. Car le père et la mère sont des héritiers légaux du conjoint défunt lorsque ce dernier n’a pas eu d’enfant, à hauteur d’un quart pour les deux parents et leurs descendants contre trois quarts pour le conjoint survivant. On peut par ailleurs rappeler que dès le 1er janvier prochain, les parents n’auront plus aucune part réservataire à faire valoir, contrairement à la loi actuelle, où cette part s’élève à la moitié de leur part légale, soit un huitième de la succession. Pour se protéger mutuellement, les conjoints sans enfant doivent donc prévoir par testament que le survivant bénéficiera de la totalité de la succession, constituée de sa part réservataire de trois huitièmes (= ¾ x ½), mais également de la quotité disponible de cinq huitièmes (= 1 – 3/8), comme on peut le voir dans le graphique ci-dessous :

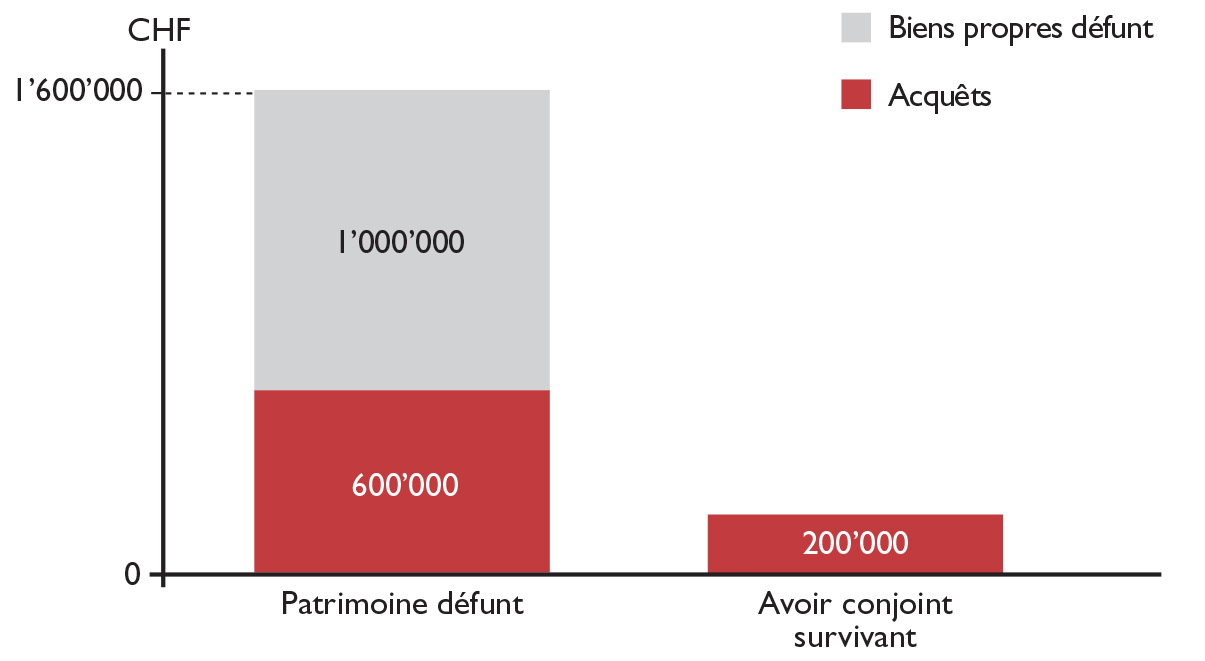

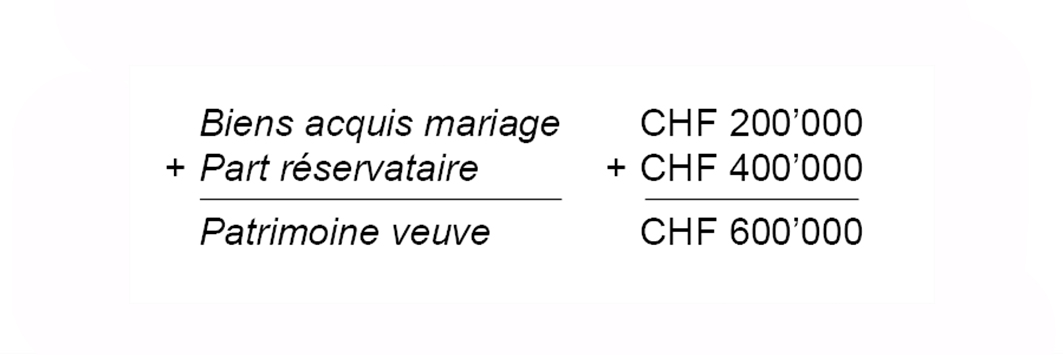

De son côté, la veuve conserve les biens qu’elle a acquis au cours du mariage, pour un montant de 200’000 francs, et obtient 400’000 francs au titre de sa part réservataire d’un quart, pour un total de 600’000 francs :

De son côté, la veuve conserve les biens qu’elle a acquis au cours du mariage, pour un montant de 200’000 francs, et obtient 400’000 francs au titre de sa part réservataire d’un quart, pour un total de 600’000 francs : Si l’on récapitule, on peut représenter graphiquement le nouveau partage de la masse successorale, en faisant également figurer les biens acquis par la veuve, qu’elle conserve intégralement, puisqu’il n’y a pas de la liquidation du régime matrimonial en séparation de biens :

Si l’on récapitule, on peut représenter graphiquement le nouveau partage de la masse successorale, en faisant également figurer les biens acquis par la veuve, qu’elle conserve intégralement, puisqu’il n’y a pas de la liquidation du régime matrimonial en séparation de biens :

Le taux de tenue des charges s’avérait donc parfaitement supportable aux yeux de la banque.

Le taux de tenue des charges s’avérait donc parfaitement supportable aux yeux de la banque.

On peut représenter graphiquement cette nécessité d’amortissement partiel pour ramener la dette de 500’000 francs à 369’620 francs, de manière à réduire les intérêts théoriques de 25’000 francs par an à 17’981 francs :

On peut représenter graphiquement cette nécessité d’amortissement partiel pour ramener la dette de 500’000 francs à 369’620 francs, de manière à réduire les intérêts théoriques de 25’000 francs par an à 17’981 francs :