Cette disruption est peut-être plus difficile à comprendre, mais me paraît l’une des plus intéressantes car elle entraîne une modification de la logique même de propriété.

Tokeniser, c’est associer de façon sécurisée et immuable un token (jeton enregistré sur une blockchain) à un objet immatériel ou physique. Ce jeton pouvant être un identifiant numérique unique et être coté sur les marchés, il peut à la fois servir de titre de propriété et de monnaie d’échange.

Au moins deux aspects de cette évolution sont déjà perceptibles, dans le jeu et dans l’immobilier.

Chatons sur blockchain

Pour le jeu, tout a commencé fin 2017 avec CryptoKitties (jeu de collection de chatons virtuels que l’on peut “élever” et faire “se reproduire”). Le jeu a montré tout l’intérêt des NFT (Non Fungible Tokens), des tokens en exemplaire unique, disposant chacun de caractéristiques propres. Chaque chaton est un token, dûment enregistré sur la blockchain Ethereum et, selon sa rareté, assorti d’une valeur de marché. On dénombre aujourd’hui près de 100000 propriétaires de chatons virtuels et le jeu a généré un volume de transactions d’environ 14 millions de dollars.

Le jeu et son principe ont en quelque sorte validé l’un des aspects les plus notables de ce que permet Ethereum. Comme le résume L’Atelier, le think tank BNP-Paribas, dans sa remarquable analyse de “L’économie virtuelle” (mai 2020) :

“La blockchain Ethereum a rendu l’émission de tokens facile et bon marché, et a simplifié la création de services avec seulement quelques lignes de code, sans imposer aux développeurs la création de leur propre infrastructure. Cela a facilité une évolution significative de la nature des biens virtuels, permettant la création d’actifs virtuels qui peuvent être identifiés, tracés et uniques. Et cela a permis d’effectuer des transactions pour des biens purement virtuels pour des activités purement virtuelles via des plateformes purement virtuelles”.

Des dizaines de clones de CryptoKitties, plus ou moins élaborés, plus ou moins réussis, ont vu le jour et plusieurs figurent parmi les jeux sur blockchain les plus populaires aujourd’hui. Et le principe continue à être exploré. Aux Etats-Unis, la célèbre association nationale de basketball NBA vient d’annoncer le lancement, à la rentrée 2020, de son propre jeu de cartes à collectionner, NBA Top Shot, en partenariat avec les créateurs de CryptoKitties.

La logique de NFT se décline à d’autres jeux, transformant leur fonctionnement et leur modèle économique : les joueurs sont désormais propriétaires des artefacts du jeu – armes virtuelles, parcelles de terrain, véhicules, accessoires –, qui peuvent librement et en toute sécurité être échangés sur des marchés mondiaux. Sur OpenSea, l’une des places de marché dédiées aux artefacts virtuels, les volumes échangés représentent entre 2 et 3 millions de dollars par mois. Le marché global des NFT vient d’ailleurs d’atteindre 100 millions de dollars.

S’il y a eu des excès relatifs aux NFT, engendrés par un effet de mode et une spéculation débridée, leur intérêt et leur potentiel sont avérés. Qu’il s’agisse de NFT ou de tokens au sens large, les acteurs historiques ne sont pas en reste. Ubisoft, qui vient de lancer Rabbids Token, un clone de CryptoKitties dont les profits sont reversés à l’UNICEF, multiple les partenariats avec des start-ups blockchain. Et Atari, pionnier mondial du jeu vidéo, vient d’annoncer le lancement de son propre token, peu après avoir lui aussi conclu un partenariat avec une start-up spécialisée dans l’intégration des blockchains dans les jeux.

Blockchains et tokens font donc souffler un vent de renouveau sur l’industrie du jeu, dont ils transforment la logique. En devenant propriétaires de certaines des composantes d’un jeu, les joueurs changent de statut. Et les frontières se floutent entre jeu, investissement et spéculation financière.

Immobilier parcellisé

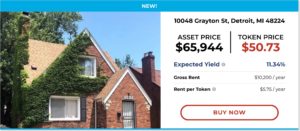

Pour ce qui concerne l’immobilier, on a vu ces dernières années des immeubles entiers être “tokenisés”, donc découpés en parcelles numériques échangeables sur les marchés via des blockchains.

La première opération du genre en France a eu lieu en juin 2019, avec la vente d’un hôtel particulier de 6,5 millions d’euros découpé en tokens Ethereum. Des opérations similaires ont été menées en Allemagne, aux Etats-Unis ou en Suisse avec une opération de 134 millions de dollars.

Plusieurs entreprises permettent aujourd’hui aux individus d’acquérir des biens immobiliers tokenisés. J’ai moi-même testé le procédé l’année dernière, avec la start-up RealT, en devenant propriétaire d’un millième d’une maison aux Etats-Unis. Sans sortir de chez moi, sans jamais avoir visité cette maison, sans savoir qui y habite ni n’avoir aucun contact avec ses locataires, je perçois chaque jour, de façon automatisée, ma quote-part de loyer sur mon porte-monnaie Ethereum (versée en stablecoin).

Le mécanisme fonctionne et gagne en popularité. Fin avril 2020, en pleine crise Covid-19, RealT a connu sa meilleure semaine de ventes (et son record d’enregistrement de nouveaux comptes). L’entreprise estime même qu’elle a mené “la vente d’une propriété la plus rapide jamais enregistrée sur Ethereum” : une maison achetée en moins de 10 jours… par 258 personnes.

Tout cela transforme (et démocratise) la logique de propriété foncière, en court-circuitant les processus et intermédiaires habituels.

Tout tokéniser

En somme, dans le virtuel, les NFT remplissent un vide technique en permettant à tout internaute de réellement posséder, de façon inaliénable et inaltérable, tout objet numérique. Dans le réel, les tokens enrichissent et élargissent la notion de propriété, apportant une plus grande transparence et permettant l’automatisation de processus autrefois manuels.

Au passage, on notera la polyvalence des technologies mises en oeuvre : la même blockchain, les mêmes mécanismes et les mêmes standards de tokens (ERC-721 pour les NFT sur Ethereum) servent à la fois à posséder et à échanger des chatons virtuels et à mener des opérations immobilières de plusieurs millions d’euros…

En outre, il est facile d’imaginer que ces principes se transposent à d’autres domaines, notamment ceux reposant fortement sur des titres de propriété. La tokénisation va ainsi probablement jouer un rôle important sur le marché de l’art et dans l’industrie du luxe.

Plusieurs entreprises proposent déjà de tokéniser des oeuvres d’art, comme l’a fait Maecenas en 2018 pour une oeuvre de Andy Warhol, estimée à 5,6 millions de dollars. Et les exemples “d’art tokénisé” se multiplient. En Allemagne, Fabian Vogelsteller, co-inventeur des tokens Ethereum, s’apprête aussi à lancer Lukso, une ambitieuse plate-forme entièrement dévolue à la tokénisation de biens physiques, avec l’intention d’inventer “de nouvelles formes de propriété”.

Reste à savoir ce que cela change. Le processus de tokénisation revient à considérer que tout, ou toute fraction de tout, peut être possédé et devenir monnaie d’échange. Que se passe-t-il, à long terme, lorsque les citoyens deviennent copropriétaires des tableaux de maîtres, des immeubles, de l’énergie ?

On ne peut encore qu’effleurer les conséquences forcément nombreuses de cette évolution, au plan social, économique, juridique.

Tout au plus peut-on déjà constater que les tokens blockchainisés redéfinissent la propriété, chamboulent l’intermédiation et donnent naissance à une nouvelle économie parallèle. Difficile de faire plus disruptif.

(Ce billet fait partie d’une série où je détaille cinq des principales transformations induites par blockchains et crypto-monnaies. Précédents : 1/ La finance décentralisée ; 2/ Une transparence nouvelle)

Si je comprends bien il s’agit d’une technique permettant la collectivisation de la propriété et de la spéculation.

Une hybridation de l’ultra-capitalisme et du collectivisme en quelque sorte.

On croise les doigts pour que cela débouche sur la synthèse du meilleur des deux mondes et non du pire.

C’est bien un point critique de cette technologie , d’ailleurs la tokénisation n’est pas propre à la blockchain mais fait partie de tout le monde numérique .

Il ne faut pas penser qu’un bien immobilier, l’exemple cité, se résume à une valeur vénale établie , mais dépend d’un nombre de paramètres à prendre en compte tout au long de la vie de l’objet tokenisé !

N’importe quel objet peut perdre de la valeur au cours du temps et il faut bien une expertise indépendante pour la justifier .

On aura toujours besoin du recours à un tiers contrairement aux promesses de la blockchain et particulièrement en cas de litiges qui ne peuvent être exclus d’emblée .

Remonter dans la blockchain pour y découvrir un détail pourra prendre du temps en fonction de la masse des informations enregistrées …

Le seul avantage que j’y vois est la garantie que les informations enregistrées ne peuvent plus être modifiées , mais cela est déjà possible dans une base de données traditionnelle bien sécurisée .