Quantique mon amour, et surtout celui des investisseurs en cette année de tous les records. Pitchbook nous annonçait déjà en septembre dernier que la barre symbolique du milliard de dollars investis dans des entreprises de quantum computing avait été franchie. Les plus aguerris, qui combinent un intérêt pour ce domaine de la physique et des poches pleines de capitaux, diront que ce n’est que le début.

Pour se plonger dans ce subtil monde des quanta et autres phénomènes perturbants à plus d’un titre, rien de tel que de se familiariser avec la série de Florian Fischbacher intitulée “Le Mystère Quantique” et publiée l’été passé dans les colonnes du journal hôte.

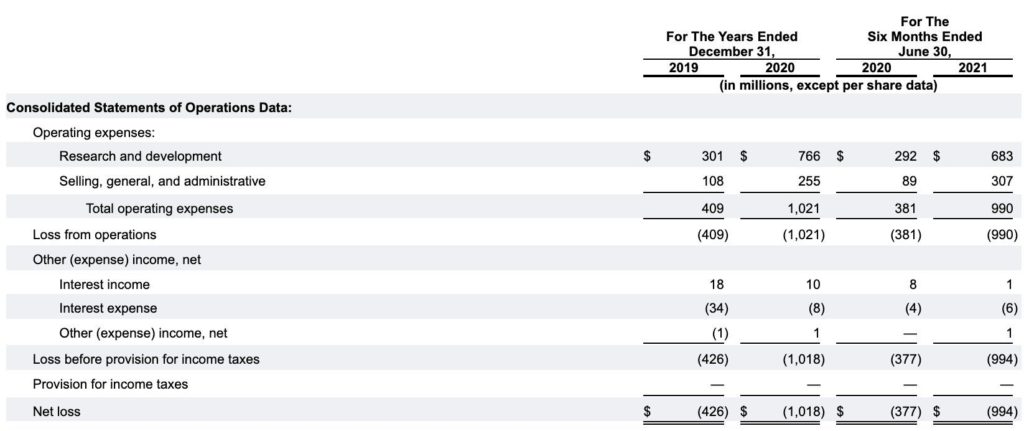

Intéressons-nous au monde de l’innovation et des entreprises actives dans le secteur. 2021 aura été marquée par le giga tour de financement de 450 millions de dollars PsiQuantum (mené par BlackRock) dont la valorisation a bondi à plus de 3.1 milliards de dollars. Notons encore l’entrée en bourse de Rigetti (via une SPAC), à l’instar de celle d’Arqit Quantum (idem) ou encore celle d’IonQ. Enfin, la semaine passée, Honeywell Quantum Solutions et Cambridge Quantum annonçaient leur fusion pour donner lieu à Quantinuum. Tout compte fait, cela fait un certain temps que l’on assiste à des projets menés par:

- Google, qui a lancé un partenariat avec notamment la NASA pour créer son propre laboratoire QuAIL;

- Intel, qui a annoncé avoir passé la barre des 100 qubits;

- Microsoft, qui a développé Q#, son propre langage de programmation open source, qui sera utilisé pour développer et exécuter des algorithmes quantiques.

- et d’autres encore.

Dans une vidéo récemment publiée par Verve Ventures, une analyste indique que toute l’activité dans ce secteur est le fruit d’une petite centaine d’entreprises, principalement réparties aux Etats-Unis (large soutiens politique et financier à la recherche), en Chine (qui a désigné les technologies quantiques comme prioritaires lors de son précédent plan quinquennal) et en Europe (Quantum Technologies Flagship lancé par la Commission Européenne en 2018). On pourrait donc qualifier cela de buzz mais cela ne serait pas honorer l’immense potentiel que la physique a à offrir avec toutes les applications possible. Focalisons-nous donc sur les principes sous-jacents pour mieux comprendre.

Tout d’abord, ces ordinateurs quantiques exploitent les propriétés de très petites particules, plus particulièrement de quelle façon elles interagissent. Dans un ordinateur classique, on traite avec des “bits”, à savoir des 1 et des 0. L’équivalent quantique est désigné comme un quantum bit ou plus simplement “qubit” et possède trois propriétés qui le rendent très intéressant d’un point de vue informatique:

- Superposition: à la différence d’un bit classique qui ne peut être que dans un seul état (0 ou 1, p.ex. le courant passe ou ne passe pas), le qubit peut être dans un état où les états 0 et le 1 sont superposés et où les états intermédiaires co-existent en même temps d’une certaine manière. Ce qui nous mène à la seconde propriété.

- Réduction de l’onde: lors de la mesure d’un système (p.ex. on veut observer dans quel état est le qubit à moment donné), le fait d’observer un système influence celui-ci et “détruit” la superposition. Pensons à l’expérience du chat de Schrödinger qui exemplifie cette situation qui a donné lieu à de longues discussions philosophiques.

- Intrication: deux particules intriquées partagent une forme de connexion très puissante; même extrêmement éloignées l’une de l’autre, au moment où vous modifiez l’état de l’une, quel que soit l’endroit où se trouve l’autre, elle prendra instantanément la même valeur (ce qu’Einstein décrivait comme une spooky action at a distance). Le brillant scientifique Alain Aspect parle de cette propriété et de ses démarches pionnières dans une passionnante interview sur France Culture.

Acceptant cette réalité des particules quantiques, on accède à de fantastiques opportunités de calcul. Par exemple, si l’on considère deux bits classiques, on peut obtenir quatre combinaisons (00, 01, 10, 11) alors qu’un seul qubit peut décrire toutes les combinaisons possibles grâce au principe de superposition susmentionné. On peut donc facilement comprendre le potential de scalabilité de tels système: 2 qubits pourraient décrire les combinaisons de 4 bits classiques, et 10 qubits: 2^10 bits, ce qui équivaut à plus de mille bits (1’024 pour être précis). Certains problèmes compliqués pour un ordinateur classique deviennent donc très accessibles à un ordinateur quantique (p.ex. étudier la meilleure route à suivre parmi toutes les possibilités, identifier des molécules candidates pour un médicament, résoudre des problèmes de machine learning, etc.).

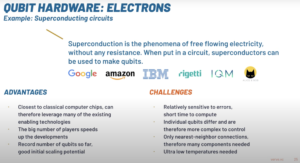

Au niveau technologique, plusieurs approches concurrentes s’affrontent et se distinguent par le type de particules utilisé pour créer des qubits: électrons, atomes ou photons. Chacune présente des avantages et des inconvénients.

- Electrons: proximité relatives aux architectures d’ordinateurs classiques, sensibilité à la perturbation (ce qui requiert des températures extrêmement basses), influence seule du plus proche voisin (donc un grand nombre d’électrons est nécessaire), etc.

- Atomes: nécessité d’avoir des champs électriques ou magnétiques (car ce sont des particules chargée qui nécessitent d’être confinées), uniformité du système, pluralité des connexions inter-particules, intrication facilitée, stabilité nécessaires (vide et basse température), etc.

- Photons (particule composante de la lumière, sans masse): la plupart des composants utilisent la lumière comme activation donc on peut tirer parti des composants actuels en utilisant des photons comme qubits, même potentiellement à température ambiante; difficulté de créer des photons spécifiques sur demande, etc.

En l’an 2000, le scientifique DiVincenzo postulait des critères éponymes qui décrivent les conditions nécessaires à la construction d’un ordinateur quantique, à savoir: a) scalabilité d’un système avec des qubits bien définis, b) initialisation des qubits dans un état repère (fiducial state), c) temps de décohérence très longs (i.e. longs intervalles avant que les qubits ne soient perturbés), d) set universel d’opérations quantiques (quantum gates), e) capacité de mesure spécifique au qubit (étant donné que le seul fait d’observer perturbe l’état du qubit).

Au final, il est très probable qu’une combinaison habile entre ordinateurs classiques et quantiques se profile afin de tirer le meilleur de leurs différents fonctionnements, parfois complémentaires. Aussi, la question des logiciels quantiques se pose car bien qu’une fois les machines créées, leurs approches sont fondamentalement différentes d’un point de vue physique et les calculs se feront donc de manière différente. Mais parler d’algorithme quantique signifie également monter dans la pyramide de valeur, ce qui pointe vers un développement croissant de l’écosystème général.

Envie d’en savoir encore plus? Alors allez savourer la connaissance et les talents d’orateur de Prof. Gisin de l’Université de Genève ce jeudi lors de sa leçon d’adieu. D’ici-là, let’s ask Ziggy!