Dans un récent post sur Linkedin, l’investisseur-entrepreneur Michael Jackson relève : “Nous vivons une époque intéressante : le document S-1 pour l’entrée en bourse de Rivian, évaluée à environ 80 milliards de dollars, ne contient pas de poste [line item en anglais] pour les revenus dans les données financières.”

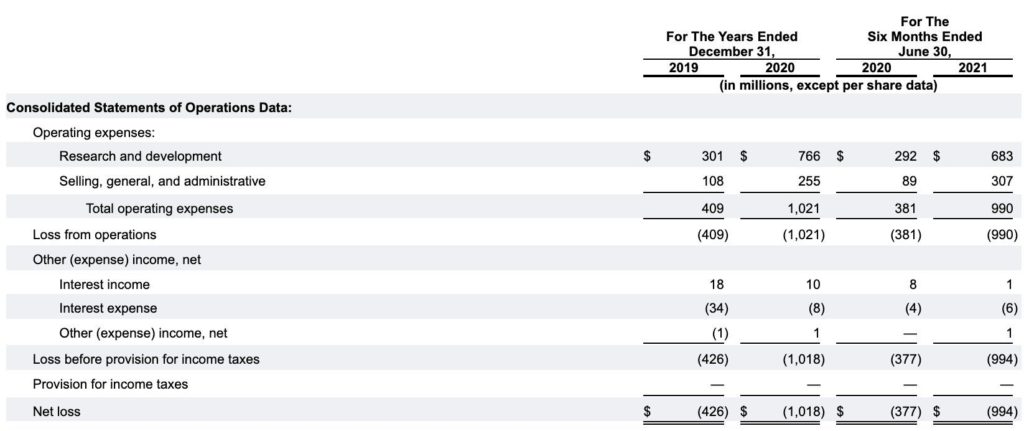

Vous avez bien lu: le constructeur automobile électrique états-unien vise une valorisation boursière initiale de 80 milliards de dollars, soit 4 fois celle de Tesla lors de son entrée en bourse en 2010, sans indiquer quelque chiffre que ce soit quant ses sources de revenus. “Combien nous gagnons? Passez votre tour.” Il est à noter que Rivian a déjà levé plus de 10 milliards de dollars depuis sa création en 2009 et s’affiche comme LE concurrent de l’entreprise d’Elon Musk. On y apprend par contre que les pertes s’élèvent à 1 milliard de dollars pour les six premiers mois de l’année, autant que pour les douze mois de 2020.

En parcourant le document soumis aux autorités de surveillance des marchés financiers, l’entreprise estime l’entièreté du marché potentiel à 9 trilliards de dollars (environ 35 fois les ventes annuelles du group Volkswagen) et le marché potentiel pour les services à 1 trilliard de dollars. Ces derniers sont décrits comme suit: “En complément de nos véhicules grand public, notre gamme de services à valeur ajoutée comprend un financement numérique, une assurance basée sur la télématique, un service automobile proactif (entretien et réparation), des services logiciels et d’adhésion flexibles, des solutions de recharge complètes et un programme de revente de véhicules basé sur les données. Nous nous attendons à ce que ces services génèrent une fidélité à long terme à la marque tout en créant un flux de revenus récurrents pour chaque véhicule tout au long de son cycle de vie.”

Plus loin: “Notre portefeuille de services complémentaires est conçu pour offrir une expérience client intuitive et transparente tout au long du cycle de vie de nos véhicules grand public et commerciaux. Notre gamme de services offre la possibilité de générer des revenus récurrents prévisibles à marge élevée et d’augmenter le potentiel de revenu à vie de chaque véhicule.” Nous voilà rassurés. Remplacez “véhicule” par “produits” et vous aurez votre pitch pour votre présentation de start-up.

Une importante partie du dossier passe en revue les différents risques auxquels Rivian fait ou va faire face. L’un d’eux est d’importance puisqu’il traite directement d’une commande passée par Amazon Logistics (un des principaux actionnaires) de 100’000 fourgons électriques en 2019. On ne doutera toutefois pas de la multiplicité des clauses de retrait si les délais n’étaient pas respectés: “Nous prévoyons qu’une partie importante de nos revenus initiaux proviendra d’un client qui est une société affiliée à l’un de nos principaux actionnaires. Si nous ne sommes pas en mesure de maintenir cette relation, ou si ce client achète beaucoup moins de véhicules que ce que nous prévoyons actuellement ou n’en achète pas du tout, notre activité, nos perspectives, notre situation financière, nos résultats d’exploitation et nos flux de trésorerie pourraient être affectés de manière significative et négative.”

Alors que dire? Dans un épisode de la série télé Silicon Valley, un acteur résume très bien la tactique qui est dans l’air du temps: “Si vous montrez vos revenus, les gens demanderont “combien ?” et ce ne sera jamais assez. […] Si vous n’avez pas de revenus, vous êtes “pré-revenus”. Vous êtes un pure play potentiel. Il ne s’agit pas de savoir combien vous gagnez mais ce que vous valez. Et qui vaut le plus ? Les entreprises qui perdent de l’argent.” Et qui a besoin de revenus lorsque l’on sait bien gérer son marketing?

Tout est dit. Le traditionnel Return On Investment (ROI, retour sur investissement en français) est bel et bien remplacé par Radio On Internet. Tune in!