Basé sur les chiffres d’exportations de l’industrie horlogère suisse qui ont enregistré un record historique à CHF 22,3 milliards en 2021 (CHF 21,2md pour les montres-bracelets), la banque d’affaires américaine Morgan Stanley – en collaboration avec le cabinet LuxeConsult spécialisé dans le monde horloger – publie ce jour son rapport annuel.

- La principale bonne nouvelle est que nous avons retrouvé le niveau pré-Covid des ventes avec un résultat en hausse de 31,2% par rapport à 2020 et même 2,7% au-dessus de 2019

- La mauvaise nouvelle est que – malgré l’augmentation de 2 millions d’unités en une année – nous sommes encore 4,9 millions en-dessous de 2019.

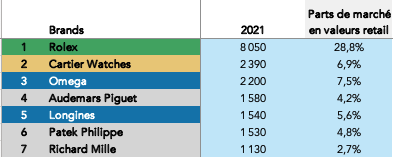

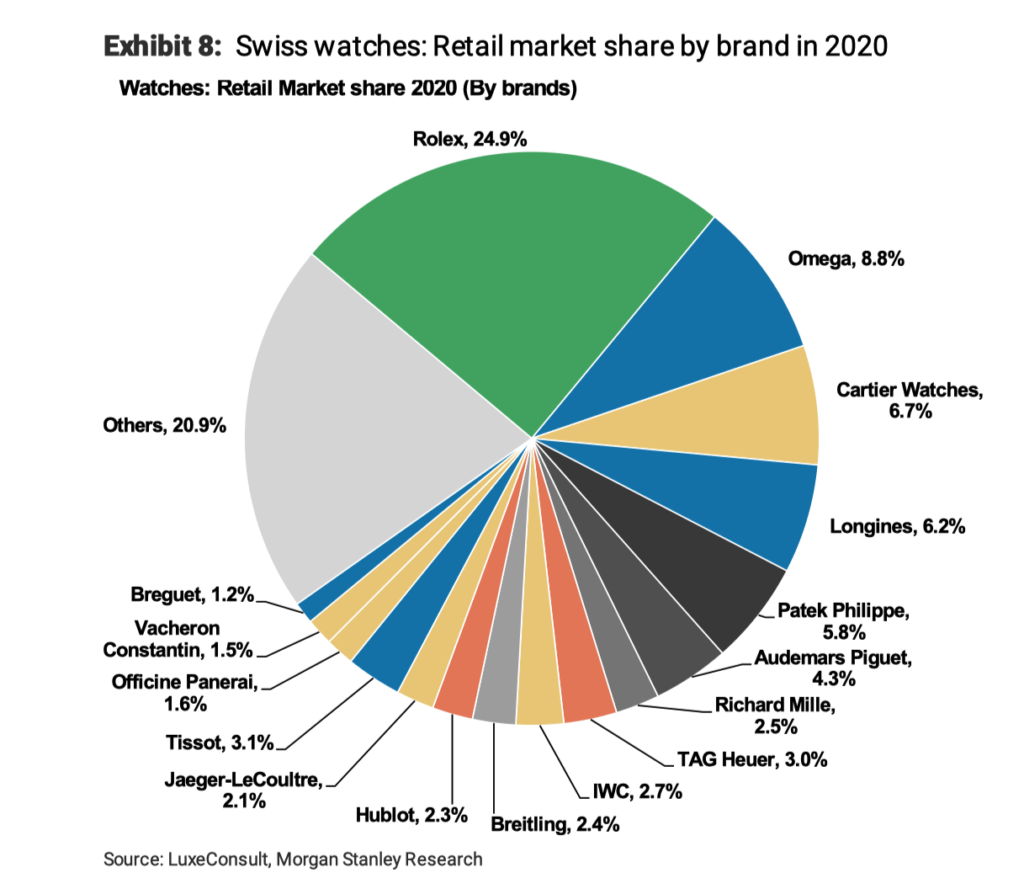

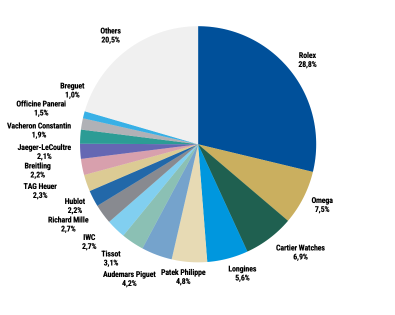

Rolex intouchable et largement en tête

Sans surprise Rolex reste le leader absolu des marques horlogères suisses en prenant 29% des parts de marché de l’industrie horlogère suisse avec un chiffre d’affaires estimé à CHF 8 milliards en 2021. Sur la deuxième marche du podium on retrouve Cartier avec CHF 2,39 milliards ce qui correspond à 40% de progression en une année. Omega descend d’une marche avec CHF 2,2 milliards de chiffre d’affaires.

Rolex réalise non seulement le meilleur exercice de son histoire depuis la création de la marque en 1905, mais surtout elle le fait après une année 2020 qui avait vu une réduction de sa production de presque 20%.

Pour mieux illustrer la performance de Rolex on peut aussi mentionner le fait que :

- Rolex détient autant de parts de marché que les cinq concurrents suivants additionnés

- Le chiffre d’affaires de Rolex est supérieur de CHF 1 milliard à celui du Swatch Group qui résulte de 17 marques

- Si l’on ajoute les ventes de la marque sœur – Tudor – avec CHF 510 millions, Rolex réalise CHF 8,5 milliards de ventes, soit 20% de plus que le Swatch Group.

- On estime la part de marché de Rolex sur les deux marchés clés d’exportation de l’industrie horlogère à 40% pour les USA (marché no. 1) et 35% au Royaume-Uni (5ème).

- Aucune autre marque de luxe ne possède une position aussi dominante sur son marché respectif.

Une industrie plus que polarisée

On assiste depuis plusieurs années à une polarisation accélérée d’un marché horloger dans lequel quelques marques surperforment et sont dans un cycle vertueux. Le taux de croissance des marges devient dans ce cas supérieur à celui du chiffre d’affaires. Pour faire simple : plus la marque vend et plus sa rentabilité augmente et lui donne des moyens supplémentaires pour être plus visible.

Derrière le club des 4 marques qui affichent une croissance presque insolente depuis plusieurs années, Rolex, Audemars Piguet, Patek Philippe et Richard Mille on peut ajouter un deuxième groupe composé notamment de Cartier, Omega, Longines et IWC.

- Les 5 plus importantes marques représentent plus de la moitié du marché (53%)

- 13 marques prennent 75% de parts de marché

- 25 marques prennent 90% du marché

Ces chiffres sont à comparer avec les 350 marques horlogères Swiss made en activité.

Les grands gagnants en 2021

Même si la base comparative de 2020 est forcément très basse, on peut mettre en avant :

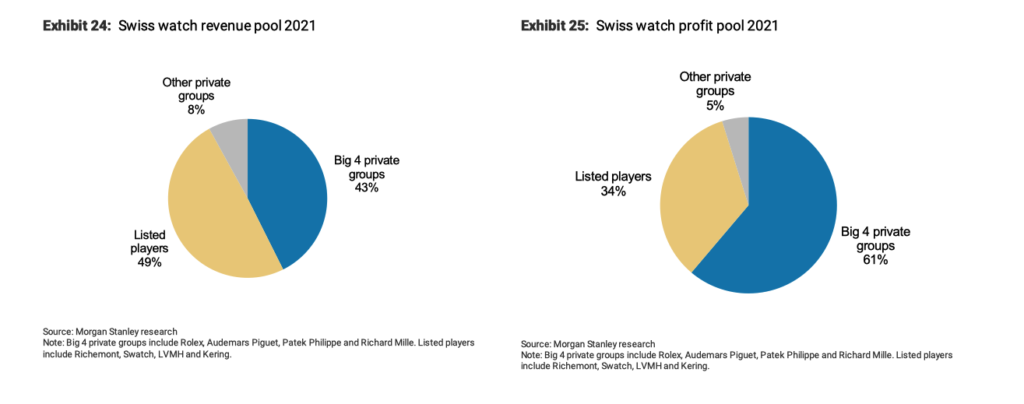

- La polarisation accrue du marché entre quelques marques qui surperforment maintenant depuis des années (l’édition 2018 du rapport Morgan Stanley avait été le premier à le relever) et qui sont en mains privées : Rolex, Audemars Piguet, Patek Philippe et Richard Mille. On peut désormais ajouter Breitling à cette liste qui réalise une remarquable progression à +40%. Ces 5 marques représentent presque la moitié du marché horloger suisse avec 43% de la valeur totale.

- Cartier détrône Omega et monte à la deuxième place du classement avec CHF 2,39m de ventes (+40%). Ceci reflète le dynamisme d’une marque qui a su connecter avec une clientèle plus jeune sur quasiment tous les marchés. La performance de Cartier est d’autant plus remarquable que : a. son segment joaillier a connu une croissance encore plus forte que la division horlogerie et que b. Omega a fait une très bonne année avec un plus de 30%.

- Audemars Piguet gagne deux places et se place en 4ème position et accomplit une année record, la meilleure de son histoire. Elle dépasse son concurrent historique Patek Philippe qui malgré ses succès d’estime et le buzz créé par la sortie de collection de sa mythique Nautilus 5711, ne connaît pas la même dynamique vertueuse qu’AP. Audemars Piguet surfe sur une vague interrompue du succès de sa Royal Oak qui fête cette année ses 50 ans et qui sans aucun doute contribuera à faire de 2022 une nouvelle année record. On peut estimer que quasiment 90% de ses ventes sont dues à son produit le plus iconique (Royal Oak et Royal Oak Offhsore), mais la collection Code 11 :59 lancée en janvier 2019 commence à faire sa place et génère déjà 5% des ventes de la marque. Le chiffre d’affaires est généré par un nombre croissant de boutique monomarques (75% de son chiffre d’affaires) qui procurent les avantages de : a. capturer la marge du détaillant, b. connaître ses clients finaux (sell-out) et c. de mieux gérer ses stocks pour éviter de perdre des ventes pour une marque qui est en rupture de stock perpétuelle.

- Le club des marques milliardaires compte à nouveau 7 membres avec l’arrivée de Richard Mille qui se place en 7ème position avec des ventes de CHF 1,1md.

- Les gagnants de la reprise en 2021 sont aussi dans le groupe Richemont avec notamment Cartier (division horlogère) à +40% et Vacheron Constantin à +53%. Il faut aussi mentionner les montres Hermès qui réussissent une performance à +73%, même si le chiffre d’affaires de CHF 364m ne la place qu’en 19ème position, la progression reste phénoménale et est le fruit d’un travail entrepris depuis plusieurs années : a. de repositionnement de l’offre horlogère vers le haut et b. de la désirabilité de la marque de maroquinerie.

- La premiumisation* s’est renforcée en 2021 avec les segments de prix au-dessus de CHF 2’000 prix exports qui affichent une croissance aussi bien en volumes qu’en valeurs. Ces montres correspondent à un prix public de CHF 4’000 et au-delà. Ce segment de prix ne représente que 16% des volumes, mais 82% des valeurs exportées.

*une montée en gamme de prix par une offre concentrée sur le haut de gamme et la rareté (réelle ou artificielle) de l’offre.

- La répartition des marges est encore plus polarisée que celle des chiffres d’affaires où les 4 marques championnes prennent 41% des ventes, mais 62% de la marge opérationnelle totale. Rolex, Audemars Piguet, Patek Philippe et Richard Mille atteignent des rentabilités auxquelles peu de marques de luxe peuvent prétendre.

- L’entrée de gamme de l’horlogerie suisse subit indéniablement l’assaut des montres connectées, dont 80 millions se sont vendues l’année passée pour même pas 16 millions de montres pour l’ensemble de l’horlogerie suisse. Ce chiffre est à mettre en comparaison de 2016, année de démarrage de l’Apple watch (présentée en 2015) qui reste leader absolu de ce segment avec plus de 50% des parts de marché : 22m de montres connectées vendues cette année-là pour 25m de montres Swiss made dont 18 millions de quartz.

- Rolex reste intouchable et vient d’achever sa meilleure année depuis sa fondation en 1905. Les produits sont devenus quasiment introuvables malgré une augmentation de la production à 1’050’000 une quantité jamais atteinte auparavant. La cohérence entre le message d’excellence de la marque et son offre produits est imparable. Rolex a aussi entrepris des efforts dans le seul domaine où elle possède encore une grosse marge de progression, son réseau de détaillants qui n’est parfois pas à la hauteur du prestige de la marque.

- Swatch Group a réussi une très belle année avec un plus de 30,7%, mais ce chiffre est légèrement inférieur au taux de progression affiché par l’ensemble de l’industrie horlogère à 31,4%. Logiquement il perd des parts de marché – 22% – et vient se positionner derrière Rolex et ses 30,5% (incluant la marque sœur Tudor). Ce qui est surtout inquiétant est l’accélération de Rolex par rapport à son principal challenger Omega, dont la part de marché (7,5%) correspond à un quart de celle de Rolex. Le Swatch Group est de plus en plus dépendant de 3 marques sur un total de 17 dans son portefeuille aussi bien pour ses ventes que pour ses marges : deux-tiers de son chiffre d’affaires sont générés par Omega, Longines et Tissot qui génèrent la quasi-totalité de son résultat opérationnel (EBITDA). On peut estimer qu’Omega génère à elle seule plus de la moitié de marge du groupe.

- Les groupes ne sont pas à la fête à l’exception notable de Richemont, car LVMH perd des parts de marché, malgré une très bonne performance (+45%) d’Hublot. Zenith a selon nos estimations quasiment doublé ses ventes, mais son résultat net est tout juste à l’équilibre et son poids relativement marginal dans les comptes du groupe.

- Kering – 2ème groupe mondial du luxe et propriétaire de Gucci – a jeté l’éponge début 2022 en cédant ses marques Ulysse Nardine et Girard Perregaux qui n’ont fait que dégringoler depuis leurs reprises par le groupe français. Leurs chiffres d’affaires sont devenus anecdotiques et surtout elles génèrent les deux des pertes. Kering ne garde une activité horlogère que pour sa marque Gucci où elle semble avoir la main plus heureuse.

- Les marques de niche indépendantes, telles que F-P Journe, Greubel Forsey, Kari Voutilainen, MB&F ou Laurent Ferrier connaissent un succès absolument phénoménal autant sur le marché primaire (montres neuves) que secondaire (ventes de seconde main, ventes aux enchères et marché « gris »). Pour certaines les listes d’attente atteignent désormais plusieurs années et quelques-unes ont décidé de ne plus prendre de nouvelles commandes pour ne pas décevoir des collectionneurs. Cette tendance aussi réjouissante soit-elle et importante en termes d’image et de préservation de savoir-faire artisanaux, a un impact marginal sur les valeurs – nous estimation celles-ci à 1% du total – et encore moins sur les volumes avec une estimation à 0,05%.

- Marché secondaire: estimé à approximativement la moitié de celui des montres neuves, soit CHF 20md, il est très révélateur de la désirabilité des marques. Les cotes de reventes donnent une très bonne idée de la rareté de l’offre sur le marché primaire avec des primes « coupes files » qui atteignent parfois 50-150% du prix de vente recommandé. En-dehors des marques et produits iconiques comme la Rolex Daytona, la Patek Philippe Nautilus ou encore la Royal Oak d’Audemars Piguet, les prix sont à des niveaux historiquement élevés et peuvent faire craindre l’éclatement d’une bulle spéculative. Lorsqu’une Patek Philippe Nautilus « Tiffany » se vend à USD 6,2m c’est une bonne chose pour la communication, mais ceci engendre aussi une fièvre spéculative qui a été notamment alimentée par les gains des crypto monnaies.

*méthodologie : contrairement aux autres industries notamment des biens de consommation (FMCG), l’industrie horlogère est une « boîte noire ». Très peu de chiffres sont publiés, notamment ceux des exportations qui sont recensés dans les statistiques douanières suisses et reprises par la fédération de l’industrie horlogère Suisse (FH). Ces chiffres présentent certes le désavantage de valoriser le « sell-in » (ventes des marques aux distributeurs ou détaillants) et non pas le « sell-out » (ventes aux clients finaux), mais ils reflètent des tendances. Certes un décalage temporel existe – plus ou moins important selon les marques – entre le moment où la montre est livrée et le moment où elle se trouve au poignet du client, mais celui-ci n’est pas aussi important que certains commentateurs le prétendent. En effet les marques les plus désirables et par définition celles qui pèsent le plus dans les comptes sont aujourd’hui dans l’heureuse position d’avoir une circulation de stocks extrêmement rapide.

La méthode adoptée par Morgan Stanley x LuxeConsult est de convertir ces données de ventes en parts de marché retail (les ventes du détaillant au client final) en tenant compte : a. des ventes des 65 plus grandes marques Swiss made (25 marques représentent 90% du marché) b. nous recoupons des informations publiquement accessibles avec des interviews d’acteurs de l’industrie, c. nous faisons une estimation du degré d’intégration de la distribution de chaque marque, d. nous intégrons les marges données au distributeurs ou détaillants ce qui nous permet finalement d’obtenir un prix public moyen et de calculer les parts de marché.