Morgan Stanley a publié sa liste du Top 50 des marques horlogères suisses1 en collaboration avec LuxeConsult. Le rapport est très attendu par la communauté financière et horlogère pour diverses raisons. Les CEO des marques sont bien sûr intéressés par leur position dans la liste et surtout celles de leurs concurrents supposés.

Pour évacuer tout malentendu et en liminaire, le but principal de ce rapport est d’identifier les parts de marché et la dynamique de celles-ci. C’est-à-dire de savoir qui gagne et qui perd.

La deuxième remarque est que les chiffres sont basés sur 2019 et nous avons tenu compte de l’effet dévastateur du Coronavirus pour les projections 2020 qui seront forcément très mauvaises pour tout le monde.

A lire également : Le Temps 13.03.2020 “Horlogerie, les méga-marques milliardaires se renforcent encore”

Leçon #1 : la polarisation de l’industrie s’est accélérée

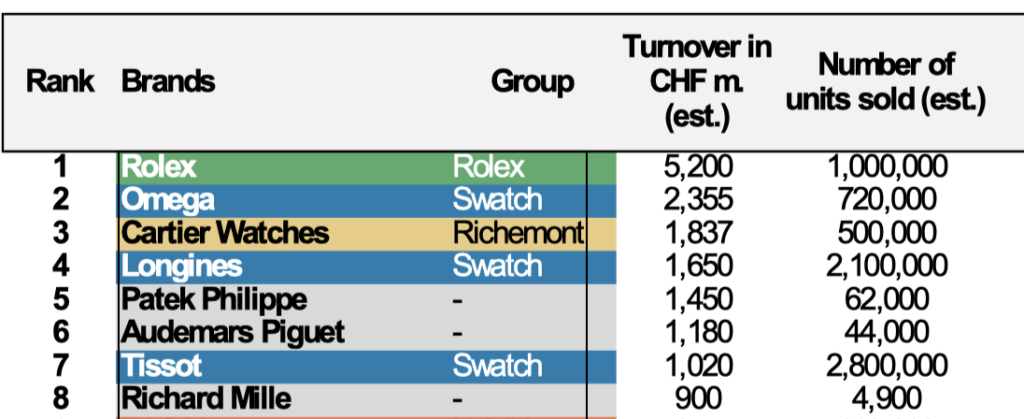

Le premier rapport publié avec Morgan Stanley en 2018 avait déjà mis en évidence que seulement 7 marques étaient milliardaires en chiffres d’affaires. Cette situation n’a pas changé en 2019 à la difference qu’Audemars Piguet est passée à la 6ème place de ce club très exclusif. La polarisation entre très peu de marques qui surperforment et une immense majorité de maisons horlogères qui sont au mieux en stagnation et au pire en perte de chiffres d’affaires année après année.

Il y a une seule marque qui rejoindra probablement en 2020 – sauf si la conjoncture actuelle l’en empêche – ce club très exclusif des Milliardaires, Richard Mille. Cette remontée au classement de la 19ème à la 8ème place n’est pas seulement le fruit d’une stratégie marketing implacable, mais surtout l’intégration du chiffre d’affaires dans ses propres boutiques mono marque. La marque a fait une croissance organique de 20% en passant de CHF 300m à CHF 360m de chiffres d’affaires, mais le reste de l’augmentation à CHF 900 millions provient du fait que le chiffre d’affaires de ses boutiques (42 dans le monde) est dorénavant consolidé dans les comptes de la marque.

Le classement est mené par les sept champions qui ont – à une exception près, Tissot – progressé au niveau de leurs ventes. Sur l’ensemble des marques analysées, 50% ont progressé, mais 30% ont reculé et parfois de façon significative.

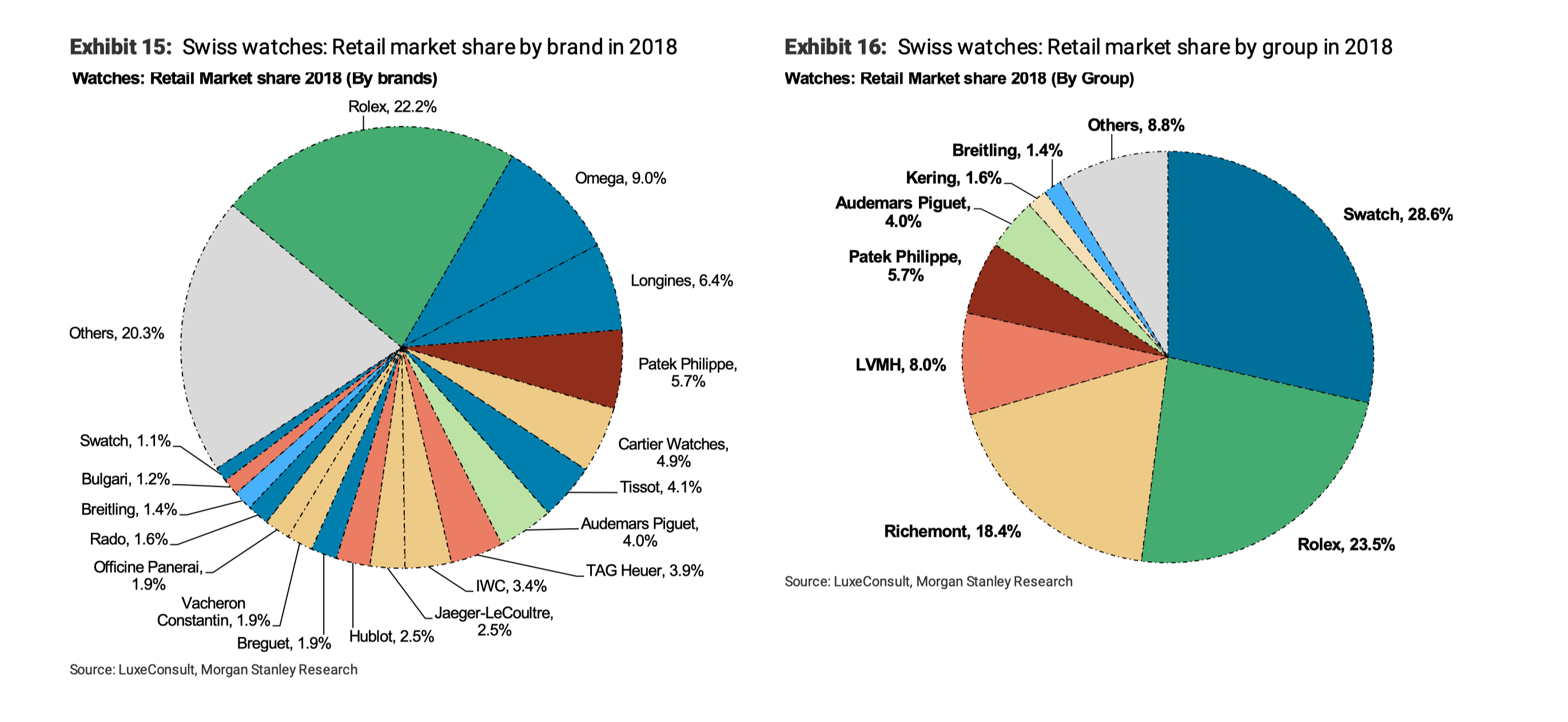

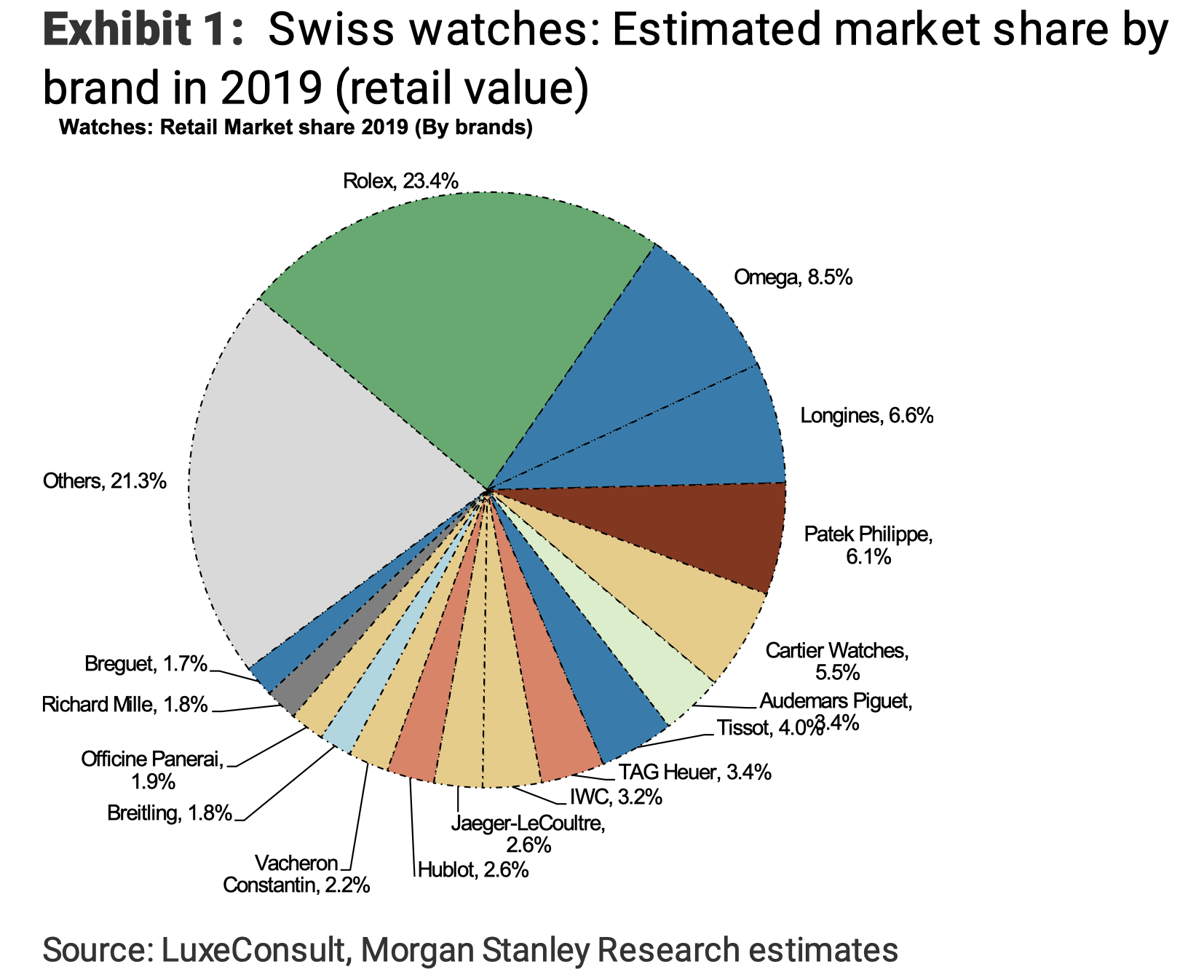

Le graphique ci-dessous (basé sur les chiffres d’affaires détaillants) démontre de façon impressionnante la suprématie de la marque à la couronne qui détient à elle seule presque un quart du marché de la montre suisse ! Rolex (23,4%) et sa marque sœur Tudor (1,4%) que l’on retrouve à la 20ème place du classement avec CHF 310m de ventes.

Leçon #2 : les marques indépendantes performent le mieux ou “the winner takes it all”

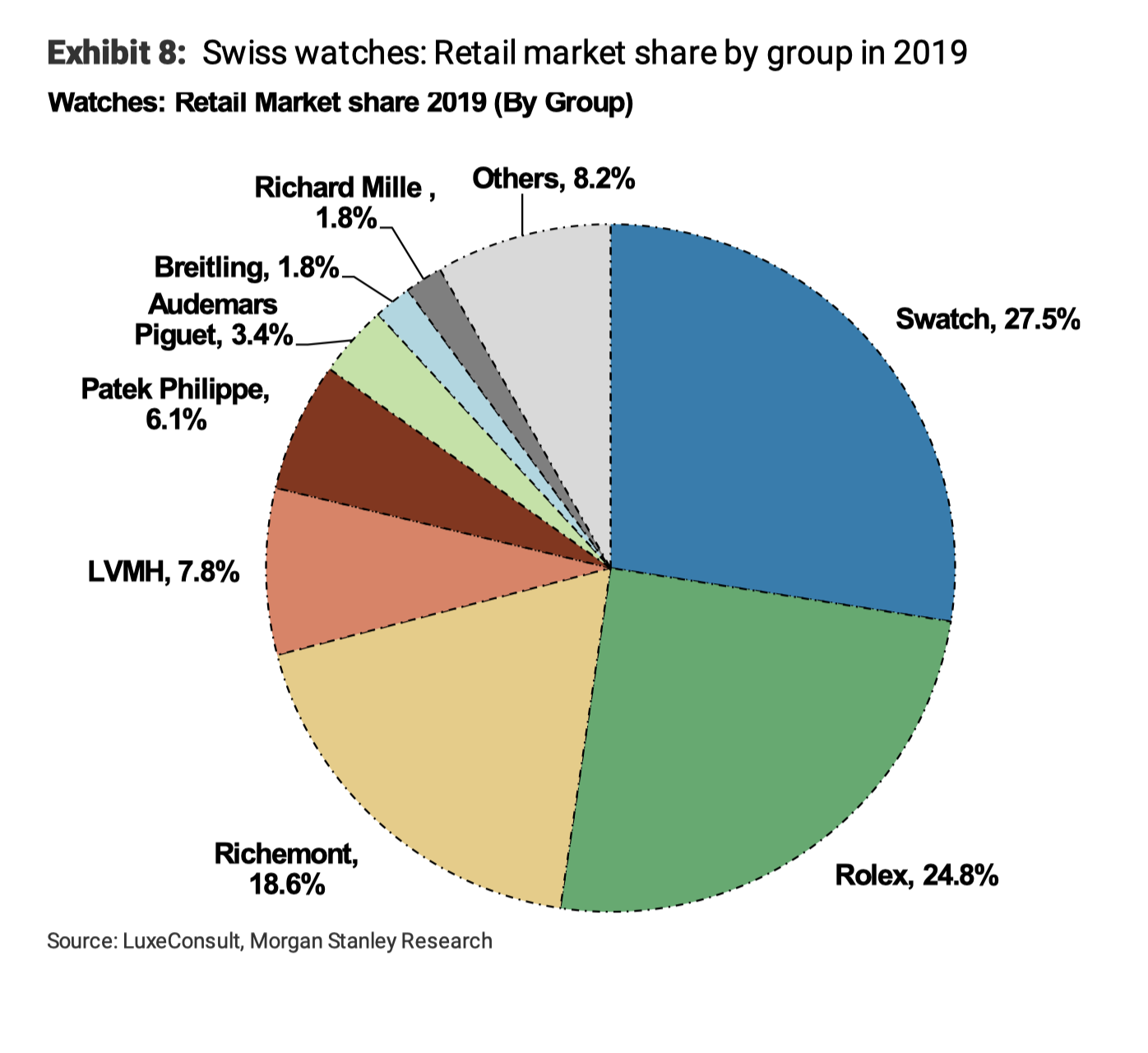

L’industrie horlogère suisse est probablement le seul segment du luxe dans lequel les marques indépendantes performent mieux que celles détenues par des groupes cotés en bourse. Le top 4 du classement des indépendants est composé de Rolex, Patek Philippe, Audemars Piguet et Richard Mille qui ont généré un chiffre d’affaires cumulé de CHF 8,7 milliards ce qui représente 35% du marché ! Et ces marques ont réalisé chacune leur meilleur exercice de leur histoire en termes de ventes et de profitabilité.

Ceci est à comparer avec les 55% détenus par les quatre groupes – Swatch Group (17 marques), Richemont (11), LVMH (6) et Kering (3) – et leurs 37 marques.

Leçon #3: les profits sont encore plus concentrés sur un nombre très réduit de marques

L’estimation faite par Morgan Stanley x Luxeconsult est de CHF 5,3 milliards d’EBIT2 générés par l’ensemble de l’industrie, dont 59% sont le fruit des 4 marques indépendantes citées plus haut ! Pour faire court et résumer ces quatre marques :

- Croissent plus vite que le reste de l’industrie et gagnent des parts de marché

- Et elles sont plus profitables, car nous estimons leur marge EBIT en moyenne à 35% avec Richard Mille au-delà des 40%

Les quatres groupes cotés en bourse (Swatch Group, Richemont, LVMH et Kering) doivent se contenter de 39% de la marge générée pour l’ensemble de l’industrie. En prenant leurs part de marchés cumulées à 55% des ventes totales leur profitabilité au niveau de chaque marque est nettement inférieure à celle des quatre marques susmentionnées.

Alors que reste-t-il pour les autres ? Pas grand-chose à vrai dire…. 90% des ventes et surtout 98% des profits sont contrôlés par 41 marques (4 indépendants + 37 marques de groups).

Quelques hypothèses sur le futur de l’horlogerie Suisse

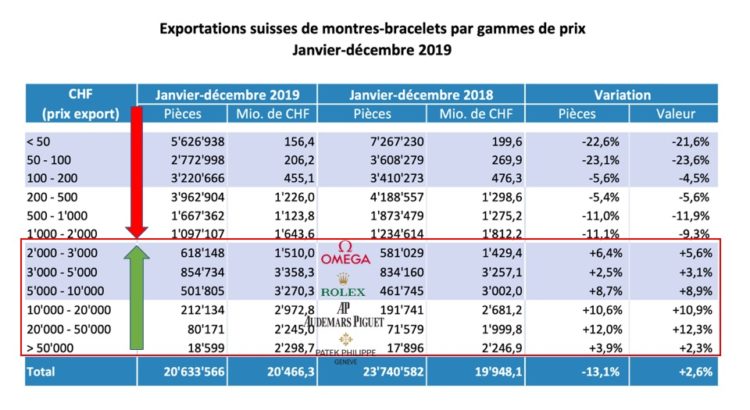

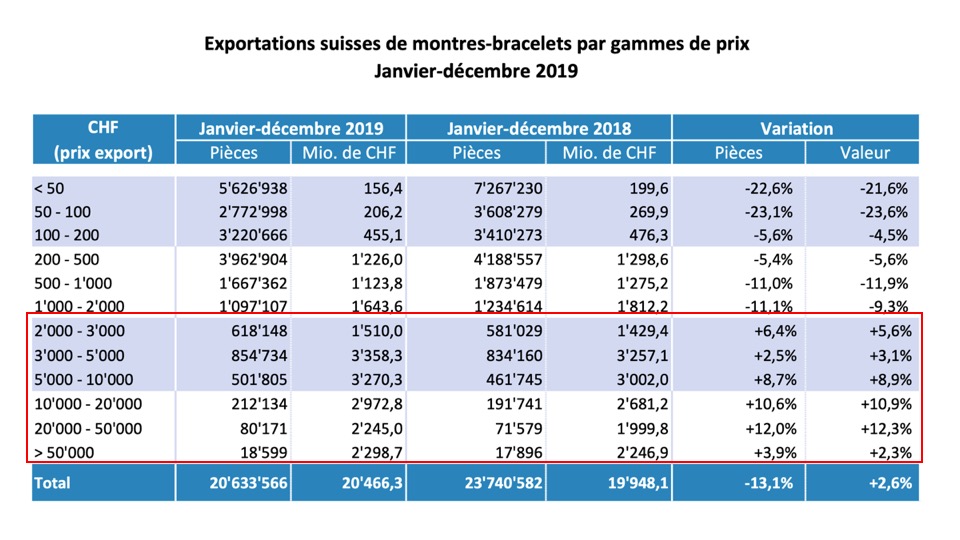

Nous estimons le marché de la montre Suisse à un peu plus de CHF 50 milliards (valeur des ventes au détail) avec une croissance en 2019 de 2,6% des exportations (statistiques des exportations de la fédération horlogère suisse). En constatant la hausse constante du prix moyen des montres vendues et surtout la chute abyssale du nombre de montres suisses vendues l’année passée (-3,1 millions d’unités), on peut aisément conclure à un repli d’un grand nombre de marques suisses dans une niche très haut de gamme.

L’horlogerie Suisse est toujours maître du jeu sur le marché mondial de l’horlogerie et détient encore 53% en valeur, mais que 2% du volume. La baisse de 13% (3,1 millions de montres) des volumes l’année passée est concentrée sur tous les segments de prix inférieurs à CHF 2’000 prix d’exportation correspondant à CHF 5’000 prix public. Les montres de cette categories ont perdu des parts de marché en valeur et en quantités.

La baisse reflète une décroissance ininterrompue depuis 20 ans (2000, 29 millions d’unités vendues), mais fortement accélérée en 2019 (20,6 millions).

Lire également : Blog Le Sablier / “L’industrie horlogère suisse ne doit pas devenir une réserve d’indiens”

Hypothèse #1:

L’industrie horlogère Suisse devrait se focaliser sur le fait qu’elle perd continuellement des parts de marché dans l’entrée de gamme jusqu’au milieu de gamme. La retraite vers le haut ne peut pas être la solution pour toutes les marques. Il faut affronter la concurrence dans l’entrée de gamme et notamment les montres connectées, dont Apple est le leader incontesté avec une croissance de 36% l’année passée et plus de 30 millions d’Apple watches vendues3 !

Quelque va se réveiller et devenir la nouvelle Swatch !

Hypothèse #2:

Les marques fortes génèrent une dynamique vertueuse. Le milieu de gamme (Longines, Tudor et Tissot), le premium (Rolex, Omega, Cartier, IWC, TAG Heuer, Breitling) et le haut de gamme (Patek Philippe, Audemars Piguet, Richard Mille) sont chacun dominés par des fortes à forte notoriété. Ces maisons horlogères sont capables d’investir dans leur communication, l’innovation produits et l’intégration de leur réseau de distribution (pour ce dernier point avec les exceptions de Rolex et Patek Philippe).

Hypothèse #3:

Les agglomérations de marques fortes créent des appels d’air pour des niches. A côté des marques citées plus haut à titre d’exemples des sous-segments de marchés vont devenir suffisamment intéressants pour des concepts plus pointus.

- Les artisans horlogers ou signatures de créateurs (ex. un designer qui signe ses montres) : ils produisent des quantités extrêmement faibles de montres, parfois moins que 50 pièces par année. Ils vendent en grande partie directement au client final (le fameux DTC « direct-to-consumer ») et engrangent la totalité de la marge tout en ayant un dialogue direct avec leurs clients. On peut citer Kari Voutilainen, Rexhep Rexhepi ou De Bethune comme les meilleurs exemples et Philippe Dufour comme l’horloger ayant ressuscité “l’horlogerie soignée” dans les années 1990.

- Les micro-marques avec un « story-telling » cohérent avec leur territoire de marque. MB&F et son fondateur Max Büsser ont su créer ce genre de concept avec chaque année une nouvelle montre éditée en série limitée et développée en partenariat avec l’un des horlogers susmentionnés. Le but n’étant pas de créer une collection permanente, mais de faire comme dans la haute joaillerie des pièces uniques ou fortement limitées en quantité. Le design des montres ne suit pas une identité de marque, mais un fil rouge qui dans ce cas est la création d’un instrument du temps tri-dimensionnel avec une interprétation unique et innovante de l’affichage du temps.

- Les initiatives de crowdfunding4 et crowdsourcing5. Le meilleur exemple récent et suisse étant Code41 qui a démarré son projet avec comme leitmotiv la transparence sur les origines de ses composants (TTO / Transparence totale sur l’origine). L’équipe de projet a décidé de communiquer dès le début en toute transparence sur l’origine des composants, même s’ils sont par exemple chinois. Leur initiative produit la plus intéressante à mes yeux à été de lancer une montre avec un mouvement fait 100% en Suisse et dont le coût compte pour 87% dans le prix de revient total. Ils ont fait le choix – payant vu les ventes phénoménales à leur taille – de prendre un mouvement fabriqué par une manufacture de mouvements totalement indépendante – Timeless, plutôt que de banaliser le produit en prenant un mouvement ETA ou Sellita qui aurait certes coûté beaucoup moins cher, mais qui aurait été aussi beaucoup moins unique.

- Un autre exemple de l’utilisation intelligente des réseaux sociaux et du big data récoltés sur les clients potentiels (comme chez Code 41) est Daniel Wellington. Car ce n’est certainement pas le produit qui a fait la différence… mais le dialogue avec un public cible sur Instagram notamment. Un succès phénoménal pour une marque lancée en 2011 et qui a vendu en 2018, 2,5 millions de montres. Le succès est déjà en diminution, mais le fait est que toutes ces montres ont été vendues au détriment de montres Swiss made, notamment de Swatch qui propose des montres nettement plus intéressantes. Le facteur critique ici n’est pas le produit, mais la façon d’engager un consommateur sur les codes d’une marque.

- Et finalement les marques de modes qui étendent leur proposition horizontalement avec des montres dont le positionnement prix correspond à leur clientèle. La montre est vue comme un accessoire au même titre que le parfum que l’on vend à la caisse. De bons exemples de cette stratégie sont Ck Watches (licence anciennement exploitée par Swatch Group), Guess ou Diesel.

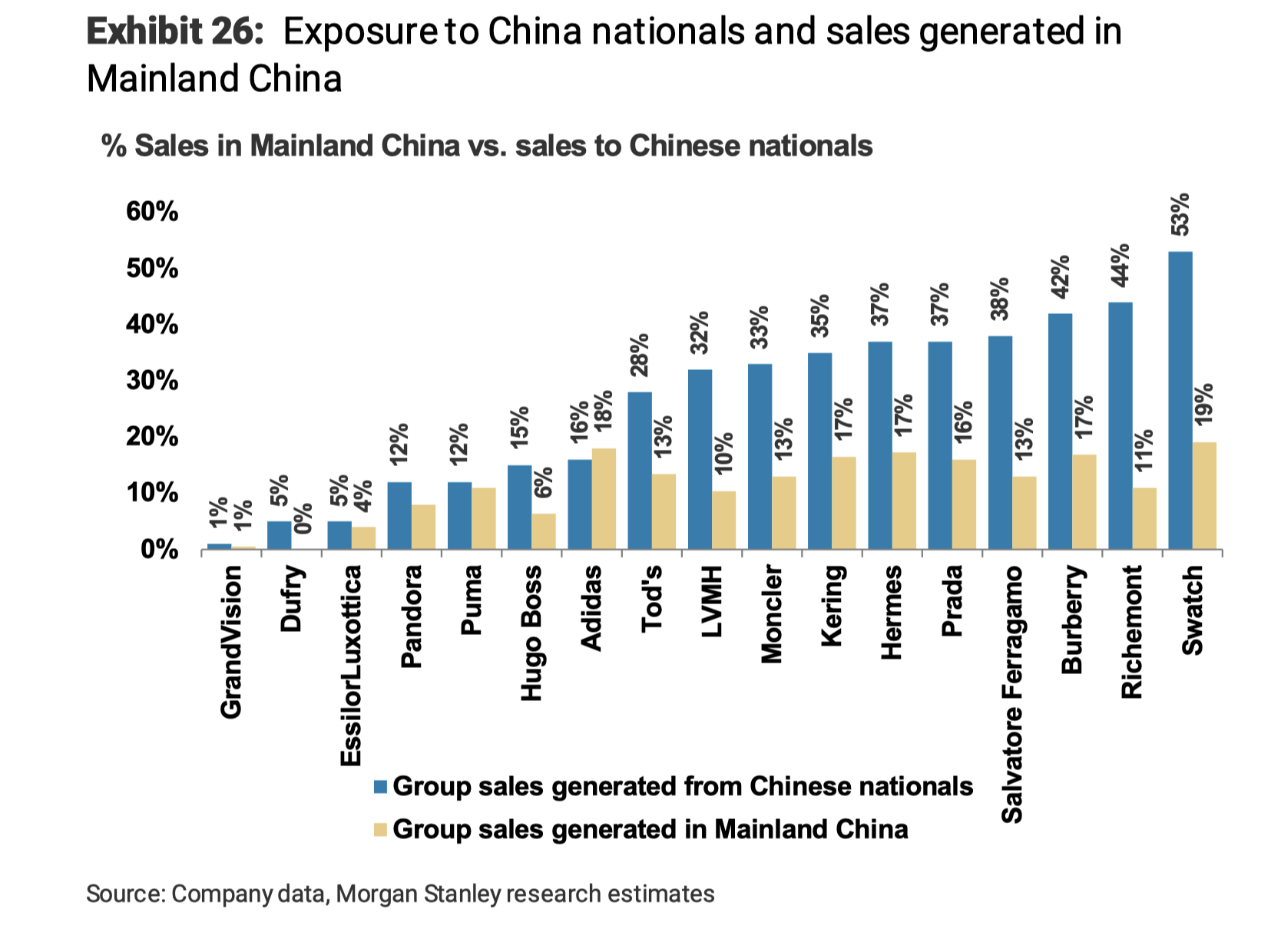

Cette année va extrêmement compliquée pour toute l’économie et l’ensemble des marques de luxe. Au risque de me répéter, le deuxième semester ne permettra pas de compenser les chutes abyssales sur l’ensemble des marchés et de la Chine en premier lieu. Beaucoup de marques avec une assise financière déjà fragile avant le Coronavirus vont disparaître et mon estimation est que d’ici fin 2020, 30 à 60 marques horlogères Swiss made auront définitivement « tiré la prise ». Avec tout le respect dû aux victimes de cette pandémie, je pense que cette crise aura deux effets positifs majeurs sur notre industrie :

- De remettre en question notre dépendance à un seul marché, la Chine et ses marchés connexes (les achats de touristes chinois).

- Et de chercher des alternatives aux fournisseurs chinois pour la fabrication de composants horlogers, dont certaines marques – dites Swiss made – abusent en toute impunité. Il ne s’agit pas de passer d’un extrême à l’autre du jour au lendemain, mais de repenser les fondamentaux d’une industrie en incluant les fournisseurs suisses qui sont les « faiseurs » !

- Ce rapport est réservé aux clients de la banque Morgan Stanley

- EBIT : Earnings Before Interests and Taxes; bénéfice de l’entreprise avant soustraction des intérêts dus aux créanciers et aux actionnaires (dividende) et les taxes et impôts.

- Estimations de Strategy Analytics Strategy Analytics

- Crowdfunding : financement participatif

- Crowdsourcing : création participative par une communauté digitale. Les internautes peuvent participer p.ex. au design d’une montre.

The english version of this article has been published here : watchesbysjx