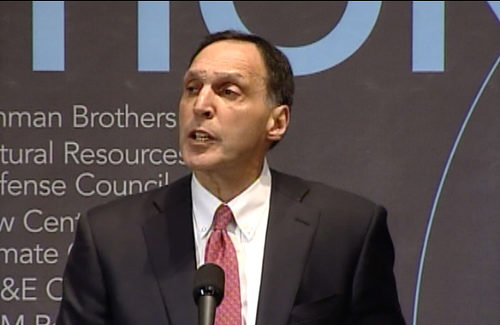

C’était il y a dix ans, dans la nuit du 14 au 15 septembre 2008. Richard Fuld est dans son bureau, au 31ème étage du siège de Lehman Brothers. Au milieu de la tempête financière, il voit sa banque vivre ses derniers instants. Et dix ans après ?

Le 15 septembre 2008, à 1h45 du matin, heure de New York, la banque Lehman Brothers déposait son bilan et se mettait sous la protection du chapitre 11 du code américain des faillites après 158 années d’existence. Cette décision venait au terme d’un week-end marathon au siège de la Réserve fédérale de New York, où les directeurs des plus grandes firmes de Wall Street avait été convoqués pour tenter sans succès de mettre sur pied un plan de sauvetage. Au plus fort de la tempête financière, la disparition d’un des plus important acteur du monde de la finance agissait tant comme un symptôme que comme une prise de conscience de l’ampleur de la crise la plus destructrice depuis 1929. La masse totale en faillite représentait près de 640 milliards de dollars !

Aux côtés de Richard «Dick» Fuld, à la tête de Lehman Brothers depuis 1994, la cupidité des banques d’investissement était pointée comme la cause principale de la crise des subprimes qui allait faire s’envoler plus d’un quart de la fortune nette des Américains et s’effondrer plusieurs géants de la finance. Mais pourtant, avec le recul, une telle conclusion ne tient pas. Car si la cupidité régnait certainement au siège de Lehman Brothers, elle n’était certainement pas absente de ses concurrentes ayant survécu à la crise, pas plus qu’elle n’était inconnue des milliers d’investisseurs qui avaient parié – en connaissance de cause ou non – sur le marché de l’immobilier américain, ou même des millions de simples acheteurs qui s’étaient endettés de façon démesurée pour devenir propriétaires de leur logement.

Dix ans après, les enseignements nécessaires ont-ils été tirés par ces géants de la finance brassant des milliards comme certains mélangent les corn-flakes au petit-déjeuner ? La question demeure légitime. En démontrant douloureusement la limite des modèles statistiques, la crise de 2008 a remis en question une partie de leur fonctionnement. Tout comme, en parallèle, les réformes dites «Bâle III», décidées au lendemain de la crise, ont mis en place des exigences accrues en matière de liquidités et de solidité financière. Seul l’avenir permettra de savoir si les efforts ont été suffisants, mais il faut reconnaître que de gigantesques pas en avant ont été faits.

Malheureusement, dans cette volonté générale de faire des banques les boucs émissaires de l’effondrement économique de 2008, une autre cause est – hélas – bien souvent négligée. Si des millions d’Américains se sont endettés de façon déraisonnable au début du XXème siècle, sans forcément être en mesure de pouvoir faire face aux mensualités en cas de coup dur, ce n’était pas le simple fruit du hasard. C’était également le résultat d’une volonté politique mise en place à Washington pour tenter de soutenir la croissance économique, en imposant des taux d’intérêt réduits, un cadre légal favorable et en promettant que les institutions semi-publiques mises en place pour favoriser et garantir le crédit seraient là pour voler au secours des créanciers malchanceux.

De ce côté-là, a-t-on réellement tiré les conclusions nécessaires au-delà des commissions d’enquête et des grands discours ? On peut légitimement en douter. Dix ans après, une bonne partie de la réglementation en vigueur n’a jamais été remise en cause. Et le choix de miser sur la consommation intérieure – recourant massivement au crédit – pour soutenir la croissance du PIB n’a pas changé. Au risque non seulement d’une fragilité accrue, mais également d’être victime de politiques court-termistes hasardeuses. Et sur ce dernier point, le locataire de la Maison blanche n’offre guère de motifs de se rassurer…