L’accès au capital est au cœur de la vie d’une entreprise. Mais encore faut-il s’entendre sur ce qu’on entend par « capital ». De nombreux mythes et malentendus existent quant à sa place au sein d’une organisation.

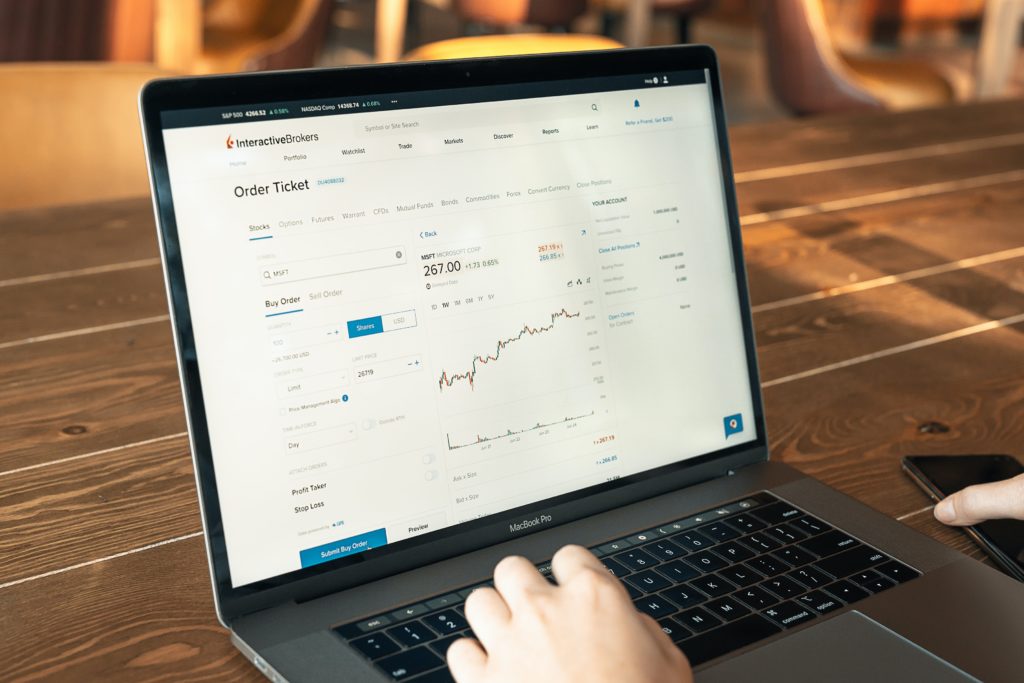

Dans son acception la plus courante, le capital représente le montant financier qu’une entreprise est capable de constituer pour fonctionner. Les levées de fonds sont au cœur du modèle start-up, qui a le vent en poupe depuis une dizaine d’années. D’inspiration nord-américaine, ce modèle repose sur la création d’une nouvelle entreprise en phase de croissance rapide pour commercialiser un produit, un service ou un processus innovant, la plupart du temps technologique.

La particularité d’une start-up est de rechercher des financements externes élevés pour financer ses premiers pas. Avec la promesse de les rembourser, avec un profit, une fois la rentabilité atteinte. Facebook, Microsoft, Alibaba ou encore Tencent, qui font aujourd’hui partie des plus grosses capitalisations boursières, sont passés par la phase start-up.

La réussite de ces mastodontes ne doit cependant pas faire oublier à quel point le modèle est fragile, et repose essentiellement sur une « économie des promesses » dont nous avons déjà décrit les mécanismes et limites dans un précédent billet. « Fake it until you make it », selon l’un des adages les plus suivis par l’écosystème start-up.

Beaucoup, cependant, se brûlent les ailes en chemin. Selon une étude de Statistic Brain datant de 2017, la moitié des entreprises américaines (toutes catégories confondues) feraient faillite cinq ans après leur création, et à 70% mettraient la clé sous la porte après dix ans. Parmi les faillites les plus coûteuses, citons celle de Katerra, Quibi ou WebVan. Sans oublier le scandale de Theranos, licorne valorisée en 2015 à plus de 9 milliards de dollars, mais qui reposait sur une fraude…

En Suisse, la situation semble sensiblement différente. À l’EPFL, Hervé Lebret, ex-responsable de l’unité Start-up, a estimé que le taux de survie de celles qui ont été créées au cours des dix dernières années est de 85%. Et il reste élevé (69%) lorsque l’on considère toute la période depuis 1986. Mais le taux de survie reste un indicateur limité, car beaucoup de sociétés vivotent sans décoller. Mesuré à l’entrée en bourse ou à l’acquisition par un plus gros acteur, le succès des start-up vaudoises, par exemple, est mitigé : on dénombre cinq entrées en bourse en 40 ans : Logitech, Modex Therapeutics, AC Immune, Biocartis et Bicycle Therapeutics. Quant aux acquisitions, elles concernent 8% seulement des start-up issues de l’EPFL, contre 25% de celles du MIT et de Stanford.

Indéniablement, le capital financier revêt une importance centrale dans le monde de l’entreprise, surtout dans certaines industries comme l’horlogerie, l’immobilier, l’automobile. Il offre la possibilité de s’entourer de talents et de savoir-faire stratégiques, d’investir dans des leviers de croissance comme la R&D, le Marketing ou encore les forces de ventes par exemple. Il permet aussi de pivoter lorsqu’une entreprise n’a pas trouvé son marché. En revanche, et c’est ce que le modèle start-up nous enseigne : il n’est pas suffisant à lui seul pour atteindre une certaine forme de réussite.

Le capital financier est un accélérateur, un facilitateur de développement. Mais il a besoin d’autres éléments clés pour prendre tout son sens. Il doit s’appuyer sur deux autres formes de « capital », souvent sous-estimées. La première est le capital intellectuel et technique, qui recoupe la somme de l’expertise humaine et des outils réunis pour définir un cadre, une orientation et une vision à l’entreprise dans la création de produits et de services à forte valeur ajoutée.

Le capital intellectuel peut être considéré comme un facteur de production à part entière, s’ajoutant aux deux autres, plus traditionnels, que sont le travail et le capital. Le travail physique pur perd quant à lui de son importance stratégique par rapport aux compétences technique, scientifique, organisationnelle et communicationnelle, mais aussi aux capacités créatives et adaptatives.

Aujourd’hui la valeur, tant des produits que des entreprises, vient à 80 % de l’intelligence que l’on y injecte, à telle point que nos sociétés sont entrées dans ce qui est couramment appelé l’« économie de la connaissance » (voir par exemple la Déclaration de l’UE à Lisbonne, en 2000). En Suisse, où l’industrie de pointe et les services sont prépondérants, le capital intellectuel est un aspect particulièrement important pour un entrepreneur souhaitant développer son affaire.

Ce capital intellectuel doit s’accompagner d’une vision d’entreprise ancrée dans la réalité du marché, et basée sur une communication en phase avec la réalité opérationnelle. L’économie des promesses, on l’a vu, permet des levées de fonds rapides. Mais il s’agit de sables mouvants dans lesquels il est possible de se perdre, autant financièrement qu’humainement avec notamment une gestion destructrice pour les collaborateurs.

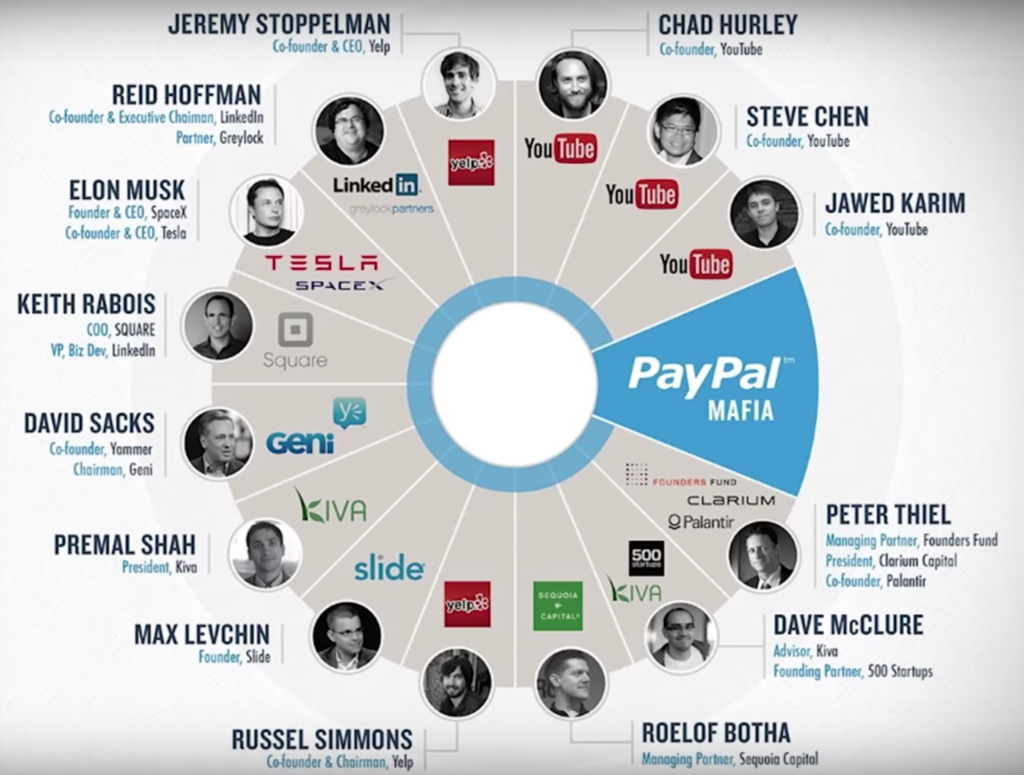

Ensuite, il faut investir dans une troisième forme de capital : celui dit de « réseaux » ou « carnet d’adresses », qui ouvre des opportunités et abaisse les barrières à l’entrée d’une industrie. Il est souvent associé aux parcours professionnels du dirigeant et/ou au capital financier. Les membres de ce qui est couramment appelé la « mafia PayPal » sont l’emblème de la puissance du capital de réseaux, très puissant lorsqu’il est adossé au capital financier.

Le « carnet d’adresse » est particulièrement utile en Suisse, microcosme où tout le monde se connaît (ou presque). Pour y développer ses affaires, il est donc indispensable de fédérer un réseau pour susciter des joint-ventures, des synergies et collaborations fructueuses. Cela commence souvent dès l’université, où se forgent souvent des amitiés durables pouvant se transposer en relations d’affaires.

Ces trois capitaux – financier, intellectuel et de réseau – forment un triptyque qui, correctement agencé, offre de plus grandes chances à la création et la prospérité d’une entreprise. Pris séparément, ils ne suffisent pas. Ainsi, un capital financier de départ est important, mais pas suffisant. Certains entrepreneurs ont réussi avec peu de moyens. N’ayant pas le droit à l’erreur, ils ont été plus sérieux dans la valorisation de leur savoir-faire et de leur réseau.