Après m’être penché longuement sur les risques de double imposition entre la France et la Suisse (billet du 17 décembre 2022), et les moyens de l’éviter (billet du 20 février 2023), et avoir également traité des moyens pour réduire l’imposition des biens français, et lorsque les héritiers ou donataires sont établis en France (billet du 11 avril 2023), je vais m’intéresser plus spécifiquement à la fiscalité successorale suisse. On devrait plutôt parler de fiscalités cantonales, puisque les impôts de succession et de donation relèvent de la compétence exclusive des cantons. C’est d’ailleurs cette multiplicité de législations qui rend possible les stratégies de planification fiscale à l’intérieur de nos frontières. Mais la matière étant assez complexe, il faut tout d’abord en poser le cadre légal.

Répartition intercantonale

Dans mon billet de blog du 17 décembre, Cedric Panchaud, docteur en droit, titulaire du brevet de notaire, avocat et expert fiscal diplômé, associé en l’étude BEKER GUIRAMAND & Associés à Genève, avait déjà présenté de manière très détaillée les bases de notre droit fiscal successoral. Ainsi, comme il nous l’avait expliqué : « C’est le canton de domicile du défunt qui détermine les conséquences fiscales de la succession, tant au niveau de l’assiette que du taux de l’impôt et ce indépendamment de savoir qui en est le débiteur. À ce principe général, il y a une grande exception : les immeubles. En effet, ceux-ci sont imposés par le canton au lieu de localisation du bien immobilier au prorata des actifs nets localisés dans le canton. » Pour être plus pratique, j’ai une nouvelle fois fait appel à notre expert. Et pour faciliter la compréhension, ce dernier m’a proposé de revenir sur un arrêt du Tribunal fédéral (TF) qui permet de bien saisir la problématique.

Arrêt du Tribunal fédéral

Cet arrêt du 2 juin 2017 (2C_415/2017) rejetait la demande de cinq plaignants qui étaient les seuls héritiers d’un homme domicilié dans le canton de Schwytz. Ceux-ci contestaient le mode de calcul des impôts, en raison notamment de la répartition intercantonale des impôts de succession. Car le défunt possédait non seulement un petit patrimoine sous forme liquide, pour un montant d’environ 600’000 francs, mais était également copropriétaire d’un immeuble dans le canton de Lucerne. Cette part de copropriété était estimée, fiscalement, à près de 150’000 francs. L’immeuble était par ailleurs hypothéqué. Les juges du TF ont repris toutes les données pour calculer les impôts dus tant à Schwytz que dans le canton de Lucerne.

Procédure de calcul

Dans une première étape, les juges du TF ont réparti les actifs entre les différents cantons. Ils ont attribué les actifs mobiliers au canton de domicile et les actifs immobiliers au canton de situation de l’immeuble. Le TF a précisé que le compte de fonctionnement de l’immeuble n’était pas rattaché à l’immeuble, mais au domicile du défunt. Aussi, le TF a calculé les quotes-parts revenant à chaque canton. Pour Lucerne, les juges ont considéré la part des actifs bruts immobiliers par rapport à l’ensemble des actifs bruts, déterminant ainsi sa quote-part, le solde étant attribué à Schwytz. Ils ont ensuite regroupé toutes les dettes, y compris hypothécaires, pour les répartir entre les deux cantons selon leur quote-part des actifs. Ce qui leur a permis de déterminer le patrimoine net dans chacun des deux cantons, pour le calcul de l’impôt sur les successions. En l’occurrence, c’était seulement à Lucerne qu’un impôt pouvait être prélevé, puisque Schwytz ne connaît aucun impôt de succession. Pour être plus concret, reprenons en détail chacune de ces étapes, en commençant par le calcul des quotes-parts.

Calcul des quotes-parts

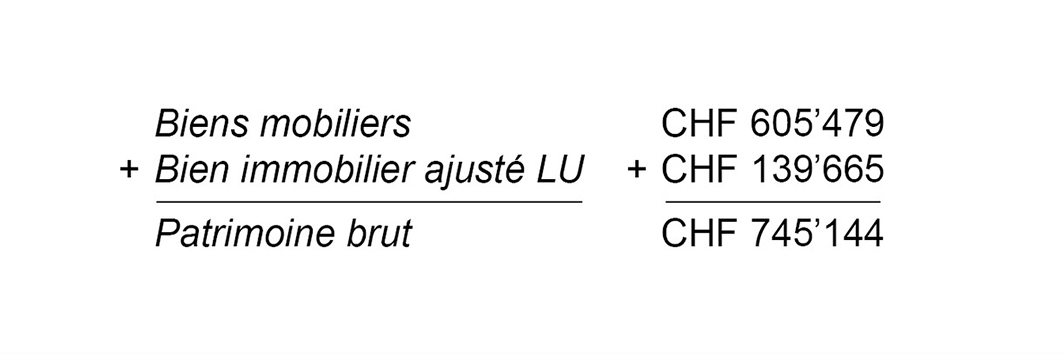

Pour pouvoir calculer les quotes-parts pour chaque canton, il faut tout d’abord déterminer quels sont les actifs bruts du défunt. Dans le cas traité par le TF, il s’agit de ses biens mobiliers, pour une somme de 605’479 francs, ainsi que de sa part de copropriété dans le canton de Lucerne (LU), d’un montant de 147’016 francs selon l’estimation fiscale lucernoise. Toutefois, afin de tenir compte des différences de systèmes d’évaluation des immeubles entre les cantons dans le cadre de répartitions intercantonales, un correctif selon la circulaire 22 de la Conférence suisse des impôts est appliqué. Pour Lucerne, il s’agit d’un abattement de 5%, soit CHF 7’351 francs (= 5% x CHF 147’016). Aussi la valeur ajustée de la part de copropriété est de 139’665 francs (= CHF 147’016 – CHF 7’351). Son patrimoine brut pour le calcul de la répartition intercantonale était donc de 745’144 francs :

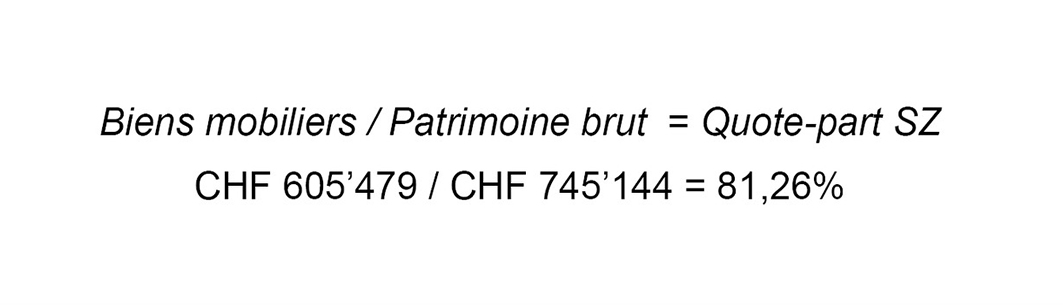

À partir de là, on peut calculer la quote-part entre les deux cantons. Commençons par Schwytz (SZ), dont la quote-part correspond au pourcentage de l’ensemble des biens mobiliers par rapport au patrimoine brut :

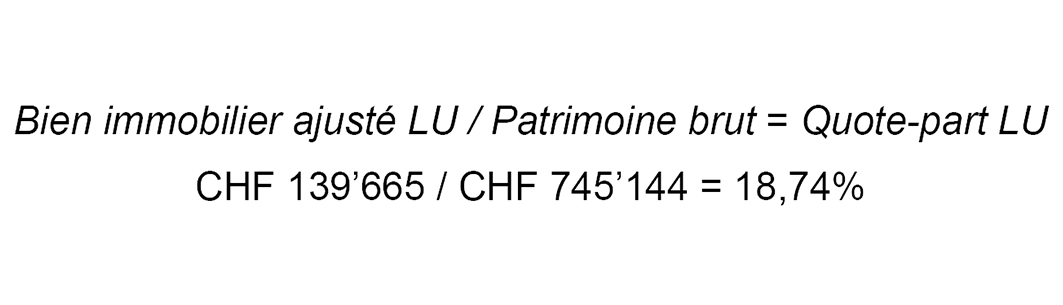

Quant à la quote-part de Lucerne, elle résulte du pourcentage de la valeur du bien immobilier qui est localisé sur son sol, par rapport au patrimoine brut, soit 18,74%:

On constate que le calcul est exact puisque la somme des deux quotes-parts est de 100%.

Dette attribuée à chaque canton

L’étape suivante consiste à répartir les dettes entre les cantons. Comme il s’agit d’une succession, on prend l’ensemble des dettes, soit 207’280 francs, y compris le prêt hypothécaire de 124’080 francs, pour les répartir entre les deux cantons selon leur quote-part respective. La dette attribuée à Schwytz se monte donc à 168’428 francs :

Quant à Lucerne, le solde de la dette lui est attribué, soit 38’851 francs :

« Aussi, explique Cedric Panchaud, la dette hypothécaire n’est pas attribuée au canton de localisation de l’immeuble, contrairement à la croyance générale et à ce que défendaient les plaignants, mais répartie entre les cantons, ensemble avec les autres dettes, selon la localisation des actifs bruts. »

Patrimoine net par canton

Pour obtenir le patrimoine net par canton pour le calcul de l’impôt sur les successions, il suffit donc de soustraire de son patrimoine brut la part des dettes totales lui revenant. Commençons par Schwytz, dont le patrimoine net calculé s’établit à 437’050 francs :

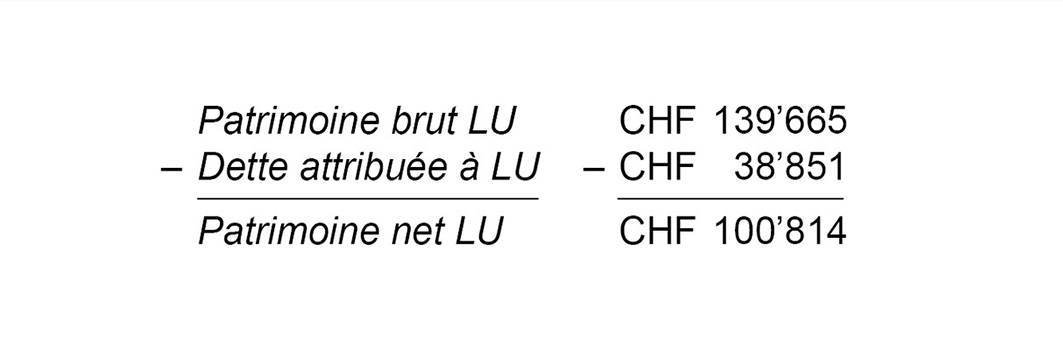

Tandis qu’à Lucerne, ce patrimoine net est de 100’814 francs :

Tandis qu’à Lucerne, ce patrimoine net est de 100’814 francs :

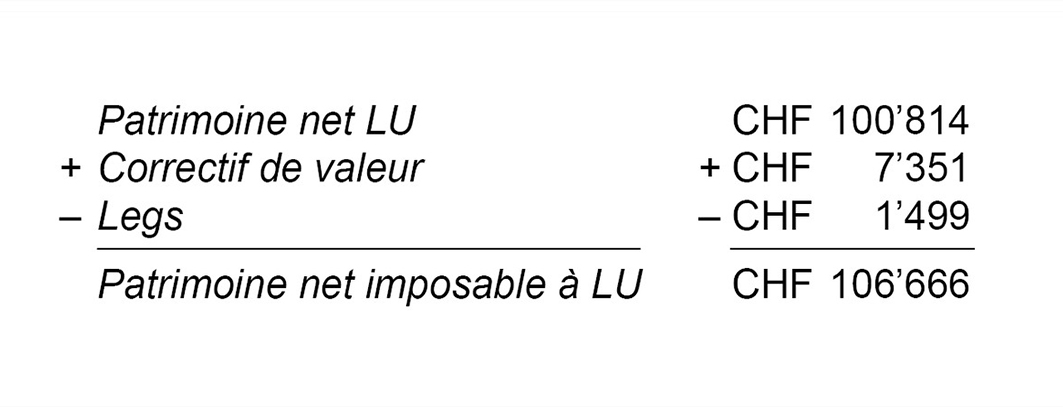

Patrimoine soumis aux impôts cantonaux de succession

Comme le canton de Schwytz ne prélève pas d’impôt sur les successions, seuls les 100’814 francs du patrimoine net attribués à Lucerne étaient soumis à impôt, avant un correctif de 7’351 francs. Il faut donc maintenant rajouter ce montant pour établir le patrimoine net soumis à l’impôt lucernois, sans oublier de déduire la valeur de legs attribuée à Lucerne, pour 1’499 francs (= CHF 8’000 x 18,4%). Au total, les héritiers ont été imposés sur 106’666 francs :

Le canton de Lucerne a soumis chaque héritier à l’impôt sur les successions sur la base de sa quote-part dans la succession appliquée au patrimoine net imposable à Lucerne. Afin de tenir compte, le cas échéant, de la progressivité de l’impôt sur les successions, le taux est calculé en fonction de la part totale des héritiers dans la succession. Ainsi, l’impôt successoral avait été prélevé sur un quart du patrimoine net imposable à Lucerne, soit 26’666 francs, pour trois de ses héritiers, et pour un douzième, soit 8’889 francs (= CHF 26’666 / 3) pour les trois autres héritiers. Le TF indique dans son arrêt que l’impôt total sur les successions prélevé par Lucerne s’était monté à 9’378 francs.

Tous les héritiers sont imposés de la même manière

« Les héritiers sont imposés de la même manière, c’est-à-dire selon leur quote-part à la succession, indépendamment de la répartition du patrimoine du futur défunt entre les héritiers, souligne Cedric Panchaud. Aussi, même les héritiers qui n’ont pas obtenu de part de copropriété de l’immeuble à Lucerne, mais ont reçu d’autres actifs, ont dû s’acquitter de l’impôt sur les successions à Lucerne. Ce qui était d’ailleurs l’un des motifs de la plainte par les héritiers, qui ont été déboutés par le TF. L’arrêt ne le mentionne pas, mais les légataires sont également soumis à l’impôt successoral dans chaque canton en fonction de leur quote-part, sous réserve de franchises. »

Pas d’impôt de donation à Lucerne

« Par une ironie du sort, si Lucerne impose les successions, ce n’est en revanche pas le cas pour les donations. Ce qui veut dire que si le défunt avait donné sa part de copropriété dans son immeuble à Lucerne, ses donataires, même sans lien de parenté ou de mariage, n’auraient eu aucun impôt à payer sur cette donation. Mais cette exemption n’est valable que si la donation a été effectuée cinq ans au moins avant le décès, sinon elle serait soumise à l’impôt sur les successions. Lucerne est une exception qui confirme la règle, comme Schwytz, qui connaît non seulement aucun impôt sur les successions, mais également aucun impôt sur les donations. »

Transmission par succession ou donation ?

Dans l’hypothèse où le canton de Lucerne prélèverait un impôt sur les donations, comment aurait été calculé le montant soumis à l’impôt, en particulier en cas de reprise de la dette hypothécaire par le donataire ? Cette dette hypothécaire aurait-elle été répartie de manière proportionnelle entre le canton de domicile et celui de localisation de l’immeuble ? « Non, répond notre expert, car la donation est régie par un autre principe. On procède à une répartition des dettes par objet, c’est-à-dire que pour calculer le montant de l’impôt sur la donation d’un immeuble, les dettes reprises sont déduites afin que le donataire ne paie l’impôt que sur le montant dont il est effectivement enrichi. » Dans le cas de Lucerne, cela veut dire que le montant qui aurait pu être soumis à impôt serait tombé à 22’936 francs (= CHF 147’016 – CHF 124’080). En l’occurrence, l’impôt serait de zéro, puisque Lucerne ne prélève pas d’impôt sur les donations. « Dans ce cas, la donation aurait été beaucoup plus intéressante pour les héritiers, qui au total n’auraient eu aucun impôt à payer. »

Principe général

« Si on veut généraliser cet exemple, poursuit notre interlocuteur, on peut ainsi affirmer que l’on devrait faire des donations pour les immeubles situés dans les cantons à fiscalité élevée et transmettre le bien par voie de succession si la fiscalité est basse. » Pour illustrer ce principe, imaginons qu’on reprenne le cas traité dans l’arrêt du TF, en inversant la situation, c’est-à-dire en supposant que le défunt était domicilié à Lucerne, alors que son bien immobilier était situé à Schwytz. « Dans ce cas, les futurs héritiers n’auraient eu aucun avantage fiscal à une donation de l’immeuble situé à Schwytz. En effet, Lucerne aurait prélevé l’impôt sur les successions sur les biens mobiliers au domicile, sans bénéficier en aucune manière de la déduction d’une partie de la dette hypothécaire de l’immeuble schwytzois. Cette dernière aurait ainsi été intégralement attribuée à l’immeuble schwytzois, dont la donation n’aurait de toute façon pas été imposée. En revanche, si l’immeuble était transmis par voie successorale, une part proportionnelle de la dette hypothécaire aurait été rapatriée à Lucerne, réduisant par-là la masse successorale soumise à l’impôt à Lucerne, et donc l’impôt sur les successions total. »

Futur défunt domicilié dans le canton de Vaud, chalet en Valais

« Pour s’adresser à un lectorat romand, on peut prendre le cas, propose le fiscaliste, d’une personne domiciliée dans le canton de Vaud, qui a des enfants, et qui a un chalet grevé d’une hypothèque dans le canton du Valais. » Sachant que le canton de Vaud soumet les héritiers en ligne directe à un impôt de succession qui peut aller jusqu’à 7%, ce qui n’est pas le cas en Valais, « le futur défunt n’a généralement pas avantage à faire une donation, mais plutôt à attendre la succession ». De cette manière, ses héritiers bénéficieront, suivant le montant du prêt hypothécaire, du rapatriement d’une partie de la dette dans le cadre de la répartition intercantonale. Cette dernière serait ainsi déduite de la part imposée dans le canton de Vaud, selon le principe qu’on vient d’exposer.

Futur défunt domicilié à Genève, chalet dans le canton de Vaud

« Prenons maintenant l’exemple inverse, poursuit l’expert, soit un contribuable genevois qui dispose d’une résidence secondaire dans les alpes vaudoises. Dans un tel cas de figure, il pourrait être fiscalement avantageux de donner l’immeuble moyennant la reprise de la dette hypothécaire hors succession. Ceci permet d’éviter qu’une partie de la dette hypothécaire en lien avec l’immeuble vaudois ne soit attribuée à Genève dans le cadre de la succession. En outre, la donation permet d’empêcher l’émergence d’un sentiment d’injustice entre les héritiers qui devront tous payer un impôt sur les successions vaudois quand bien même, par hypothèse, un seul d’entre eux se verrait attribuer l’immeuble vaudois. »

Augmentation de l’hypothèque

Finalement, « dans l’hypothèse où la donation est la plus favorable fiscalement, on peut encore réduire l’impôt sur les donations en augmentant l’hypothèque reprise avant la donation, ce qui permet de diminuer sa valeur nette. Mais attention, prévient l’avocat, aux éventuelles restrictions cantonales. Typiquement, l’administration fiscale genevoise n’acceptera la déduction de cette nouvelle hypothèque de la donation pour le calcul de l’impôt que si elle a été contractée au moins une année auparavant. »

Franchises à montant variable

La répartition fiscale intercantonale peut avoir un impact inattendu lorsqu’on prévoit des legs, ajoute notre interlocuteur, en comptant sur la franchise de son canton de domicile pour en faire bénéficier le futur légataire. « Par exemple, cette franchise est de 10’000 francs pour un tiers dans le canton de Vaud, mais de seulement 500 francs à Genève. Donc, si la personne qui a fait le legs était domiciliée dans le canton de Vaud et que sa succession comprend des biens immobiliers à Genève par exemple, le légataire pourrait avoir à régler des impôts de succession à Genève sur le legs qui lui aurait été attribué, si celui-ci dépassait la franchise genevoise. »

Constituer un usufruit

Par ailleurs, dans le cadre de la donation de biens immobiliers, on peut aussi agir sur le montant qui sera effectivement imposé, en procédant au démembrement de la propriété du bien en nue-propriété et usufruit : « Dans ce cas, le fisc a des règles de valorisation de ces deux composantes. Généralement, plus la personne qui donne la nue-propriété, en conservant donc l’usufruit, est jeune, plus l’usufruit a une valeur élevée et moins la personne qui reçoit la nue-propriété est enrichie. On arrive ainsi à faire baisser l’impôt sur les donations dû dans la plupart des cantons. En règle générale aucun impôt ne sera prélevé au décès de l’usufruitier. Mais il convient de procéder à une analyse en amont en vue de la grande disparité des pratiques cantonales. »

Disparité des pratiques cantonales

Pour étayer son propos, notre interlocuteur prend l’exemple du canton de Vaud : « L’usufruit peut uniquement être déduit pour le calcul de l’impôt sur les donations, si sa constitution a donné lieu à la perception d’un impôt. Aussi, la donation avec réserve d’usufruit ne permet pas de réduire l’impôt sur les donations dans le canton de Vaud, faute de transaction imposable au niveau de l’usufruit qui reste acquis au donateur. En outre, si la valeur de l’usufruit est trop importante par rapport à la valeur de la nue-propriété donnée, certains cantons traitent la transaction comme une vente au lieu d’une donation. » Par ailleurs, il faut également prendre en compte les contraintes qu’entraîne une telle opération : « Il faut que les deux parties s’entendent bien, d’autant plus que si le nu-propriétaire désire vendre le bien, il serait préférable que l’usufruitier soit d’accord de renoncer à titre gratuit ou onéreux à sa servitude. En effet, il ne sera pas aisé de trouver un acquéreur disposé à acheter un bien grevé d’un usufruit. » On notera que l’on peut également faire un legs d’usufruit, en recourant à l’article 473 du CC, qui vient d’être révisé, et auquel j’avais consacré un billet le 28 juin dernier.

Acquérir un bien immobilier pour le donner

Comme on l’a vu, s’il n’y a pas de droit de donation dans le canton de Schwytz ou de Lucerne, c’est aussi le cas dans le demi-canton d’Obwald. En outre, « une exonération de l’impôt sur les donations et les successions existe également sous certaines conditions pour les concubin(e)s, dans les cantons de Zoug, Uri, aux Grisons et dans le demi-canton de Nidwald », indique notre expert. Le futur défunt pourrait ainsi acquérir un bien immobilier dans un de ces cantons ou demi-canton dans le but d’en faire une donation en faveur de son compagnon ou compagne, qui sera exemptée d’impôt pour le donataire.

Attention aux abus de droit

Toutefois, il ne doit pas y avoir d’abus de droit : « Pour savoir si l’on se trouve dans une telle situation, on considère les trois éléments suivants : premièrement, est-ce que la construction juridique choisie par le contribuable s’avère insolite, comme ce serait sans doute le cas si le bien était donné au donataire dans un laps de temps très court après l’acquisition ? Deuxièmement, est-ce que cette opération a été faite uniquement pour économiser des impôts ? Troisièmement, si le fisc l’acceptait, cette opération permettrait-elle de réduire des impôts ? Si la réponse est positive à ces différentes questions, il est probable que l’administration fiscale considérera qu’il s’agit d’un abus de droit. Et dans ce cas, elle imposera la donation comme si elle avait été faite sans l’intermédiaire du bien immobilier. »

Acquérir un bien immobilier au travers d’une SA ou Sàrl

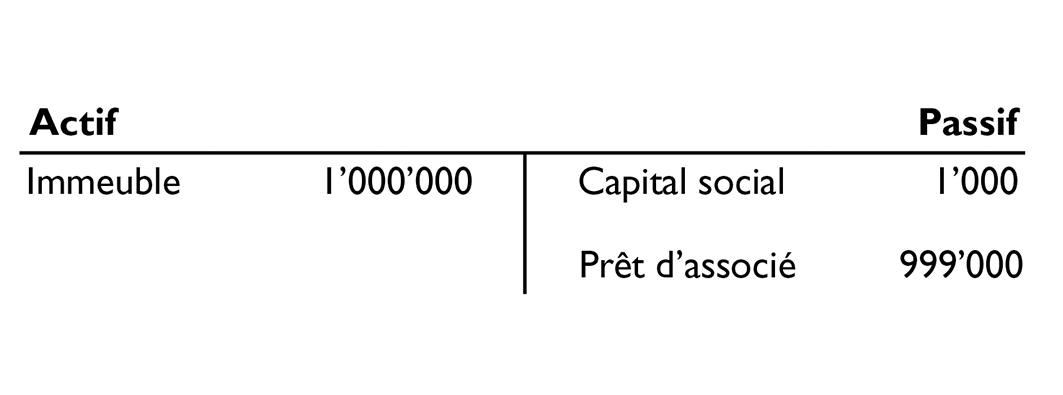

Si l’on acquiert un immeuble en Suisse le biais d’une SA ou d’une Sàrl (société à responsabilité limitée), cela revient à transformer en quelque sorte le bien immobilier en un bien mobilier : « Or seules les actions et créances éventuelles que l’actionnaire a envers la société, s’il a par exemple prêté de l’argent à la société pour qu’elle puisse acquérir l’immeuble, entrent dans sa succession. Le décès de l’actionnaire n’entraîne aucun changement de propriétaire au niveau de l’immeuble. Comme biens mobiliers, les actions et créances sont donc attribuées au canton de domicile du défunt, indépendamment de la localisation de l’immeuble détenu par la société. Cette acquisition indirecte a donc pour conséquence le déplacement de la compétence du prélèvement de l’impôt sur les successions et donations. »

Arrêt du TF

« Aussi, pour revenir à l’arrêt du Tribunal fédéral, précise notre spécialiste, si le défunt avait détenu l’immeuble dans le canton de Lucerne par le truchement d’une personne morale, il n’y aurait pas eu d’impôt sur les successions lucernois. En effet, la fortune du défunt aurait alors été composée uniquement de biens meubles imposables au domicile du défunt, dans la mesure où l’immeuble aurait été « remplacé » par des actions de la société détenant l’immeuble. De même, la donation d’actions d’une société immobilière détenant un immeuble en Suisse est imposable au domicile du donateur et non au lieu de localisation de l’immeuble détenu par la société. »

Risque de double imposition dans les cas transnationaux

Finalement, en l’absence de convention de double imposition, la détention d’immeubles par l’intermédiaire de sociétés peut conduire à des doubles impositions dans les rapports internationaux. : « Tel est le cas si l’État étranger traite la société détenant l’immeuble en transparence et prélève un impôt sur les successions au décès de l’actionnaire. Dans cette situation, le canton de domicile et l’État étranger appliquent un impôt sur les successions : le premier sur les actions et le second sur l’immeuble détenu par la société. Il en découle un cas de double imposition. Ce qui peut être le cas avec les parts de SCI françaises. » À cet égard, la situation de résidents suisses détenteurs de SCI françaises s’est fortement dégradée depuis un récent arrêt du TF en matière d’impôt sur la fortune, avec l’interprétation qui leur est défavorable de la convention de double imposition pour l’impôt sur le revenu et la fortune conclu entre la Suisse et la France, comme je l’avais détaillée dans mon billet du 22 mars dernier.

Déplacer son domicile fiscal

Enfin, on peut évoquer une dernière solution liée à son domicile fiscal. Si l’on se limite à un contribuable établi dans un canton particulièrement gourmand en matière d’impôt sur les donations comme Genève pour des personnes considérées comme des tiers et qui voudrait rester à l’intérieur des frontières helvétiques, le déménagement dans un autre canton à la fiscalité plus légère serait une option qui aurait du sens, comme on l’a vu dans mon billet du 17 décembre. Mais encore faut-il que le nouveau domicile soit reconnu comme tel par les autorités fiscales.

Domicile reconnu… ou pas ?

« En effet, précise notre interlocuteur, le domicile se définit comme le centre des intérêts de vie d’un contribuable, c’est-à-dire l’endroit où il a déposé ses papiers et où il possède son logement principal, de même que la localisation de sa femme ou de son mari, de ses enfants, de son emploi, de son médecin ou encore de son club de golf. On va aussi examiner le lieu où il prélève son argent et où est-ce qu’il le dépense. Ou encore vérifier s’il a un numéro de téléphone suisse ou… monégasque ! Dès que l’administration fiscale a un doute, elle peut effectuer un contrôle. Elle peut même demander à voir les factures d’eau et d’électricité ! »