Dans le cadre des débats parlementaires sur la révision de notre système de prévoyance vieillesse, l’Union Syndicale Suisse n’hésite pas à brandir le slogan de « vol des rentes » pour fustiger « l’érosion insidieuse des rentes LPP », à la suite de la tendance fortement baissière du taux de conversion dans la prévoyance surobligatoire, mais aussi les effets de la réforme AVS 21. On pourrait s’étonner du reproche adressé à cette dernière, puisqu’il n’y a aucune baisse de rentes programmée de l’AVS. Mais, évidemment, cette réforme n’est pas sans conséquence pour les femmes, avec l’élévation de l’âge de la retraite de 64 à 65 ans, puisque, comme s’en indigne Aude Sprang, secrétaire à l’égalité d’Unia : « (…) Les femmes devraient en effet travailler une année de plus et continuer à payer des cotisations AVS durant cette année, mais elles recevraient leurs rentes pendant une année de moins. C’est un affront ! ».

Projection des rentes du 2e pilier

Au-delà de ce combat politique, on peut aussi s’intéresser égoïstement à sa situation personnelle. On constate ainsi, un peu paradoxalement, que s’il est très facile d’avoir une idée de ce l’on pourra toucher dans le cadre du 2e pilier avec les paramètres actuels, malgré les incertitudes qui les entourent, il en va tout autrement dans l’AVS. Dans le 2e pilier, il suffit en effet de regarder son certificat personnel. Si vous êtes affilié à une caisse de pension, vous y trouverez la projection de votre avoir de vieillesse lorsque vous arriverez à l’âge de la retraite, calculé en intégrant l’accumulation des cotisations à venir et le taux d’intérêt qui sera crédité sur votre compte jusqu’à cette échéance. Quant à la rente projetée, elle résultera de l’application du taux de conversion d’aujourd’hui. On comprend que plus vous êtes éloigné de la retraite, plus ces paramètres sont susceptibles de s’écarter de leur niveau actuel. Et ce de manière plutôt négative.

Où sont les projections de ma rente AVS ?

Si l’on se tourne maintenant du côté des rentes AVS, on peut avoir une impression de grande simplicité et stabilité puisque le niveau des rentes est fixé pour cette année entre un minimum de 1’195 francs par mois pour un maximum de 2’390 francs. Montants qui sont régulièrement relevés, même si c’est à très petits pas. Si l’on peut légitimement s’inquiéter pour le financement de cette assurance sociale au cours des prochaines décennies, surtout si les projets de réfome ne se concrétisent pas, il est tout de même peu probable qu’on annonce une baisse drastique de ces rentes dans les cinq ans à venir ! Mais, même en se montrant raisonnablement optimiste, cela ne nous dit rien sur le montant effectif que l’on touchera. En effet, personne ne vous fournit de projection de votre future rente AVS spontanément. Il est tout de même possible de l’obtenir, mais au prix de quelques démarches, parfois compliquées. Auparavant, il s’avère nécessaire d’entrer quelque peu dans le détail pour en comprendre tenants et aboutissants.

Pénalités en cas d’années manquantes

Pour comprendre comment est établie une rente AVS, il faut considérer ses bases de calcul. Il s’agit, d’une part, de la moyenne des revenus ayant servi de base aux cotisations depuis le début de l’affiliation de l’assuré, auxquels peuvent se rajouter d’éventuelles bonifications pour tâches éducatives et/ou pour tâches d’assistance ; d’autre part, la durée de cotisation, qui est de 44 ans pour les hommes, 43 ans pour les femmes. Les années manquantes sont une source de pénalité à hauteur de 2,28% par an sur la rente. Ce qui explique que la rente minimale de 1’195 francs n’en est une que pour les personnes ayant cotisé sur toute la période. Par exemple, un homme à faible revenu qui n’aurait droit qu’à cette rente minimale de 1’195 francs s’il avait cotisé durant 44 ans, verrait sa rente se réduire fortement s’il lui manquait dix années de cotisations, pour n’obtenir au total qu’une rente mensuelle de 923 francs (= 1’195 x (100% – 2,28% x 10)).

Splitting de l’AVS

Mais les calculs deviennent vraiment complexes lorsqu’il s’agit de personnes mariées ou divorcées, ou liées par un partenariat enregistré. Il faut en effet calculer l’effet du splitting de l’AVS lorsque les deux conjoints sont tous deux arrivés à l’âge de la retraite. Tout en sachant que les deux rentes combinées seront alors plafonnées à 150% de la rente maximale. La situation se complique si les assurés ont divorcé, donnant lieu à un splitting pour les années de mariage, puis si l’un ou l’autre des ex-conjoints, ou les deux, se remarie chacun de son côté. Cette union conduira à un nouveau splitting lorsque les époux auront atteint l’âge de la retraite. Et si l’opération se répète s’il y a eu plusieurs divorces et remariages, cela entraînera des calculs complexes pour déterminer la rente effective de chacun des deux époux.

Demande de calcul d’une rente future

On peut heureusement obtenir ces projections en faisant une demande de calcul d’une rente future auprès de sa caisse de compensation AVS. Et ce gratuitement si l’on a plus de 40 ans. Si vous faites cette démarche, la caisse se basera sur les revenus figurant dans les comptes individuels (CI) ouverts à votre nom dans les différentes caisses de compensation à chaque changement d’employeur affilié à une institution différente. Chaque compte individuel enregistre les revenus, les périodes de cotisations ainsi que les bonifications pour les tâches éducatives ou d’assistance qui serviront à calculer la rente AVS ou AI.

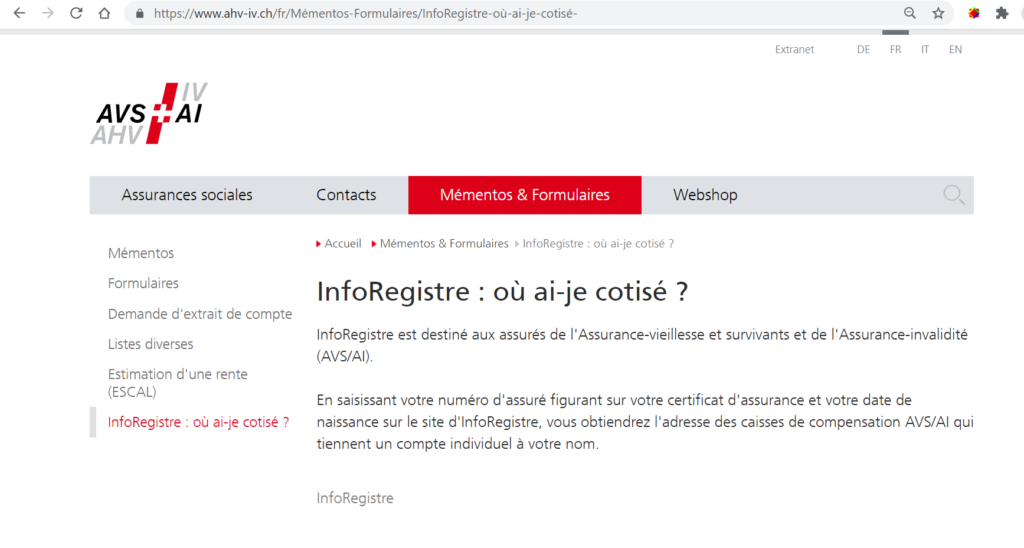

Où trouver sa caisse de compensation AVS ?

La caisse de compensation qui réalise ce travail devra collecter ces informations auprès de toutes les autres institutions qui tiennent ces comptes, car ces derniers ne sont pas transmis à la caisse qui prend le relais, contrairement à ce qui se passe dans le 2e pilier. Si vous avez un doute quant à l’identité de votre caisse de compensation, vous n’avez qu’à aller sur le site de l’AVS/AI, soit www.avs-ai.info, rubrique Services (InfoRegistre : où ai-je cotisé ?) ou à vous adresser à une caisse de compensation AVS. Vous y obtiendrez la liste des institutions, avec leur numéro, qui tiennent un compte individuel à votre nom.

Nombreux renseignements à fournir

Pour pouvoir effectuer ses calculs, la caisse de compensation AVS aura besoin de nombreux renseignements étant donné la complexité du mode de calculs, liée notamment au splitting. Il est d’ailleurs vivement recommandé aux couples mariés de déposer en même temps leur calcul de rente future, puisque leurs revenus gagnés durant le mariage font l’objet du splitting. Si l’on récapitule les principaux points contenus dans le formulaire de demande, les données concernant l’identité du demandeur, puis celle du conjoint, les enfants (mineurs et majeurs). D’autres informations générales sont à fournir, y compris sur l’obtention éventuelle d’une rente anticipée et ses projets éventuels de modification de son taux d’occupation.

Calculateur ESCAL

L’avantage de la solution de demande de calcul de la rente future est sa simplicité et son efficacité. Si l’on est un peu pressé – le processus peut s’avérer long –, on peut recourir à un calculateur en ligne proposé par le Département fédéral des finances sur le site ESCAL qui permet d’évaluer rapidement la rente de vieillesse à laquelle on pourrait avoir droit. Si c’est votre cas, et pour obtenir un résultat plus ou moins réaliste, il faudrait que vous disposiez des montants crédités sur vos comptes individuels année par année. Il faudra donc procéder à une demande d’extrait de compte individuel auprès de votre caisse de compensation. Cela prendra sans doute plusieurs semaines, mais sera de toute façon plus rapide que si la caisse doit en outre procéder à l’analyse complète de votre dossier.

Sévères limites

Mais il ne faut pas rêver : malgré ses qualités, le calculateur ESCAL s’avère très sommaire : par exemple, il ne prend en considération que les célibataires, les veufs/veuves, les couples mariés. S’il tient compte de la situation de personnes divorcées, en permettant de calculer l’effet du splitting pour l’ex-conjoint qui en fait la demande, cela suppose de connaître les revenus AVS de son ex-partenaire pour les années de mariage. Ce qui n’est pas forcément évident à obtenir. Par ailleurs, le simulateur ne permet pas de calculer les rentes pour un couple remarié…

Attention aux « oublis » d’un employeur

Alors qu’elle s’avère nécessaire pour pouvoir procéder au calcul de sa rente, la demande d’extrait de compte individuel permet également de vérifier l’exactitude des montants crédités. Et ce point est important, car il peut arriver que l’un de vos employeurs ait « oublié » de verser sa part ou de vous avoir déclaré ! Dans ce cas, c’est vous qui seriez pénalisé et qui subiriez une diminution de la rente à laquelle vous avez légitimement droit. Et ne comptez surtout pas sur la caisse de compensation pour vous avertir que votre compte est anormalement modeste, car ce montant n’apparaîtra que lors du calcul de la rente, à la retraite, ou lors d’une projection, lorsque les différents comptes individuels auront été agrégés.

Conserver ses fiches de salaires

Si cet examen vous permet de déceler une anomalie dans le versement de l’un de vos ex-employeurs, voire l’actuel, vous pourrez faire valoir vos droits. Mais à condition que vous ayez précieusement conservé les fiches de salaires correspondant à ces années de cotisations non créditées sur votre compte individuel, qui prouveront votre bonne foi. Si c’est le cas, ces revenus pourront alors être inscrits sur votre compte individuel. Mais attention, le délai pour rectifier ces inscriptions est assez court puisqu’il est limité à 30 jours suivant la remise de l’extrait de compte.