Dès le 1er janvier de l’année prochaine entrera en vigueur la première partie de la révision du droit des successions qui va donner plus de liberté pour choisir ses héritiers, parallèlement à d’autres mesures moins fondamentales et à l’éclaircissement d’un certain nombre de points techniques. Dans cette perspective, je vais consacrer une série d’articles pour les décrire dans les grandes lignes au cours de ces prochains mois, en recourant notamment au message du Conseil fédéral, publié le 29 août 2018, qui fournit moult exemples.

Parentèles et conjoint survivant

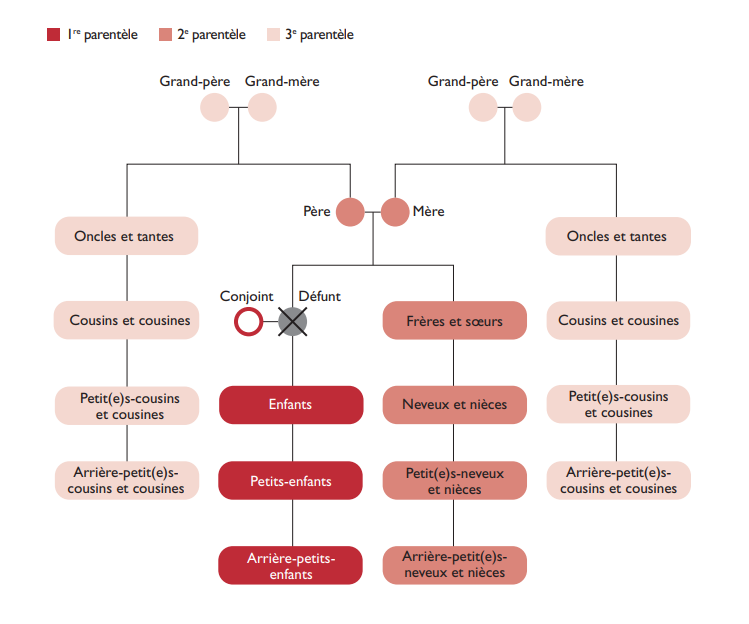

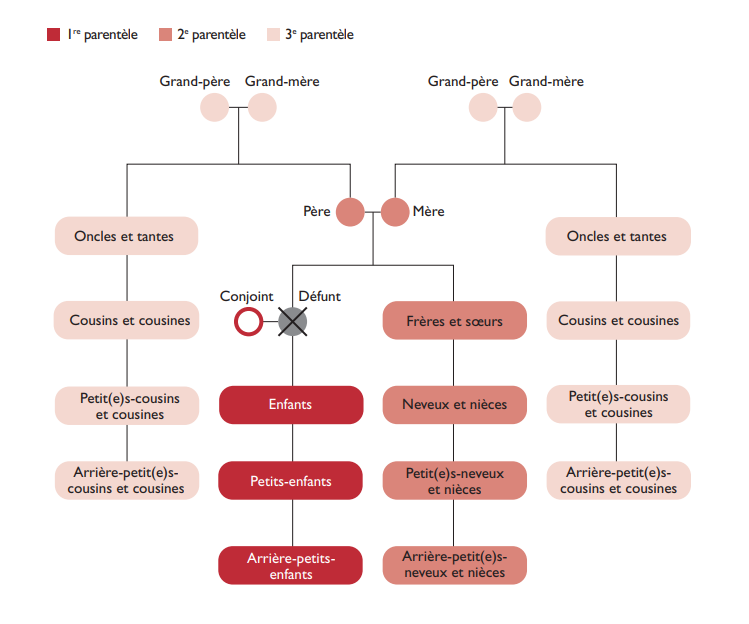

Dans ce premier billet, on se concentrera sur cette liberté étendue du testateur, c’est-à-dire celui qui s’apprête à coucher ses dernières volontés dans un testament. Mais avant d’aller plus loin, il est nécessaire de procéder au rappel de quelques notions élémentaires sur l’organisation de la succession. Considérons tout d’abord l’ordre légal, c’est-à-dire celui qui intervient si le défunt n’a laissé aucun testament. Pour savoir qui peut hériter du défunt, il faut établir les liens de parenté avec ce dernier. Le Code civil distingue trois niveaux de parentèles, c’est-à-dire de personnes apparentées au défunt : la première englobe tous ses descendants ; la deuxième comprend son père et sa mère et leurs descendants qui n’appartiennent pas à la première parentèle ; la troisième parentèle intègre les grands-parents et leurs descendants qui ne font pas partie des deux autres parentèles. Par ailleurs, il faut considérer le ou la conjoint(e) du défunt ou partenaire enregistré, qui sera toujours héritier(ère).

Arbre généalogique

Pour y voir plus clair, on peut s’aider de l’arbre généalogique ci-dessous, tiré de mon dernier ouvrage, « Comment financer sa retraite », publié en 2020. Pour faciliter la compréhension, on a distingué les parentèles par l’intensité de la couleur qui leur est appliquée : la plus foncée est réservée aux descendants du défunt (1re parentèle) ; la teinte moyenne est attribuée à son père et à sa mère, ainsi qu’à ses frères et sœurs et à leurs descendants (2e parentèle) ; enfin, la coloration la plus claire est assignée aux grands-parents paternels et maternels et à leurs descendants qui ne font pas partie des deux autres parentèles (3e parentèle).

Priorité de la parentèle sur la suivante

Cet ordre légal est soumis à une règle de base, à savoir la priorité de la première parentèle sur la suivante : les descendants ont ainsi toujours préséance sur la parentèle du père et mère du défunt, de même que cette dernière a priorité sur la parentèle des grands-parents. Cette priorité est absolue dans la mesure où il n’y a aucun partage entre la parentèle la plus proche et la suivante. Par exemple, les enfants ont toujours priorité sur les parents du défunt.

Conjoint survivant ou partenaire enregistré et parentèles

Les choses se compliquent quelque peu lorsque le défunt laisse un ou une conjoint(e) ou un partenaire enregistré, qui participe toujours à la succession. Cette participation s’avère croissante au fur et à mesure de l’éloignement des parentèles. Ainsi, il ou elle touche la moitié de la succession en présence d’héritiers de la première parentèle, les trois quarts avec la deuxième parentèle et la totalité lorsqu’il n’y a que des héritiers de la troisième parentèle. Dans ce cas, les grands-parents sont exclus de la succession.

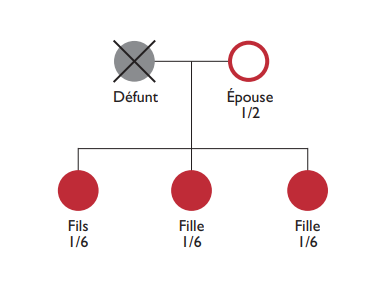

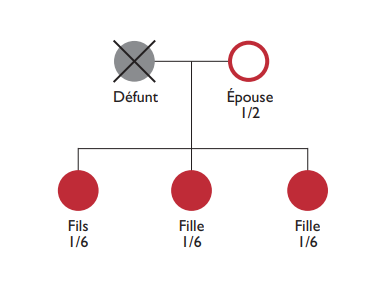

Cas concrets

Pour illustrer notre propos, prenons le cas d’un homme qui décède en laissant une épouse, deux filles et un fils. Dans ce cas, la veuve a droit à la moitié de la succession, tandis que l’autre moitié est transmise à ses deux filles et à son fils, qui constituent la première parentèle, à hauteur d’un sixième (= 1/2 / 3) chacun, comme on le voit dans la représentation graphique ci-dessous :

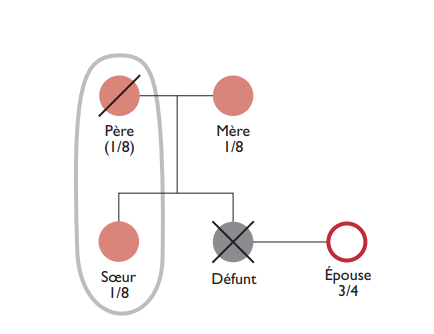

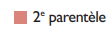

Comme exemple d’un partage entre le conjoint survivant et des héritiers de la deuxième parentèle, prenons le cas d’un homme marié, qui était fils unique, sans enfant, mais qui avait encore sa mère, qui fait donc partie de la deuxième parentèle. Dans ce cas, les trois quarts de la succession sont attribués à sa veuve et le quart restant revient respectivement à sa mère survivante à hauteur d’un huitième (=1/4 / 2), et à sœur pour l’autre huitième, hérité de la part de son père prédécédé, comme on peut le voir sur le graphique ci-dessous :

Comme exemple d’un partage entre le conjoint survivant et des héritiers de la deuxième parentèle, prenons le cas d’un homme marié, qui était fils unique, sans enfant, mais qui avait encore sa mère, qui fait donc partie de la deuxième parentèle. Dans ce cas, les trois quarts de la succession sont attribués à sa veuve et le quart restant revient respectivement à sa mère survivante à hauteur d’un huitième (=1/4 / 2), et à sœur pour l’autre huitième, hérité de la part de son père prédécédé, comme on peut le voir sur le graphique ci-dessous :

Parts réservataires

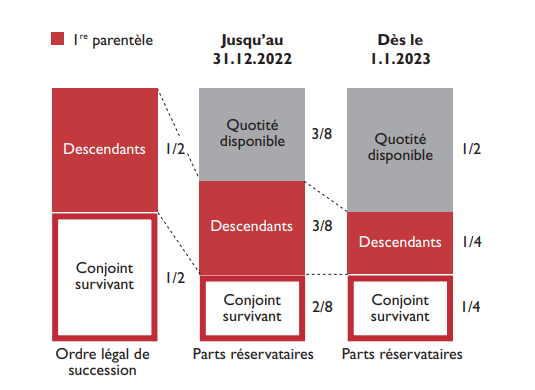

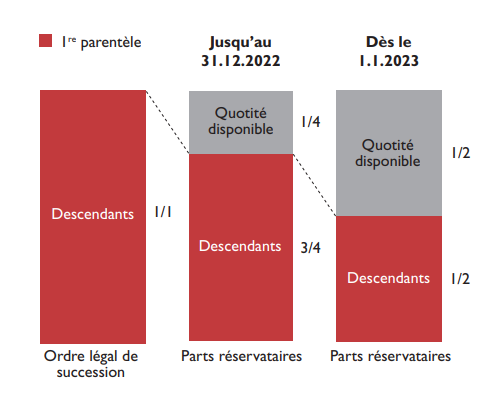

L’ordre légal n’est toutefois pas figé mais peut être corrigé. En effet, le législateur donne à celui qui prépare sa succession une certaine latitude pour attribuer son héritage selon ses préférences. Mais il est limité par l’existence de parts dites réservataires qui reviennent à certains héritiers légaux. La fraction non couverte par les parts réservataires est appelée quotité disponible. Or, c’est justement l’objet de la révision. Ainsi, jusqu’au 31 décembre de cette année, trois catégories d’héritiers légaux bénéficient de parts réservataires : le conjoint ou le partenaire enregistré survivant a droit à au moins la moitié de sa part légale ; les descendants ont droit aux trois quarts de leur part légale ; les parents du défunt disposent quant à eux d’une réserve de moitié de leur part légale à condition que leur enfant n’ait pas eu de descendance. Mais dès l’année prochaine, la part réservataire des descendants va être ramenée à la moitié, tandis que celle des parents sera supprimée.

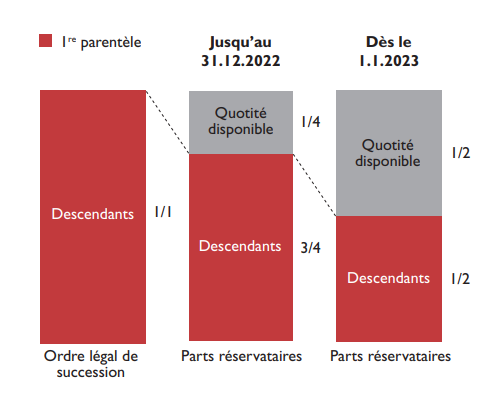

Descendants seuls héritiers légaux

Pour être plus concret, représentons ce changement sous forme graphique, en commençant par visualiser l’état des lieux lorsque les descendants sont les seuls héritiers légaux, avec une part réservataire des trois quarts jusqu’au 31 décembre 2022. Dès le 1er janvier 2023, cette part sera réduite à la moitié, faisant passer la quotité disponible d’un quart à la moitié.

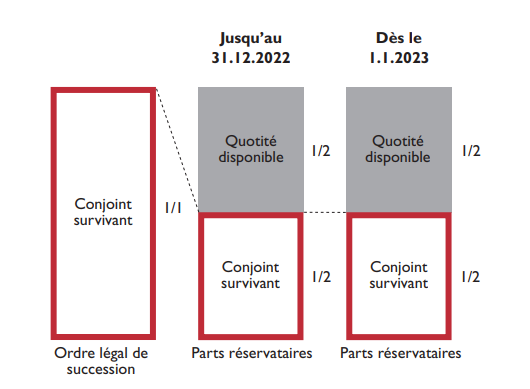

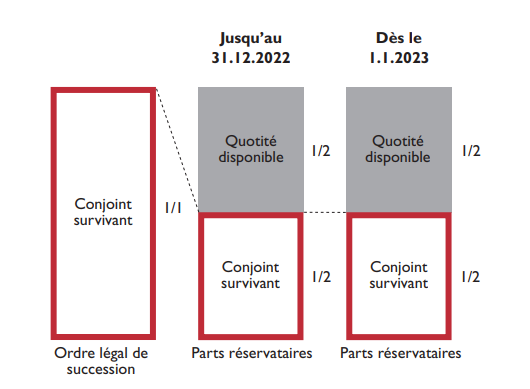

Conjoint survivant seul héritier légal

Dans ce cas de figure, le défunt était marié ou en partenariat enregistré, mais n’avait pas de descendants, plus de parents et ni frères ni sœurs. La part légale du conjoint survivant est donc de 100%, sur laquelle s’applique sa part réservataire de 50%, laissant une quotité disponible de 50%. Et rien ne changera en 2023.

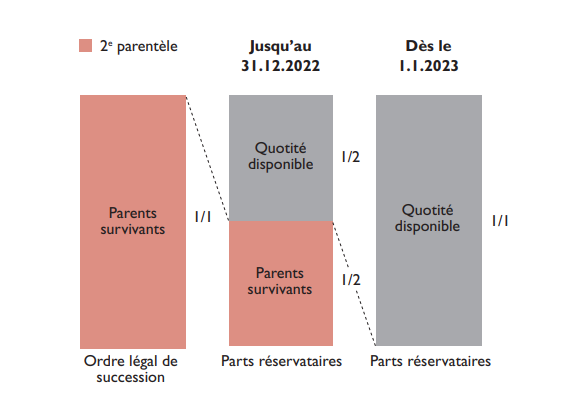

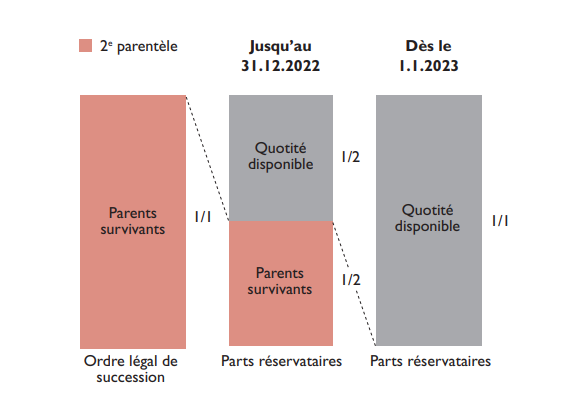

Père ou mère seuls héritiers légaux

Dans ce cas, le père ou la mère sont seuls héritiers légaux à condition qu’il n’y ait ni conjoint survivant, ni descendants, ni frères et sœurs (si l’un des parents est prédécédé), avec une part légale de 100%. Jusqu’à la fin de l’année 2022, leur réserve héréditaire est de moitié. Mais elle sera supprimée dès le 1er janvier 2023, pour faire passer la quotité disponible de 50% à 100%.

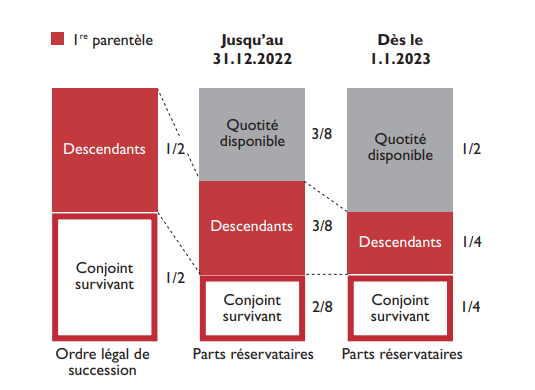

Conjoint survivant avec descendant(s)

Dans la loi actuelle, comme le conjoint survivant a une réserve de moitié et les descendants des trois quarts, leurs parts réservataires sont respectivement d’un quart et de trois huitièmes. Mais, étant donné que la réserve des descendants sera réduite au même niveau que celle du conjoint dès le 1er janvier 2023, les deux catégories auront la même part réservataire d’un quart (= 1/2 x 1/2), faisant passer la quotité disponible de trois huitièmes à la moitié.

Conjoint survivant avec père ou mère survivant(s)

Le conjoint survivant ou partenaire enregistré d’un défunt sans descendance a une part successorale de trois quarts contre un quart pour le père ou la mère survivant(s). Étant donné que le veuf ou la veuve a droit à une part réservataire de moitié, cette dernière se monte donc à trois huitième (= 3/4 x 1/2), tandis que le père ou la mère survivant, qui disposent d’une réserve de moitié dans la loi actuelle, ont droit à une part réservataire d’un huitième, laissant une quotité disponible de moitié. Mais, avec la disparition au 1er janvier 2023 de la réserve des parents, la quotité disponible passera de la moitié à cinq huitièmes (= 1 – 3/8).

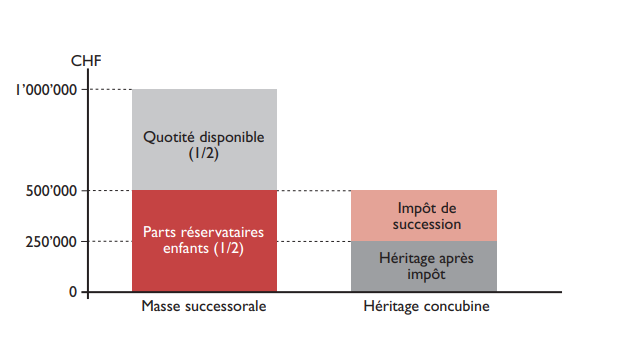

Fiscalité sur les concubin(e)s toujours aussi lourde

Si la réforme permet à un couple de concubin(e)s de se favoriser mutuellement en pouvant exploiter au maximum la quotité disponible d’une demie en présence de descendants du défunt, cela ne résout que partiellement le problème. En effet, la révision ne touche pas aux questions fiscales, qui relèvent dans ce domaine exclusivement du canton, voire de la commune du domicile de l’héritier, à l’exception des biens immobiliers dont l’impôt est prélevé par le fisc de leur emplacement.

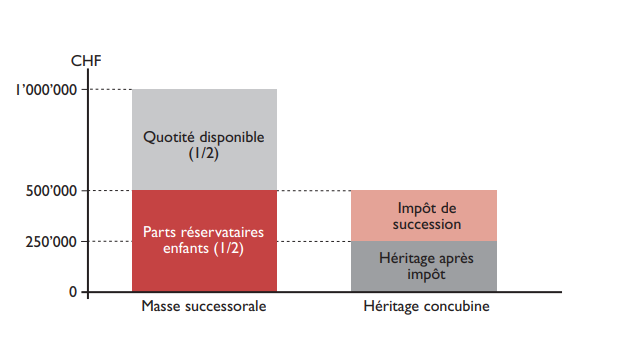

Cas pratique

On peut le montrer en prenant l’exemple d’un homme domicilié à Lausanne, qui vit en concubinage. Il a eu deux enfants d’une union précédente et possède un patrimoine d’un million de francs, y compris un bien immobilier dans la capitale vaudoise. S’il décède cette année encore, cet homme ne peut transmettre au maximum qu’un quart de ses biens à sa concubine, soit 250’000 francs, en utilisant toute la quotité disponible. Montant sur lequel elle devra régler un impôt sur les successions de 50%, soit 125’000 francs. Si le décès survient l’année prochaine, le testateur pourra utiliser la moitié de la quotité disponible, soit 500’000 francs, au profit de sa concubine, mais cette dernière devra payer proportionnellement toujours autant d’impôt, à un taux de 50%, soit 250’000 francs, comme on le voit dans le graphique ci-dessous :

Durée du concubinage parfois pris en compte

On relèvera que certains cantons en Suisse romande ont non seulement la main moins lourde que le fisc vaudois ou genevois, qui détient la palme en la matière, mais tiennent compte également de la durée du concubinage, pour en réduire l’imposition. C’est le cas à Fribourg, Neuchâtel et le Jura. On pourra estimer immédiatement cette charge fiscale pour n’importe quel lieu en Suisse, grâce au calculateur en ligne de la Confédération.

Comme exemple d’un partage entre le conjoint survivant et des héritiers de la deuxième parentèle, prenons le cas d’un homme marié, qui était fils unique, sans enfant, mais qui avait encore sa mère, qui fait donc partie de la deuxième parentèle. Dans ce cas, les trois quarts de la succession sont attribués à sa veuve et le quart restant revient respectivement à sa mère survivante à hauteur d’un huitième (=1/4 / 2), et à sœur pour l’autre huitième, hérité de la part de son père prédécédé, comme on peut le voir sur le graphique ci-dessous :

Comme exemple d’un partage entre le conjoint survivant et des héritiers de la deuxième parentèle, prenons le cas d’un homme marié, qui était fils unique, sans enfant, mais qui avait encore sa mère, qui fait donc partie de la deuxième parentèle. Dans ce cas, les trois quarts de la succession sont attribués à sa veuve et le quart restant revient respectivement à sa mère survivante à hauteur d’un huitième (=1/4 / 2), et à sœur pour l’autre huitième, hérité de la part de son père prédécédé, comme on peut le voir sur le graphique ci-dessous :