Dans l’un des articles publiés le 9 juillet dernier dans le journal qui héberge ce blog, dans le cadre d’un spécial Caisses de pension réalisé en collaboration avec la Handelszeitung, mon confrère Freddy Hämmerli s’attaque à la problématique de l’optimisation fiscale à la retraite. C’est d’autant plus nécessaire que contrairement à une idée reçue fort répandue, les impôts baissent sensiblement moins que les revenus et augmentent même parfois. Cela s’explique par la disparition des nombreuses déductions qui étaient liées à l’activité professionnelle. Pour le montrer, notre journaliste s’appuie sur un exemple détaillé des états financiers d’un couple domicilié à Winterthour, avant et après l’arrivée à la retraite, en bénéficiant des calculs de Taxware, société spécialisée sur les questions fiscales. Tout en présentant les mesures d’optimisation fiscale classiques pour réduire ses impôts, comme celles d’étaler la souscription de ses produits de 3e pilier lié, pour pouvoir les retirer sur des années différentes et réduire ainsi son taux d’imposition.

Dans l’un des articles publiés le 9 juillet dernier dans le journal qui héberge ce blog, dans le cadre d’un spécial Caisses de pension réalisé en collaboration avec la Handelszeitung, mon confrère Freddy Hämmerli s’attaque à la problématique de l’optimisation fiscale à la retraite. C’est d’autant plus nécessaire que contrairement à une idée reçue fort répandue, les impôts baissent sensiblement moins que les revenus et augmentent même parfois. Cela s’explique par la disparition des nombreuses déductions qui étaient liées à l’activité professionnelle. Pour le montrer, notre journaliste s’appuie sur un exemple détaillé des états financiers d’un couple domicilié à Winterthour, avant et après l’arrivée à la retraite, en bénéficiant des calculs de Taxware, société spécialisée sur les questions fiscales. Tout en présentant les mesures d’optimisation fiscale classiques pour réduire ses impôts, comme celles d’étaler la souscription de ses produits de 3e pilier lié, pour pouvoir les retirer sur des années différentes et réduire ainsi son taux d’imposition.

Calculs individuels

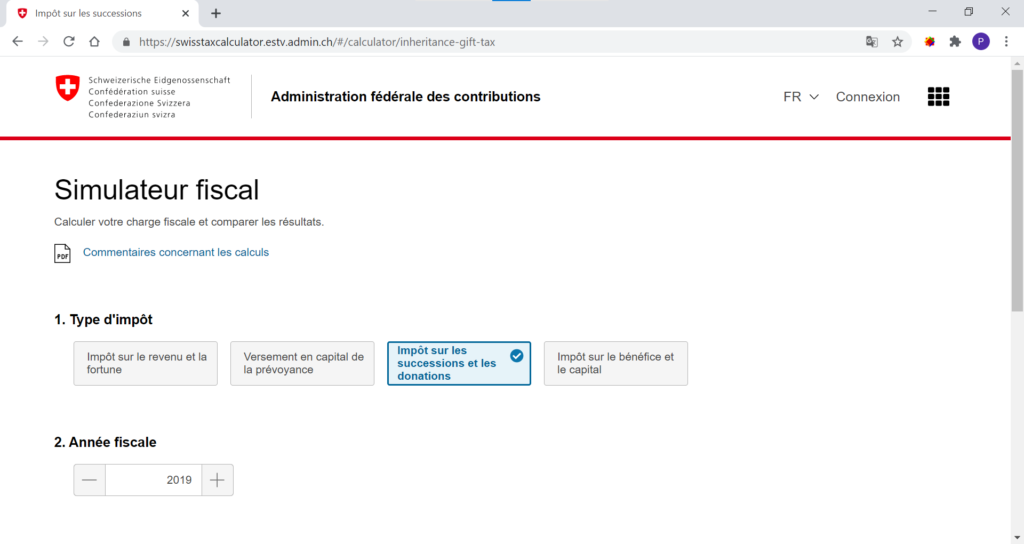

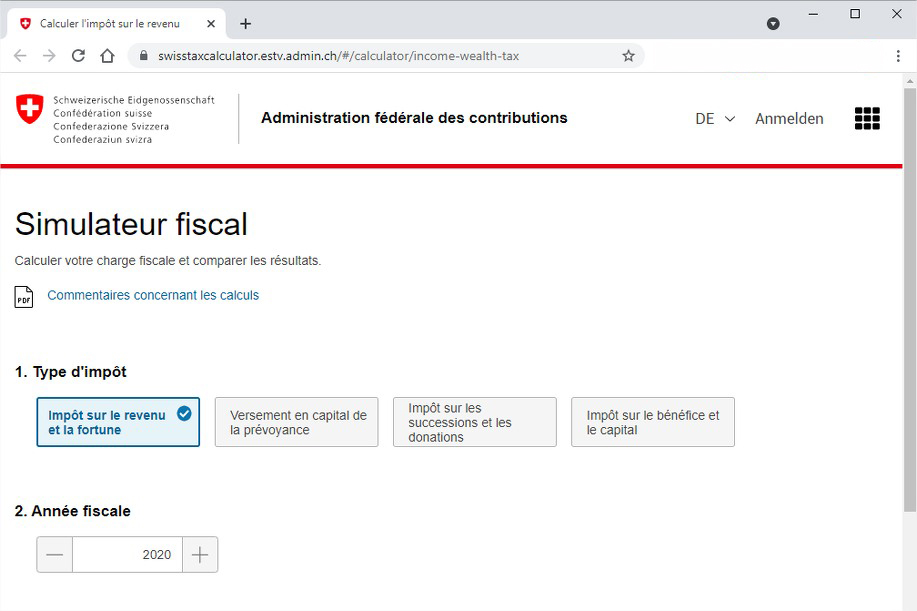

Fort de ces explications, chacun aimerait sans doute savoir quel impôt effectif le frappera lorsqu’il arrivera en retraite, avant même de procéder aux mesures d’optimisation fiscale et donc de recourir à un conseiller financier. C’est en fait aujourd’hui possible grâce au Simulateur fiscal de la Confédération de l’impôt sur le revenu et de la fortune, qui a prévu le cas particulier des bénéficiaires de rentes de vieillesse ou d’invalidité. Outre l’accès immédiat au résultat, ce simulateur permet de tester différentes hypothèses. Par exemple, si l’on veut retirer tout ou partie de son avoir de vieillesse de 2e pilier, cela donne la possibilité d’en évaluer précisément les conséquences fiscales. Mais, autant le dire franchement, pour obtenir un chiffre réaliste, il faut y aller pas à pas et de manière précautionneuse. Et à cet égard, il est important de consulter le Commentaire concernant le calcul des impôts, dont le PDF peut être téléchargé directement depuis la première page, juste sous le titre Simulateur fiscal, comme on le voit dans l’extrait publié. Car si l’on veut un résultat personnalisé, il faut être le plus précis possible.

Données de base

La première étape s’avère très simple, puisqu’il suffit d’entrer ses données de base, soit l’année fiscale, le domicile, l’état-civil (personne vivant seule, marié(e), partenariat enregistré, en concubinage), l’âge du ou des contribuables, les enfants encore à charge, la confession du ou des contribuables. Pour le type de revenus, le calculateur propose quatre variantes : Revenu brut ; Revenu net ; Revenu provenant de rentes ; Autre revenu ; Pas de revenu. Selon le commentaire concernant le calcul des impôts déjà mentionné, le revenu brut correspond au revenu annuel pour un salarié. Cette variante permet de saisir manuellement ses déductions. Le revenu net correspond au revenu annuel pour un indépendant. Quant au revenu des rentes – celui qui nous intéresse dans le cadre de cet article – c’est le montant combiné des rentes de l’AVS et du 2e pilier. Ces données doivent évidemment être affinées pour qu’elles s’approchent de la réalité du contribuable qui recourt à ce calculateur. Et c’est là que cela se complique quelque peu. Ainsi, il faut faire apparaître un sous-menu pour les revenus additionnels et les déductions dont certaines ont été prises en compte de manière automatique.

Revenus additionnels

Plus précisément, commençons du côté des revenus. Exercerez-vous une activité accessoire générant un salaire net ? Serez-vous propriétaire de votre logement ? Dans ce cas, il faut indiquer sa valeur locative, et, le cas échéant, d’autres revenus provenant de la location à des tiers. Si vous avez d’autres futures recettes imposables, comme une pension alimentaire, il faut également les signaler. Sans oublier le rendement de votre fortune, par exemple les intérêts des capitaux d’épargne, les dividendes et les coupons ou qui proviennent de participations d’au moins 10% du capital social ou du capital nominal d’une autre société ou dont la valeur de marché est d’au moins un million de francs suisses.

Déductions

Du côté des déductions, le calculateur prend par défaut un montant de 4’560 francs pour les primes d’assurance et les intérêts de capitaux d’épargne. Il faut donc en indiquer le montant effectif auquel vous pouvez attendre en arrivant à l’âge de la retraite. Si vous avez droit à une réduction individuelle des primes, il faut également le mentionner. En cas d’activité accessoire, le montant des frais professionnels doit être indiqué sinon le calculateur utilisera une déduction forfaitaire. Des charges de location pourront être déduites mais seulement dans les cantons de Vaud et de Zoug. Si aucune donnée n’est saisie, un montant de 25% du revenu de référence sera utilisée par défaut par le calculateur. Il faut donc le remplacer par un chiffre plus proche de la réalité. Il est également nécessaire d’indiquer ses intérêts passifs, ainsi que les frais d’entretien. Enfin, une rubrique Autres déductions comprend celles qui ne peuvent être calculées sur la base d’informations connues (par exemple, des libéralités, des frais provoqués par la maladie, des déductions pour personne à charge, des contributions d’entretien, etc.).

Impôt sur la fortune

Si l’on veut prélever une partie des avoirs de sa caisse de pension à la retraite, comme souvent le cas si l’on dispose d’un capital surobligatoire confortable, il ne faut évidemment pas oublier les impôts. Tout d’abord, celui qui sera ponctionné au moment du retrait. Il est heureusement aisé de calculer ce montant grâce à différents simulateurs que j’ai sélectionnés sur mon site. C’est d’autant plus facile que le montant calculé est indépendant du revenu du contribuable. Ensuite, il faut évaluer quel sera l’impôt sur la fortune annuel qui sera dû en sortant les fonds de la caisse de pension. On rappellera que l’avoir de la caisse de pension est entièrement exonéré d’impôt, mais qu’il est soumis à l’impôt sur la fortune et sur le revenu dès qu’il en sort.

Calculateurs cantonaux

Pour faire ce type de calculs, on peut également se tourner du côté des simulateurs cantonaux, dont j’ai établi la liste pour la Suisse romande. Comme chacun de ses outils est différents des autres, il serait un peu fastidieux d’en faire une description détaillée. Mais c’est un bon moyen pour recouper les résultats obtenus avec le calculateur de la Confédération. Si l’on est un peu à l’aise avec la planification financière et que l’on connaît toutes les options qui s’offrent pour optimiser sa retraite, le simulateur de la Confédération permet également de calculer l’impôt qui sera prélevé en cas de versement d’un capital de prévoyance, que ce soit du 2e pilier ou du 3e pilier lié.