Décidément, l’affaire de cet héritage dont une partie a été taxée d’une part par le fisc genevois à hauteur de 54,6% et d’autre part, par l’administration fiscale française à 60%, soit un total de près de 115% fait de plus en plus de bruit. D’abord révélée en octobre dernier dans la Tribune de Genève, dans un article écrit sous la plume de mon confrère Marc Bretton, cette histoire a rebondi tout d’abord dans la presse régionale française, et notamment dans le quotidien « Le Parisien », dont le journal qui héberge ce site s’est fait l’écho dans un article publié le 7 décembre. On lira avec intérêt l’enquête menée par mon confrère Sébastien Ruche pour en comprendre la problématique.

Retour sur une affaire sulfureuse

De mon côté, j’ai mené mes propres recherches pour comprendre comment on pouvait en arriver là et comment on pouvait réduire le risque d’une imposition aussi délirante Mais revenons tout d’abord sur ce cas, dont j’ai pu avoir les détails auprès d’un des deux frères qui en sont victimes. Voici les faits : les cousins éloignés domiciliés en France d’un défunt établi en Suisse en sont les seuls héritiers. Une partie de l’héritage était constituée de 125’000 euros déposés sur un compte auprès de l’agence d’une banque française sur le territoire français. En l’absence de convention de double imposition entre les deux voisins – celle qui existait depuis 1953 a été dénoncée par la France en 2014 avec effet au 1er janvier 2015 – les deux impôts sur ces biens français se sont donc additionnés, constituant une double imposition dépassant la valeur de cette somme ! Malgré ce résultat défiant le bon sens, les nombreuses démarches des héritiers des deux côtés de la frontière n’ont donné aucun résultat, les administrations fiscales se rejetant la balle.

Principes en fiscalité successorale suisse

Avant de réfléchir aux mesures éventuelles à prendre pour diminuer – en toute légalité – cette charge fiscale outrancière, il faut prendre un peu de recul, comme le propose Cedric Panchaud, avocat et expert fiscal diplômé à Genève, de l’étude Beker, Guiramand & Sepe, en commençant par décrire le système fiscal des deux côtés de la frontière : « Chaque pays a son système fiscal lié aux successions ou donations, qui sont potentiellement en conflit. Ainsi, les différents cantons suisses appliquent un système où le domicile du défunt ou du donateur fait foi pour déterminer quelles en sont les conséquences fiscales, ceci tant au niveau de l’assiette que du taux de l’impôt et ce indépendamment de savoir qui en est le débiteur. »

Deux exceptions

Toutefois, précise notre interlocuteur : « Il y a deux exceptions à ce principe. La première, ce sont les immeubles, qui créent un for fiscal secondaire à leur localisation. C’est-à-dire que le canton au lieu de localisation de l’immeuble prélève généralement l’impôt sur les donations en lien avec l’immeuble indépendamment du domicile du donateur respectivement une partie de l’impôt sur la succession au prorata des actifs nets localisé dans le canton. La seconde, dans l’hypothèse de successions internationales et pour autant qu’une convention respectivement le droit cantonal le prévoit, porte sur certains biens mobiliers, tels les actifs d’établissements stables de raisons individuelles ou des participations dans des sociétés de personnes. Il s’agit de sociétés en commandite, des sociétés simples ou en nom collectif, pour autant qu’elles exploitent une entreprise en la forme commerciale, c’est-à-dire une activité économique indépendante exercée en vue de générer un revenu régulier. Là aussi, on peut avoir un rattachement fiscal pour l’impôt sur les successions au lieu de l’entreprise. En d’autres mots, dans certaines successions transfrontalières les cantons sont tenus d’exempter sous réserve de progressivité les actifs précités ou à l’inverse peuvent les imposer. C’est par exemple le cas avec l’Allemagne, l’Autriche ou encore les Pays-Bas. »

Impôts sur les donations

Pour illustrer son propos, notre expert fiscal prend l’exemple suivant : « Un résident genevois donne son chalet aux Diablerets – dans le canton de Vaud – à ses enfants. Le fisc vaudois va soumettre le chalet aux Diablerets (après avoir déduit l’hypothèque et autres dettes que les donataires doivent reprendre) à l’impôt sur les donations au taux de 3.5%. Suivant la commune cet impôt peut être majoré d’une part communale pour se monter au maximum à 7%.»

Impôts successoraux

« En cas de succession, poursuit Cedric Panchaud, les actifs et passifs ne sont pas répartis par objet (c’est-à-dire considérés isolément), mais entre le canton du dernier domicilie du défunt et le canton où est localisé l’immeuble, en pourcentage du total de la succession. En d’autres mots, la dette hypothécaire n’est pas attribuée au canton où se trouve l’immeuble, mais est répartie avec les autres dettes du défunt entre le canton du dernier domicile du défunt et le canton de localisation de l’immeuble proportionnellement à la quote-part que représente l’immeuble par rapport à l’entier de la succession. Ce mécanisme de répartition des dettes peut, suivant les constellations augmenter ou réduire l’assiette fiscale dans le canton de localisation de l’immeuble respectivement du domicile du défunt par rapport à l’impôt qui aurait été dû en cas de donation de l’immeuble (et répartition des dettes par objet). Suivant les cas, cette différence peut être en faveur ou défaveur du contribuable. »

Impôt successoral selon sa quote-part

« Il convient de préciser, ajoute le spécialiste, que même si un héritier ou légataire se voit attribuer par disposition pour cause de mort un immeuble dans un autre canton que celui du dernier domicile du défunt, il participe à toute la succession avec une quote-part (immeuble/succession totale). Il en découle qu’il peut être amené à payer un impôt successoral au canton du domicile du défunt en fonction de sa quote-part à la succession. Dans notre exemple, si le contribuable genevois donne le chalet aux Diablerets à un de ses enfants, seul le donataire sera impacté par l’impôt sur les donations (sur la valeur nette de l’immeuble donné) alors que si le chalet lui est attribué par voie successorale, tous les héritiers doivent s’acquitter de leur part de l’impôt successoral vaudois (sur les actifs nets localisés dans le canton après répartition proportionnelle des dettes). Ils paieront alors un impôt successoral vaudois quand bien même le chalet ne leur reviendra pas lors du partage. »

Attention à l’impôt successoral dans le canton de domicile du défunt !

« Aussi, détaille encore notre expert fiscal, l’héritier qui s’est vu attribuer par disposition pour cause de mort un immeuble situé dans un canton n’imposant pas les successions (en général ou en uniquement par rapport à son lien de parenté avec le défunt) pourrait quand même devoir payer un impôt successoral dans le canton du domicile du défunt. Comme cas classique, nous pouvons citer un concubin recevant par voie successorale un immeuble dans un canton ne pratiquant pas les impôts successoraux, tel Schwyz, qui devra néanmoins payer un impôt successoral dans le canton du dernier domicile du défunt et ce au taux maximum en l’absence de privilège fiscal pour le concubin qui est souvent traité comme un tiers.»

Base de calcul de l’impôt

Dans l’exemple du chalet attribué par un contribuable genevois à un de ses enfants, cette action pourrait avoir une influence sur le taux que le fisc genevois va appliquer sur les autres éléments de la succession en prenant comme base de calcul la masse successorale ou de donation globale. Mais, dans ce cas particulier bien que fréquent, l’élargissement de l’assiette fiscale ne change rien puisqu’il n’y a pas de droits de succession sur les descendants en ligne directe à Genève. Ce serait évidemment différent pour des personnes non apparentées, avec un taux maximum de 54,6%, mais qui est en fait très vite atteint.

Principes en fiscalité successorale française

Si l’on se tourne maintenant du côté français, on constate que nos voisins ont une approche différente, qui consiste à tout imposer dès qu’il y a un point de rattachement avec ce pays. Ils sont au nombre de trois, détaille Cédric Panchaud : « Le bien est situé en France ; le de cujus – la personne qui décède – est domiciliée en France ; la personne qui est bénéficiaire, donc l’héritier, est domiciliée en France, et c’est une divergence fondamentale avec l’approche suisse. »

Domiciliation « élastique » en France

Pour le dire un peu autrement, Aubin Robert, fiscaliste auprès d’ Avacore Family Office, basé à Genève et qui dispose notamment d’une formation de notaire français, énumère également trois critères pour l’imposition en matière successorale par l’État français : « Si le défunt ou le donateur était domicilié en France, l’intégralité des biens va y être imposée, même ceux qui sont situés en Suisse, bien immobiliers compris ; si l’héritier ou le donataire est établi en France au jour de la transmission et l’a été pendant au moins 6 ans pendant les dix années qui précèdent, la France va taxer l’intégralité de sa part à l’héritage ou de la donation, que ces biens se trouvent en France ou en Suisse, qu’ils soient mobiliers ou immobiliers ; si ni le défunt/donateur, ni l’héritier ou le donataire ne sont domiciliés en France, le fisc français ne taxera que les biens situés en France. »

Qu’est-ce qu’un bien français ?

Dans cette liste de critères, la question du domicile peut prêter à discussion, comme on a pu le voir dans l’affaire de la succession de Johnny Hallyday, pour déterminer quelle législation – américaine ou française – va s’appliquer en matière de droit civil. Pour le droit fiscal, le Code général des Impôts français pose différents critères alternatifs, c’est-à-dire qu’il suffit de répondre à seul de ces critères pour être domicilié en France . Toutefois, pour éviter de surcharger ce billet, on va suivre le conseil d’Aubin Robert de partir du postulat que le domicile fiscal du défunt/donateur et du bénéficiaire de la transmission sont parfaitement établis et ne prêtent pas à discussion. En revanche, il est nécessaire de s’arrêter sur cette notion de biens français. Qu’est-ce que ce terme recouvre exactement ? « Il s’agit bien entendu, précise notre interlocuteur, d’immeubles situés en France, mais aussi de parts ou actions de sociétés françaises, de sociétés civiles immobilières (SCI), de créances contre une personne domiciliée en France, des brevets français, d’objets situés physiquement en France (meubles, véhicules, œuvres d’art), etc. Il faut souligner que des titres français déposés en Suisse sont considérés comme des actifs français par la France. »

Héritier domicilié en France d’un défunt établi en Suisse

Ces éléments posés, on peut maintenant établir l’application de l’impôt sur les successions transfrontalières. On commencera par le cas d’un héritier établi en France avec un défunt domicilié en Suisse, avec des biens des deux côtés de la frontière puis, dans un deuxième temps, la situation inverse, où il s’agit d’un défunt domicilié en France et dont l’héritier est établi en Suisse.

Biens immobiliers en Suisse

Commençons par les biens immobiliers situés en Suisse. Ils sont imposables tant en Suisse qu’en France. Toutefois, le fisc français accorde un crédit d’impôt sur l’impôt payé en Suisse. En d’autres termes, si l’impôt suisse se monte à 54,6% comme à Genève pour des personnes non apparentées, et l’impôt français à 60%, l’héritier n’aura qu’à régler la différence de 5,4% à l’administration fiscale française.

Biens immobiliers en France

Pour les biens immobiliers détenus en France, il faut distinguer la possession en direct ou par le biais d’une société civile immobilière (SCI). En direct, l’impôt est prélevé uniquement par la France. Selon les cantons, le bien français sera toutefois pris en compte ou non pour la détermination du taux d’imposition applicable aux autres éléments de la succession. Pour les biens détenus en France par le biais de SCI, rappelons tout d’abord ce que c’est : il s’agit d’un moyen de transformer en quelque sorte un bien immobilier en un bien mobilier, qui sera imposé dans le canton de domicile du défunt. Le nombre de SCI constituées dans le passé par des résidents suisses s’explique par le fait qu’elles bénéficiaient d’un traitement très favorable au regard de l’ancienne convention fiscale applicable aux successions. Côté français, les parts de SCI constituent des biens français qui vont également être soumises aux droits de succession français, donnant lieu à une double imposition, totale ou partielle selon le canton de domicile du défunt. La France n’éliminera pas la double imposition car il s’agit de biens situés en France.

Biens mobiliers en Suisse

Pour les biens mobiliers suisses, la France va appliquer un crédit d’impôt sur la part prélevée par le fisc suisse éliminant l’effet de la double imposition, sur le même principe que pour les biens immobiliers suisses. Au bout du compte, le taux d’imposition global correspondra à celui de l’impôt français puisqu’il est en principe plus élevé.

Biens mobiliers en France

Comme le montre la malheureuse affaire qui constitue le point de départ de ce billet, l’héritage de biens mobiliers français ou de source française, constitue un véritable cadeau empoisonné. Les héritiers ou légataires vont en effet être imposés sur ces biens de deux côtés de la frontière (sauf exonération liée au lien de parenté (descendants ou conjoint)), sans mécanisme de crédit d’impôts.

Vision d’ensemble

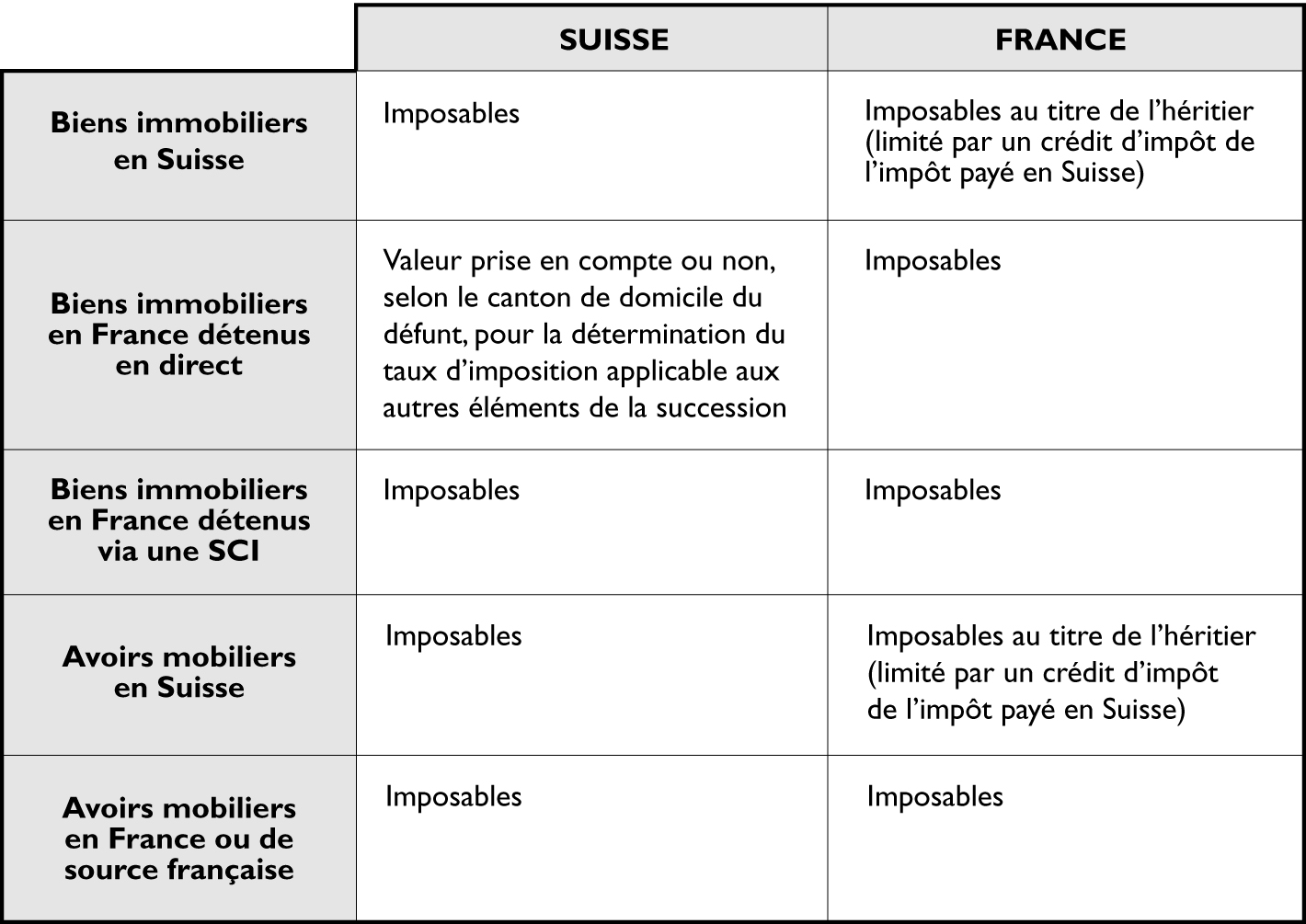

En résumé, seuls les biens mobiliers et immobiliers en Suisse bénéficient d’un crédit d’impôt par le fisc français, tandis que les biens mobiliers détenus en France, y compris les parts de sociétés civiles immobilières, vont subir une double imposition. Pour faciliter la distinction des différents cas de figure, on les a réunis dans le tableau ci-dessous :

Pratiques cantonales à géographie variable

Si l’on entre un peu plus dans le détail, on constate, comme l’explique Aubin Robert, que certains cantons comme l’État de Vaud ou du Valais éliminent partiellement la double imposition en permettant de déduire de la valeur du bien l’impôt payé en France. Pour illustrer son propos, notre interlocuteur prend l’exemple schématique suivant : « Une personne qui décède et qui était domiciliée dans le canton de Vaud possédait un compte bancaire en France de 100’000 euros. Somme qu’il lègue à un cousin très éloigné domicilié en France. Ce pays va prélever 60% de ce montant, soit 60’000 euros. Quant au canton de Vaud, il va ponctionner 50%, qui est le taux maximal, mais non pas sur les 100’000 euros mais sur le solde, soit 40’000 euros. L’impôt du canton de Vaud se monte donc à 20 000 euros (= EUR 40’000 x 50%). Au total, l’impôt à la charge de l’héritier s’élève à 80 000 euros (= EUR 60’000 + EUR 20’000), soit un taux de 80%. Ce qui est tout de même moins pénalisant que les 115% du cas où le défunt était domicilié à Genève. »

Héritier domicilié en Suisse et défunt établi en France

Dans le cadre de notre analyse, on peut également s’interroger sur le risque de double imposition dans la situation inverse, à savoir un héritier domicilié en Suisse et le défunt en France. La Suisse impose selon le principe les biens immobiliers localisés sur son sol. La France taxe également les mêmes objets, mais en accordant un crédit d’impôt sur le montant payé au fisc suisse. Quant aux biens immobiliers situés en France, ils ne sont imposables que chez notre voisin, de même que les biens mobiliers détenus en France ou/et en Suisse. Il n’y a donc jamais de double imposition, mais seulement l’application de l’impôt français, qui est toujours plus élevé que l’impôt suisse. Pour avoir une vue synthétique, on a présenté ces résultats dans le tableau ci-dessous :

Ayant établi ce constat, on peut se poser la question de savoir ce qu’auraient pu faire les héritiers au moment du décès dont on a présenté le cas. En fait, pas grand-chose. Pour s’éviter tous soucis, les deux cousins auraient pu répudier purement et simplement la succession. Mais encore fallait-il qu’ils prennent conscience de la charge fiscale qui les attendait… Par ailleurs, comme une autre partie de l’héritage était constituée de biens suisses, le prélèvement fiscal n’est que – si l’on ose dire – de 60% de leur montant, permettant dans ce cas particulier de couvrir la double imposition sur les biens français, leur laissant même un petit reliquat. Il était donc plus logique d’accepter la succession, mais en acceptant de la voir presque complètement engloutie par le fisc. Pas facile à accepter, surtout si l’on s’imagine, en toute bonne foi et avec raison, victime d’une faille du droit fiscal international.

Comment éviter des situations aussi aberrantes ?

On ne peut évidemment intervenir qu’avant que ne se produise le décès. Dans cette perspective, on peut prendre différentes mesures que je décrirai dans un prochain billet de blog.