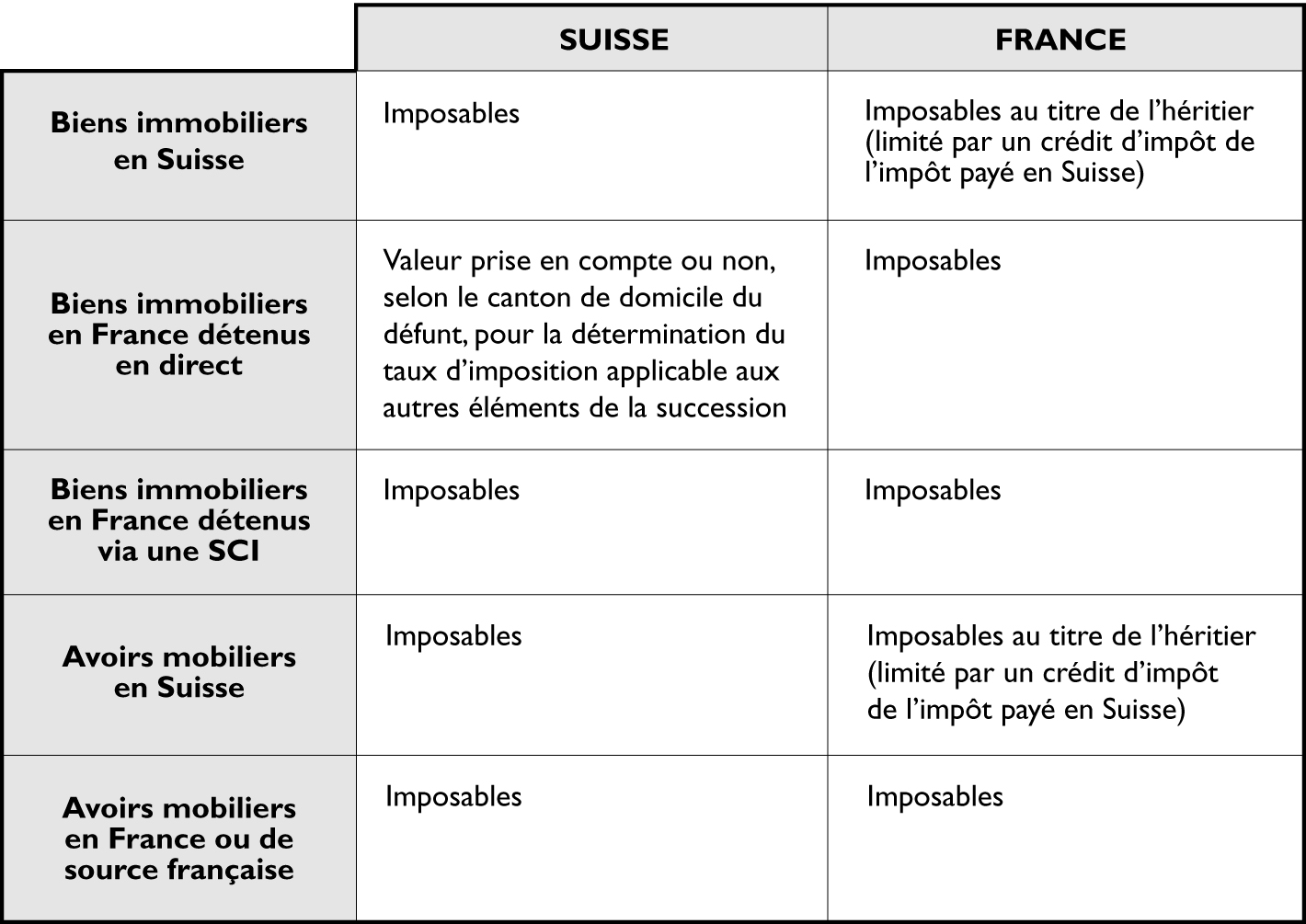

Dans un précédent billet de blog, en date du 20 février dernier, j’examinais les moyens d’éliminer le risque de double imposition en matière de succession ou de donation causée par la détention par un résident suisse de biens mobiliers français sous toutes ses formes. La solution passe par le rapatriement de ces biens en Suisse, voire, lorsqu’il s’agit de sociétés civiles immobilières (SCI), par leur liquidation (avec des conséquences en Suisse à déterminer, sujet que j’avais traité dans mon billet du 22 mars). On avait également évoqué le cas de titres français, même déposés en Suisse, dont il faudrait également se débarrasser.

Imposition en ligne directe

On avait laissé de côté les biens immobiliers français ou le patrimoine suisse, qui ne font pas l’objet d’une double imposition entre la France et la Suisse. Toutefois, on peut essayer de réfléchir à en réduire la charge fiscale. Dans le cas d’un bien immobilier français ou d’héritiers en France, la succession devra faire face aux impôts français, qui sont généralement plus lourds que dans les différents cantons suisses. En particulier, les héritiers en ligne directe, qui ne sont pas ou peu taxés en Suisse, sont soumis à un barème progressif qui démarre à 5% pour aller jusqu’à 45%, en bénéficiant cependant d’un abattement de 100’000 euros par héritier et par parent. Avant d’aller plus loin, il faut souligner que lorsque le défunt est domicilié en Suisse, c’est le droit successoral de ce pays qui va s’appliquer sur le plan civil et donc déterminer quelles sont les parts et les droits des héritiers. En revanche, c’est le droit fiscal français qui fixe la manière dont l’impôt va être prélevé, et à quels taux, sur les différents héritiers.

Mesures d’optimisation fiscale

Dans cette perspective, je me suis à nouveau adressé à Aubin Robert, fiscaliste auprès d’Avacore Family Office à Genève. Notre expert propose ainsi différentes pistes pour optimiser la taxation de biens situés en France ou du patrimoine global si un héritier est domicilié en France : il s’agit tout d’abord d’aménager la dévolution – c’est-à-dire la manière dont on transfère ses biens dans le processus successoral – pour étaler l’impôt qui sera prélevé en France. La deuxième voie passe par l’anticipation de la transmission de son patrimoine, en faisant des donations avec réserve d’usufruit. Par ailleurs, le spécialiste présente des alternatives plus radicales pour le futur défunt et/ou pour ses héritier(ère)s, consistant à changer de pays de domicile fiscal.

Décès du conjoint sans patrimoine

Commençons par l’aménagement de la dévolution, qui se fait, en principe, conformément à la législation suisse. Rappelons toutefois que sur le plan civil les étrangers peuvent opter pour la loi successorale de leur nationalité. Cette opération n’a de sens que lorsqu’on parle d’un couple marié avec des enfants. Afin d’en comprendre la logique, et pour simplifier la démonstration, notre interlocuteur suppose que le couple, marié avec un contrat de séparation de biens et domicilié en Suisse, avait eu deux enfants et que seul un des deux conjoints était propriétaire du bien immobilier en France. « Si c’est le conjoint qui n’est pas propriétaire de la maison qui décède le premier, rien ne change : le bien immobilier reste dans les mains de son propriétaire. Ce n’est qu’à son propre décès que ce bien tombe dans la masse successorale pour être partagé entre ses deux enfants. Ces parts seront ensuite soumises au barème fiscal français, chacun des héritiers bénéficiant de l’abattement de 100’000 euros. »

Décès du conjoint propriétaire

« En revanche, poursuit l’expert, si c’est le propriétaire qui décède le premier, son bien tombe dans la masse successorale, qui est répartie selon le droit suisse, en l’absence de testament, à hauteur de la moitié en faveur du conjoint survivant, l’autre moitié revenant aux enfants. Le conjoint survivant n’est pas imposé, contrairement aux enfants. Lorsque le conjoint survivant décède à son tour, la moitié du bien dont il a hérité tombe dans la masse successorale, qui sera alors soumise au barème progressif, les héritiers profitant à nouveau de la franchise de 100’000 euros. » Sans entrer dans le détail des calculs, on comprend que l’impôt sera moins élevé lorsqu’il est réparti sur deux successions avec une franchise par enfant à chaque fois plutôt que lorsqu’il est prélevé sur l’intégralité du bien lors d’une seule succession.

Décès d’un conjoint propriétaire à parts égales

De cette comparaison, il ressort de manière évidente du point de vue fiscal qu’il vaudrait mieux, dans le cadre de la dévolution légale, que le conjoint qui était le propriétaire unique décède le premier. Mais, comme le dit Aubin Robert, « on ne maîtrise pas l’ordre des décès ! ». Pour étaler le risque, on peut recourir à une solution intermédiaire qui consiste à acquérir conjointement le bien, ou à le transformer en bien commun, en changeant de régime matrimonial et en l’apportant à la communauté : « De cette manière, au premier décès, en partant du principe que c’est la dévolution légale suisse qui s’applique, le conjoint survivant conserve sa moitié du bien, et va recevoir la moitié de la succession, c’est-à-dire la moitié de la moitié, soit le quart. Au total, il possède alors les trois quarts de la maison. Le dernier quart, s’il y a deux enfants, va être partagé à hauteur d’un huitième chacun. Chaque héritier va alors bénéficier de l’abattement de 100’000 euros et au-delà le barème progressif s’appliquera. »

Décès du conjoint survivant

« Lorsque le second conjoint décédera à son tour, les enfants hériteront de la totalité de son patrimoine, c’est-à-dire des trois quarts de la maison dans notre exemple. Il en ressort que les héritiers seront soumis à un taux d’impôt plus élevé qu’au premier décès, puisqu’on monte dans les tranches d’imposition. L’impôt sur les deux décès sera néanmoins moins élevé que dans le cas d’un bien détenu par un seul des conjoints et qui décéderait en second. »

Legs d’usufruit

Dans le même cas de figure, en restant sur l’hypothèse d’une détention à parts égales, on peut recourir au legs d’usufruit, selon l’article 473 du code civil, qui vient d’être révisé, et à qui j’ai consacré un billet détaillé le 28 juin dernier. On rappellera que dans sa nouvelle mouture, cet article prévoit que le futur défunt peut laisser à son conjoint survivant l’usufruit de toute la part dévolue à leurs descendants communs. Et ce quel que soit l’usage de la quotité disponible. Pour simplifier, on suppose que la part du bien immobilier revenant au conjoint survivant, c’est-à-dire la moitié, lui est attribuée sous forme d’usufruit, qui est de toute façon exonérée d’impôt.

Diminution de l’impôt dû

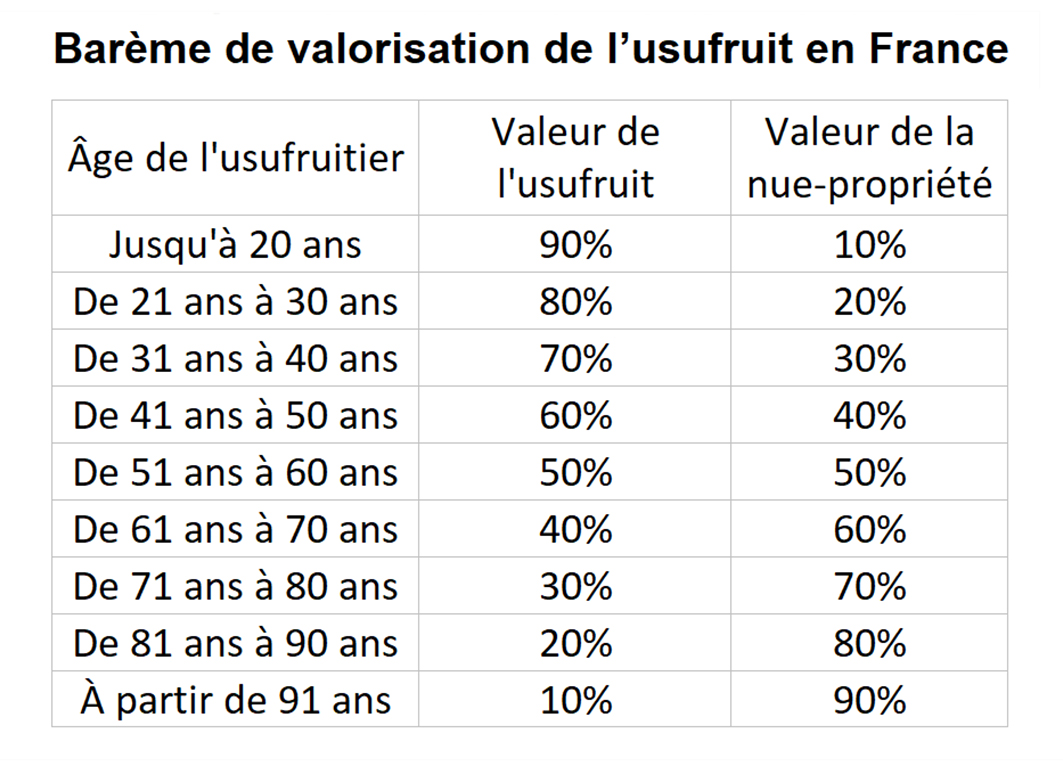

« Bien évidemment, poursuit notre interlocuteur, seule la valeur de la nue-propriété sera soumise à imposition, un montant inférieur à la valeur de la pleine propriété du bien. On rappellera que plus la personne qui bénéficie de l’usufruit est jeune, plus basse est la valeur de la nue-propriété. On arrive donc à faire diminuer l’impôt dû. En droit français, il n’y a aucune imposition au décès de l’usufruitier. La valeur de cet usufruit ne subira donc jamais d’imposition. Par exemple, si l’usufruitier a 78 ans, 30% échappent à l’impôt ». Comme on le voit dans le barème français de valorisation de l’usufruit reproduit ci-dessous, la valeur de la nue-propriété peut tomber jusqu’à 10% de la valeur du bien, permettant ainsi de réduire l’assiette fiscale de 90%. Mais il faut pour cela que l’usufruitier ou l’usufruitière ait moins de 21 ans. Ce qui n’est pas forcément le cas de figure le plus courant !

Donations avec réserve d’usufruit

Si le legs d’usufruit permet de réduire l’impôt de succession, elle ne pourrait, dans notre cas de figure, ne porter que sur la moitié, en l’occurrence la moitié de la maison. Mais on peut optimiser fiscalement cette opération. « En effet, propose notre spécialiste, il faudrait plutôt faire une donation conjointe, qui est possible puisque le bien est détenu en indivision à parts égales. Concrètement, cela veut dire que chaque conjoint fait une donation aux deux enfants de sa quote-part du bien, c’est-à-dire de la moitié, avec une réserve d’usufruit. Au total, le bien transmis est entièrement grevé d’un usufruit et non seulement la moitié, tandis que les deux héritiers reçoivent chacun la moitié de la nue-propriété. »

Économies fiscales dopées par le nombre de donateurs

« Le gain s’avère plus élevé, lorsqu’il y a deux donateurs (le bien étant détenu conjointement) au lieu d’un seul car vous avez un double impact. Tout d’abord, comme il s’agit d’un barème progressif, il est plus avantageux de répartir le montant à transmettre sur deux têtes plutôt qu’une. Ensuite, comme il y a deux héritiers, chacun d’eux bénéficie d’un abattement de 100’000 euros. Or, lorsqu’il y a deux donateurs, chaque héritier bénéficie d’un abattement par parent. Au total, en présence de deux enfants, les donataires bénéficient de quatre abattements, pour un montant de 400’000 euros, contre seulement 200’000 avec un donateur unique. Pour des personnes dont le patrimoine est susceptible d’être soumis encore à l’impôt français sur les successions, il leur sera possible de répéter l’exercice au bout de 15 ans. Ils pourront ainsi à nouveau bénéficier de l’abattement de 100’000 euros par donateur et par donataire, ainsi que des tranches basses du barème progressif déjà utilisées lors de la première donation, comme si aucune donation n’avait été faite jusque-là. »

« Faire preuve de bon sens »

Si les donations constituent un outil d’optimisation fiscale efficace, notre expert met toutefois en garde contre certains risques : « Sur le plan fiscal, tout vous incite à anticiper votre transmission. Mais, ce n’est pas forcément opportun, sachant que l’espérance de vie est très élevée à l’âge de la retraite et que le coût des EMS s’avère très lourd. En se dessaisissant de son bien immobilier pour n’en conserver que l’usufruit, le détenteur de ce droit ne peut plus vendre le bien sans l’accord du nu-propriétaire. Il peut donc se retrouver coincé. C’est pourquoi il faut faire preuve de bon sens : allez-vous limiter vos options pour réduire des droits de succession que vous ne verrez pas et que ne payerez évidemment pas ! »

Pas de « fil à la patte » français

Par ailleurs, notre interlocuteur tient à dissiper un malentendu courant, selon lequel un héritier d’une personne domiciliée en Suisse qui a habité en France au cours de la dernière décennie et qui la quitterait continuerait après son départ à être redevable des droits de succession et de donation en France sur l’intégralité de sa part, y compris les biens non français – on rappellera que les biens français sont toujours taxables en France. : « En fait, ce n’est pas ce que dit la loi : pour être soumis à imposition en France tant au titre des successions que des donations pour les biens non français, il y a en effet deux conditions. Il faut non seulement avoir été domicilié en France pendant, et je souligne ce terme, au moins six ans au cours des dix dernières années précédant la transmission, mais encore être toujours domicilié dans l’Hexagone le jour de la transmission. Si l’une des deux conditions n’est pas réunie, la personne n’est pas soumise à l’impôt sur les biens non français. » Il n’y a donc pas de « fil à la patte » français, pour reprendre une expression consacrée dans ce cas.

Droit de suite dans certains pays

« Ce droit de suite existe en revanche dans d’autres législations fiscales, comme aux Pays Bas : vous continuez à être soumis à l’impôt pendant un certain temps après avoir quitté définitivement le territoire. Enfin, les personnes domiciliées en France depuis moins de six ans au cours de la dernière décennie précédant la transmission, peuvent bénéficier d’une donation de biens non français de la part de leurs parents domiciliés à Genève sans avoir d’impôt à payer, sous réserve de prendre certaines précautions, puisqu’ils seraient complètement exonérés tant en France que dans le canton de Genève. »

Expatriation des héritiers ou du futur défunt

L’autre grande piste pour réduire la charge fiscale sur les biens détenus hors de France, c’est l’expatriation, explique notre interlocuteur, soit de l’héritier, soit du futur défunt. « Considérons tout d’abord le cas de l’héritier qui part à l’étranger : il doit s’établir dans un pays qui ne taxe pas sur la base du domicile de l’héritier. Donc, qu’il n’y ait pas de règles similaires à celles applicables en France, comme c’est le cas en Allemagne et en Espagne. En revanche, cela marche parfaitement avec le Portugal, l’Italie, le Royaume-Uni ou encore la Belgique. Si l’on considère la situation du futur défunt, on constate que l’Italie s’avère également très favorable parce qu’il y a une convention fiscale entre la France et l’Italie couvrant les donations et les successions. »

Difficultés d’adaptation et coût de la vie

« Ce déménagement sous d’autres cieux fiscaux peut faire une énorme différence, explique notre spécialiste car les biens non français ne seront taxables qu’en Italie, avec un abattement d’un million d’euros par enfant et un taux de 4% seulement au-delà, même si les héritiers sont en France. Toutefois, avant de songer à changer son lieu de vie, il ne faut pas se focaliser uniquement sur les droits de succession ou de donation, mais aussi sur les différences de coût de la vie et sur les autres impôts. En outre, si ce sont des futurs défunts âgés qui doivent changer d’environnement, avec une culture voire une langue différente, l’adaptation peut s’avérer difficile. »

Notion de domicile français

Si vous voulez quitter votre domicile français pour un autre pays, il faut encore que cela soit effectif, prévient notre interlocuteur, « un changement de résidence fiscale, cela se vit, cela ne se décrète pas ! », sinon la France pourrait requalifier votre domicile. En l’absence de convention fiscale en matière de successions et donations entre la France et la Suisse, il convient d’examiner le droit interne français. La notion de domicile repose sur plusieurs critères : « Le premier critère, c’est le foyer, là où vivent le conjoint et les enfants mineurs. Par exemple, si l’épouse et les enfants vivent à Paris, le mari sera considéré comme domicilié en France par le droit français. Le lieu de séjour principal est le critère classique. Toutefois, passer moins de six mois en France par année n’est pas suffisant. Si l’on séjourne dans plusieurs pays au cours de l’année, la France considère que l’on est domicilié sur son territoire si c’est le pays dans lequel on passe le plus de temps. Autre critère, l’activité professionnelle sur le territoire français. »

Critère du centre des intérêts économiques

Mais le critère qui peut constituer un véritable piège, c’est le centre des intérêts économiques, c’est-à-dire le pays dont vous tirez votre principale source de revenus, précise le fiscaliste d’Avacore : « S’ils proviennent essentiellement de France, cela a pour conséquence une domiciliation fiscale sur le territoire français alors que cette personne n’y met peut-être jamais les pieds. C’est d’autant plus un piège qu’elle peut parfaitement être résidente en Suisse selon la convention fiscale en matière d’impôt sur le revenu et la fortune, mais être considérée comme domiciliée en France pour les droits de successions en raison de l’absence de convention dans ce domaine entre les deux pays. » On comprend donc qu’il faut faire particulièrement attention à ses sources de revenu, qui peuvent être des rentes de vieillesse françaises, des revenus locatifs, des dividendes, etc. entraînant du même coup, s’ils constituent la principale source de revenus de son bénéficiaire, le risque d’être domicilié des deux côtés de la frontière sans pouvoir invoquer une convention fiscale !