Le statut de concubin(e) n’est guère enviable dans les successions car il ne donne droit à aucune part réservataire. Sa situation va toutefois s’améliorer dans le cadre de la révision du droit successoral dès le 1er janvier de l’année prochaine dans la mesure où la part réservataire des enfants est réduite et que celle du père ou de la mère est carrément supprimée, comme je l’ai décrit dans mon billet du 11 mai dernier. De cette manière, les concubin(e)s bénéficieront de plus de latitude pour se favoriser mutuellement. Mais le point noir, et qui restera, c’est le poids de l’impôt sur les successions qui peut s’avérer particulièrement lourd selon les cantons.

Partage successoral

Il n’y a évidemment aucune liquidation du régime matrimonial puisqu’il n’y a pas eu de mariage. Les biens du défunt (hors 2e pilier et 3e pilier lié) tombent ainsi intégralement dans la masse successorale. Dans ce partage, si le défunt ne laisse aucun conjoint mais seulement des descendants, ces derniers ne pourront plus revendiquer dès le 1er janvier prochain qu’une part réservataire de moitié, contre trois quarts encore actuellement. Autrement dit, le futur défunt peut laisser à son ou à sa concubin(e) la totalité de la quotité disponible, soit donc l’autre moitié de la succession, dès l’an prochain, contre un quart jusqu’au 31 décembre.

Impôts très lourds à Genève et dans le canton de Vaud

Si la révision de la loi s’avère évidemment beaucoup plus favorable pour le concubin ou la concubine survivant(e), cette part d’héritage restera soumise à l’impôt sur les successions, puisque ce type d’héritier est considéré comme n’ayant aucun lien de parenté avec le défunt, alors que le veuf ou la veuve en est complètement exonéré. L’impôt s’avère particulièrement lourd à Genève et dans le canton de Vaud, jusqu’à respectivement 54,6% et 50%. Prenons un exemple. Un homme domicilié à Lausanne a eu deux enfants d’un mariage qui s’est terminé par un divorce. Il s’est remis en couple sans se remarier. À son décès, il possédait un patrimoine d’un million de francs. Il aurait pu prévoir dans son testament de laisser la moitié de sa fortune à sa concubine, soit 500’000 francs, en utilisant toute la quotité disponible. Elle aurait alors dû régler un impôt sur les successions de 50%, soit 250’000 francs.

Durée du concubinage souvent prise en compte

Mais les autres cantons ont la main nettement moins lourde, puisque les taux y sont plus bas. « En outre, comme le rappelle Pascal Vorlet, responsable de la planification financière auprès de la Banque Cantonale de Fribourg, la plupart de ces cantons permettent aux couples de concubin(e)s de bénéficier de taux plus réduits encore s’ils peuvent justifier d’une vie commune d’une certaine durée. À Fribourg, par exemple, le taux de base est d’environ 37,4%, mais recule à 14% si le concubinage avait duré au moins dix ans. » C’est le même laps de temps qui est retenu dans le canton de Berne, avec un taux de base est d’environ 39%, selon le calculateur de la Confédération, mais qui tombe à 14,6% après dix ans de concubinage. De même, dans le canton du Jura, le taux de base est de 35%, mais est ramené à 14% au bout d’une décennie de vie commune. À Neuchâtel, le taux de base est de 37%, mais la durée de concubinage pour bénéficier d’un taux plus favorable de 14% est limitée à cinq ans. Enfin, en Valais, le taux est le plus bas de Suisse romande, à 25%, mais la durée de vie commune n’entre pas en ligne de compte dans le calcul.

Changer de domicile ?

« Pour des couples de concubin(e)s très sensible à la thématique des droits de succession, la question de l’établissement de leur domicile dans des cantons fiscalement plus cléments peut se poser, ajoute notre interlocuteur. Surtout si l’on est établi Genève ou dans le canton de Vaud. Mais il y a une autre piste liée aux biens immobiliers pour réduire cette charge fiscale future, car ces derniers sont imposés sur le lieu où ils sont situés. Ainsi, en acquérant un objet immobilier dans un de ces cantons moins gourmands, par exemple à Fribourg, le ou la concubin(e) survivant(e) domicilié(e) dans le canton de Vaud, par exemple, verrait le taux d’imposition de la part de son héritage investie dans ce bien passer de 50% à 14%, pour autant que le concubinage ait duré dix ans au moins. » Il existe par ailleurs différentes solutions pour privilégier son (ou sa) concubin(e) afin de réduire sa facture fiscale et/ou d’éviter les actions en réduction dans le cadre de la prévoyance, avec le 2e pilier selon le règlement de sa caisse de pension, par la souscription de produits de 3e pilier lié ou du 3e pilier libre s’il s’agit d’assurance risque pur.

Prévoyance obligatoire

Si l’on passe en revue les différents outils de la prévoyance, on constate immédiatement que le statut de concubin(e) n’existe pas dans l’AVS. En revanche, dans le cadre du 2e pilier, tout dépend du règlement. En effet, de nombreuses institutions de prévoyance considèrent les concubin(e)s comme des conjoints mariés et leur accordent les mêmes droits en cas de décès, notamment si la vie commune a duré plus de cinq ans. Les caisses de pension exigent souvent que l’assuré leur transmette de son vivant une clause bénéficiaire en faveur de son concubin(e). Cette personne pourrait alors avoir droit à des rentes qui seraient soumises à l’impôt sur le revenu habituel. Il en va de même si ces prestations prennent la forme d’un versement en capital, soumis également à l’impôt sur le revenu, mais à un taux réduit, bien inférieur au taux de l’impôt sur les successions. Et ces versements échapperont à toute action en réduction éventuelle de la part d’héritiers réservataires.

Rachats dans sa caisse de pension ?

On peut se demander si des rachats ne seraient pas particulièrement intéressants si l’on cherche à améliorer la couverture du concubin ou de la concubine en cas de décès. « Ce serait sans doute une mauvaise idée, poursuit Pascal Vorlet, car la grande majorité des caisses de pension recourent à la primauté des prestations pour couvrir le risque, notamment le décès, c’est-à-dire que les prestations qui lui sont liées dépendent uniquement du salaire assuré. Des cotisations supplémentaires, sous forme de rachats, n’auraient ainsi aucun effet sur les prestations versées. De manière générale, on recommandera, avant toute décision, de bien prendre connaissance du règlement de sa caisse de pension. »

3e pilier lié ou libre

Par ailleurs, dans le cadre du 3e pilier lié, on peut également privilégier son concubin ou concubin(e), si la vie commune a duré plus de cinq ans, en le ou la désignant comme bénéficiaire. Mais, comme on l’a vu dans mon billet du 18 août dernier, bien que le montant versé en cas de décès ne tombe pas dans la masse successorale, il est pris en compte dans le calcul des réserves (pour les assurances vie mixte, il s’agit de la valeur de rachat), comme cela a été précisé dans la révision qui entre en vigueur au 1er janvier prochain, comme dans le 3e pilier libre. Par ailleurs, dans tous les cantons romands, le bénéficiaire ne sera pas soumis à l’impôt sur les successions, mais à l’impôt sur le revenu, à taux réduit. Alors que dans le 3e pilier libre, le montant versé sera imposé au titre de l’impôt sur les successions. Pour des couples de concubin(e) l’assurance mixte souscrite dans le cadre du 3e pilier libre peut s’avérer peu judicieuse s’il y a un risque de subir une action en réduction, de même que pour des raisons fiscales. Il serait en effet nettement plus avantageux de le faire dans le cadre du 3e pilier lié, si c’est possible.

Cas pratique

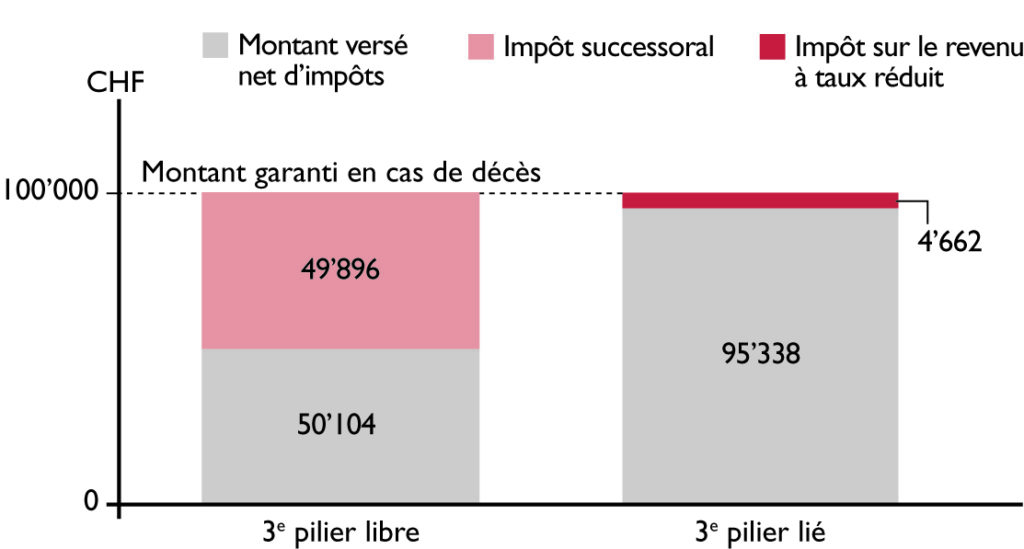

Pour illustrer notre propos, prenons le cas d’un couple de concubins domicilié en ville de Genève, dont l’un des deux décède. Supposons que ce dernier avait conclu une assurance mixte en faveur de sa concubine, d’un montant garanti de 100’000 francs en cas de décès. Cette somme serait soumise à l’impôt de succession à hauteur de 49’896 francs si le contrat avait été signé en 3e pilier libre. Alors qu’en 3e pilier lié, la concubine n’aurait dû s’acquitter que de l’impôt sur le revenu à taux réduit, pour seulement 4’662 francs, comme on peut le voir sur la représentation graphique ci-dessous :

Assurance décès risque pur

L’assurance décès risque pur constitue une solution idéale pour des couples de concubin(e)s, qu’elle soit souscrite en 3e pilier lié ou libre. Le capital de l’assurance vie est versé en cas de décès au bénéficiaire désigné sans risquer de subir une action en réduction. Car comme il s’agit d’assurances sans valeur de rachat, aucun montant ne peut entrer dans le calcul des parts réservataires. Autre avantage, fiscal celui-ci : le versement est soumis à l’impôt sur le revenu à taux réduit, comme dans le 3e pilier lié, à l’exclusion de tout impôt sur les successions. « Concrètement, poursuit notre expert, dans le cadre d’une succession qui serait lourdement imposée, comme dans le canton de Vaud, et, pour neutraliser cette charge fiscale, il s’agirait de souscrire une assurance risque pur en cas de décès couvrant non seulement le montant de l’impôt successoral à régler, mais également l’impôt sur le revenu à taux réduit qui serait dû sur le versement de la prestation d’assurance. »

Usufruit croisé

Une autre solution pour éviter tout à la fois les prétentions d’héritiers réservataires et les impôts sur les successions est constituée par l’usufruit croisé pour des couples de concubin(e)s qui acquièrent leur logement sous forme de copropriété. En effet, cela permet qu’en cas de décès de l’un des deux partenaires, l’autre puisse continuer à vivre dans le logement commun puisqu’il va recouvrer son plein droit de propriété sur la moitié dont il était nu-propriétaire – tout en bénéficiant toujours de l’usufruit sur l’autre moitié. En revanche se pose la question d’éventuels impôts de donation, qui sont normalement appliqués en cas d’usufruit simple. En principe l’usufruit croisé est assimilé à un échange de droits, donc neutre sur le plan fiscal. Mais cette exonération n’est accordée qu’à certaines conditions, qui vont dépendre des différentes législations cantonales, comme je l’ai détaillé dans mon billet du 17 novembre 2021. Quant à la reprise d’une éventuelle hypothèque, la problématique est identique à celle qui se présente pour un conjoint survivant, qui devrait faire preuve de sa capacité de financement sur la base de ses revenus, comme je l’avais longuement détaillé dans mon billet du 7 octobre dernier J’y renvoie les lecteurs intéressés.

Donations

On mentionnera encore la possibilité que le ou la plus riche des deux concubin(e)s fassent des donations à son compagnon ou à sa compagne. Mais ces donations sont en principe soumises à l’impôt sur les donations, qui sont très proches des impôts sur les successions, avec d’éventuelles franchises, selon les cantons, comme on peut les estimer grâce au calculateur de la Confédération. « L’idée, reprend Pascal Vorlet, serait de faire des donations régulières en dessous de la franchise. Mais cela signifie de le faire longtemps et pour des petites sommes, par exemple 10’000 francs par année dans le canton de Vaud et 5’000 francs dans le canton de Fribourg. » On notera qu’à Genève, ce seuil est fixé à 5’000 francs, non renouvelable.