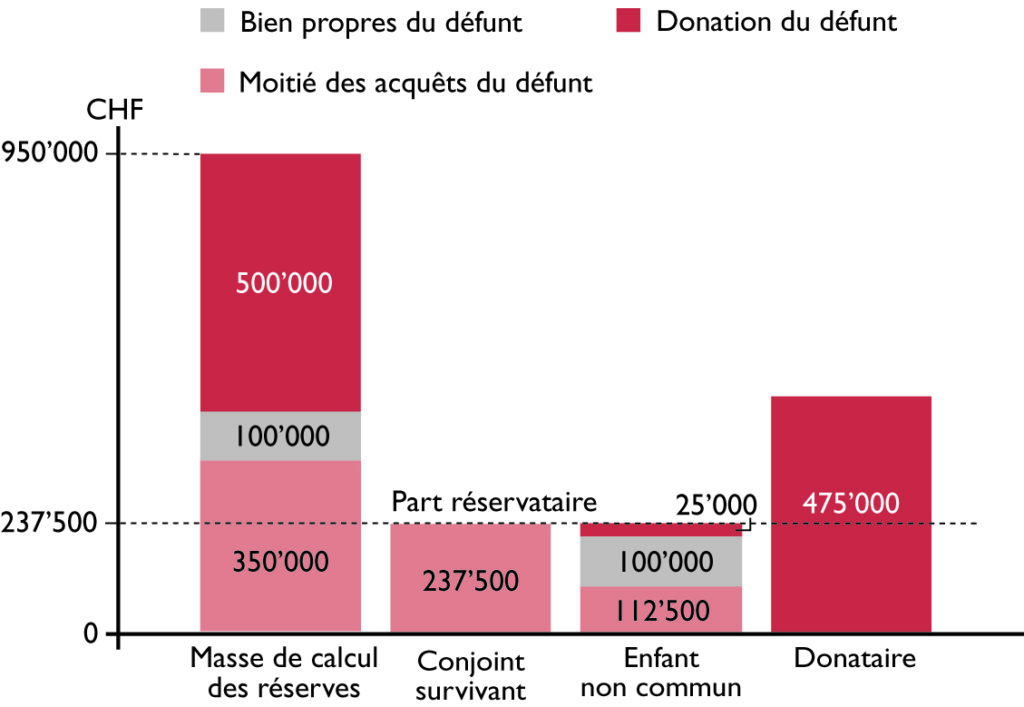

Dans une famille recomposée, avec des enfants de lits différents, le décès de l’un des deux époux peut conduire à laisser une part d’héritage plus importante aux enfants de son conjoint qu’aux siens propres issus d’une union précédente ! Cette étrange situation peut s’expliquer facilement si l’on laisse la loi s’appliquer sans profiter de la marge de manœuvre pour permettre d’avantager le ou les héritiers de son choix, en changeant de régime matrimonial et en leur attribuant la quotité disponible. Pour illustrer ces possibilités, prenons l’exemple d’un couple dont chacun des deux époux a eu un fils avant de se marier sous le régime de la participation aux acquêts, qui est de loin le plus courant. Examinons ce qui se passe si le mari décède en ne laissant aucun testament.

Acquêts et biens propres

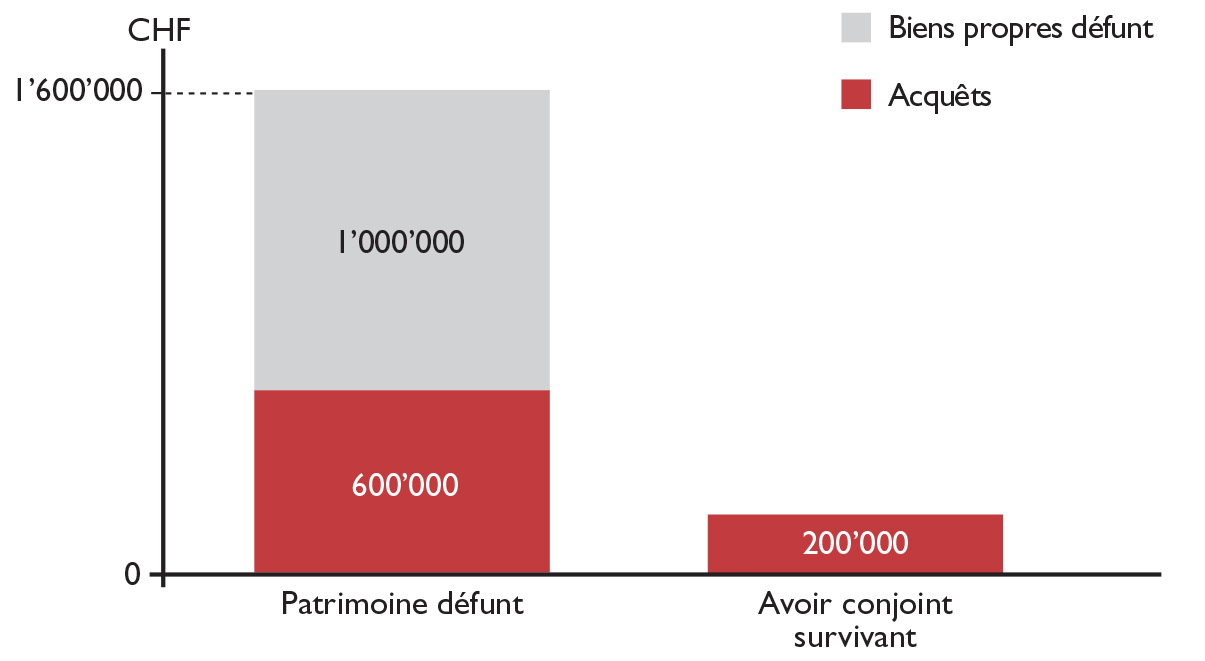

Dans notre cas pratique, le mari dégageait des revenus sensiblement plus importants que sa femme et il disposait d’un plus grand patrimoine : il avait ainsi accumulé 600’000 francs sous forme d’acquêts et disposait un million de francs de biens propres, tandis que son épouse n’avait que 200’000 francs d’acquêts, comme on le voit ci-dessous :

Liquidation du régime en participation aux acquêts

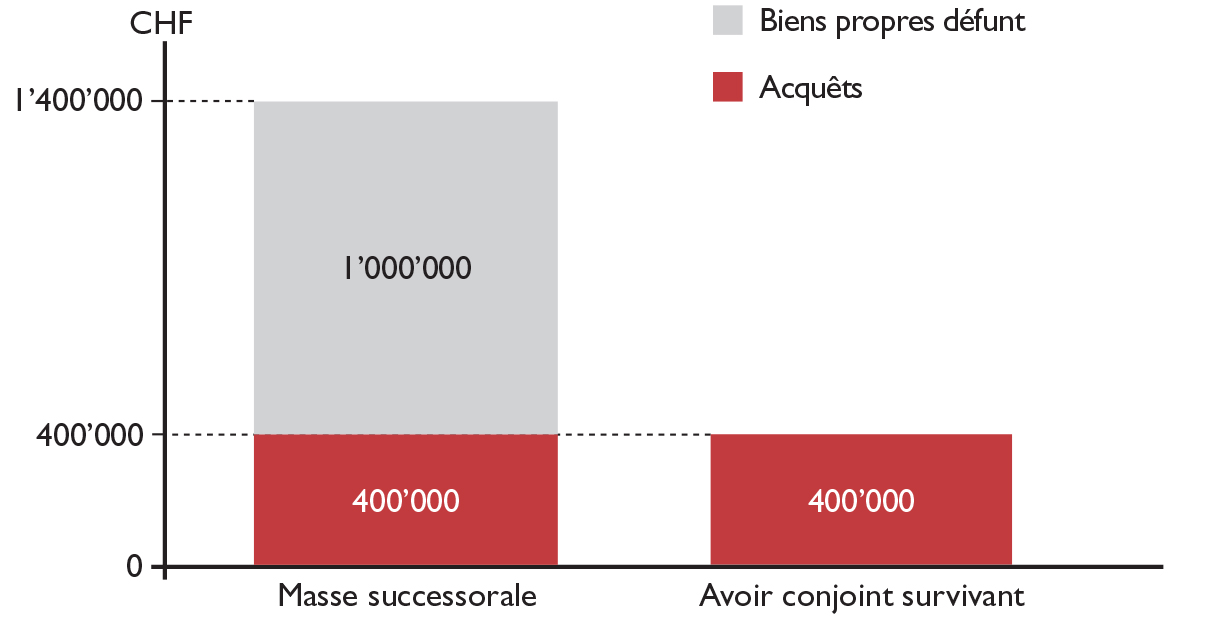

Comme le montant total des acquêts du couple est de 800’000 francs (= CHF 600’000 + CHF 200’000), l’épouse en reçoit la moitié, soit 400’000 francs, l’autre moitié tombant dans la masse successorale, qui s’ajoutera au million de francs de biens propres du défunt. La masse successorale se monte donc à 1’400’000 francs :

Résultat qu’on peut montrer graphiquement :

Partage successoral

Le partage à parts égales va donc s’exercer sur cette masse successorale de 1’400’000 francs, constituée de la moitié des acquêts, soit 400’000 francs et des biens propres du défunt, soit 1’000’000 francs. Les deux héritiers reçoivent donc chacun 700’000 francs au titre de leur part légale, qui est de la moitié de la succession. Toutefois, la veuve obtient au bout du compte 1’100’000 francs, si l’on tient compte de la moitié des acquêts qu’elle avait obtenue lors de la liquidation du régime matrimonial, soit nettement plus que son beau-fils, comme on le voit ci-dessous,

En théorie, si la veuve décédait rapidement après son mari, elle pourrait laisser un héritage plus important à son propre fils qu’à celui de son défunt mari !

Modification du régime matrimonial

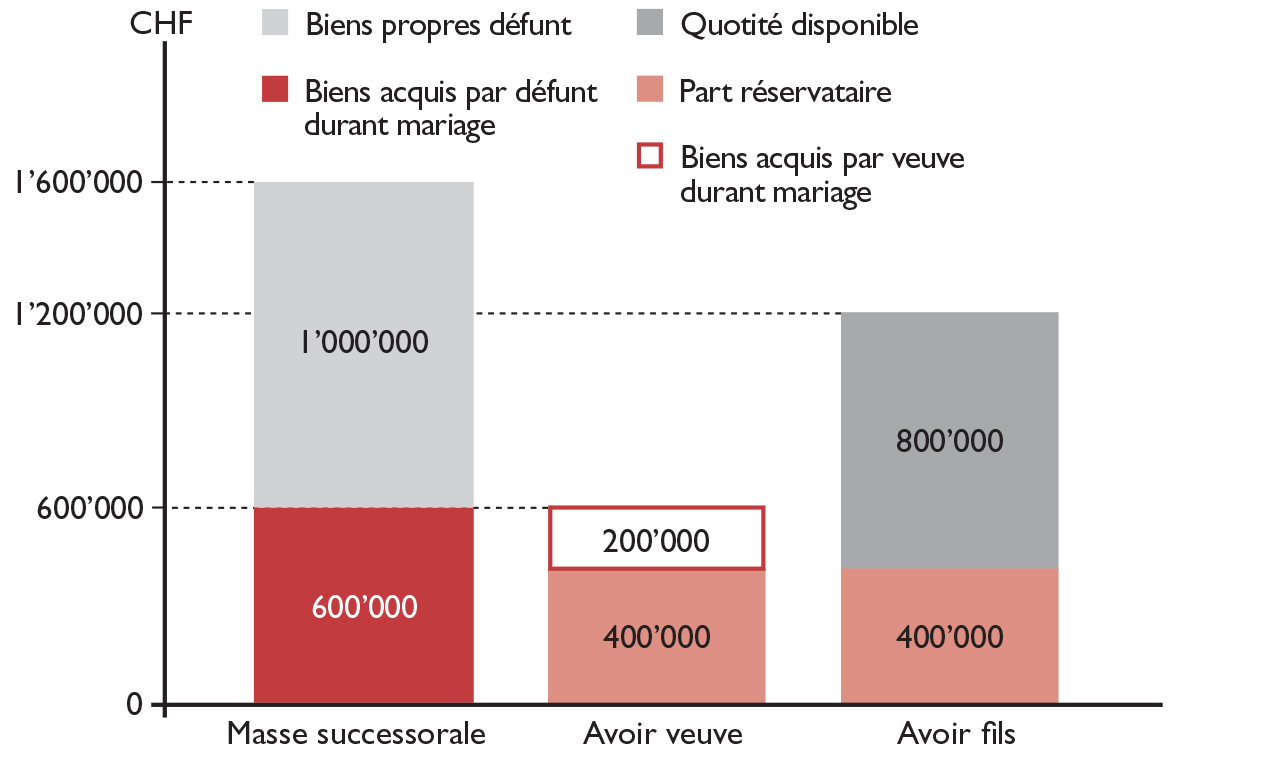

On peut heureusement corriger cette « injustice » en passant au régime matrimonial de séparation de biens. Dans notre exemple, cela signifie tout d’abord que la veuve aurait conservé ses biens acquis de 200’000 francs, tandis que le patrimoine du mari, soit ses biens propres ainsi que ses biens acquis durant le mariage, tomberait intégralement dans la masse successorale, pour un montant de 1’600’000 francs (= CHF 1’000’000 + CHF 600’000).

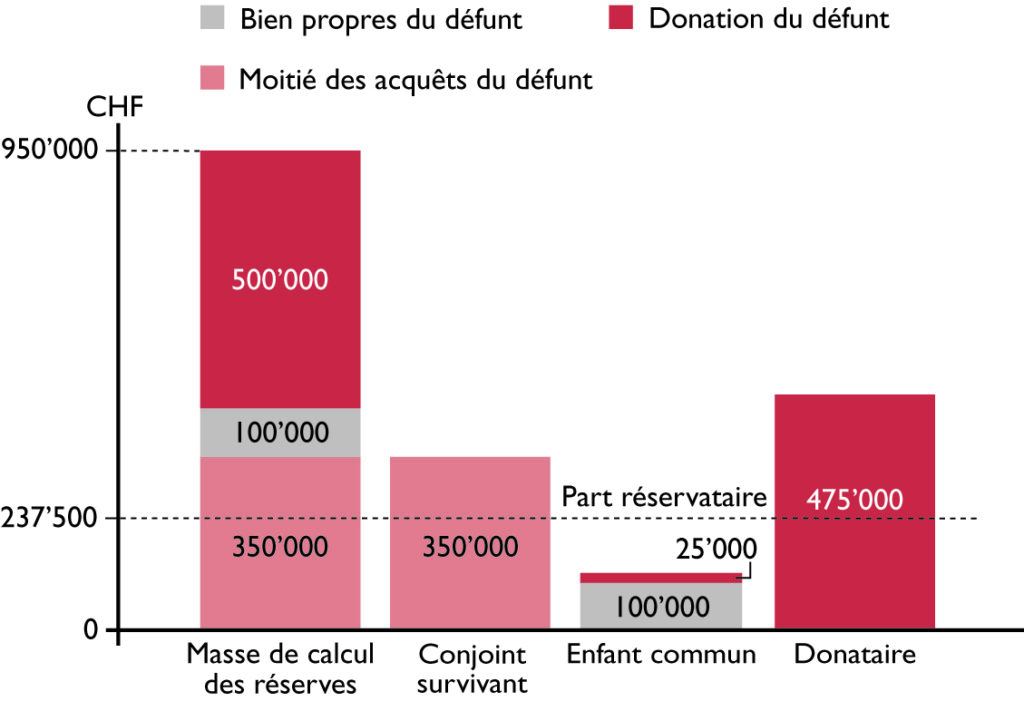

Attribution de la quotité disponible

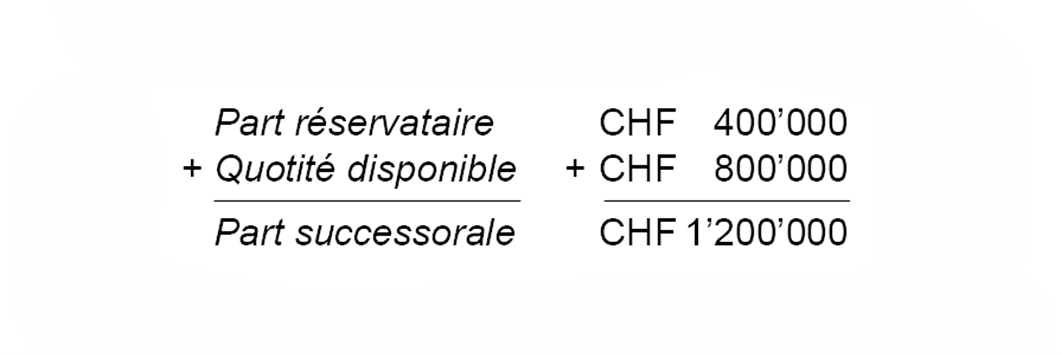

Pour améliorer plus encore la situation de son fils, le mari devrait faire un testament dans lequel il le favorise au maximum, en lui attribuant la totalité de la quotité disponible, qui est de la moitié de la succession, soit 800’000 francs (= CHF 1’600’000 / 2). Ce montant s’ajoute à sa part réservataire d’un quart, soit 400’000 francs (= CHF 1’600’000 / 4). Le fils du défunt est ainsi assuré de recevoir les trois quarts (= 1/2 + 1/4) des biens de son père à son décès, soit 1’200’000 francs (= CHF 1’600’000 x 3/4) :

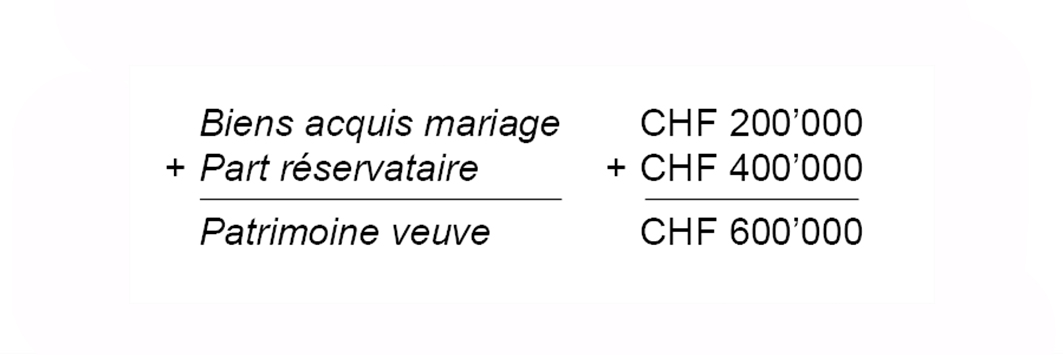

De son côté, la veuve conserve les biens qu’elle a acquis au cours du mariage, pour un montant de 200’000 francs, et obtient 400’000 francs au titre de sa part réservataire d’un quart, pour un total de 600’000 francs :

De son côté, la veuve conserve les biens qu’elle a acquis au cours du mariage, pour un montant de 200’000 francs, et obtient 400’000 francs au titre de sa part réservataire d’un quart, pour un total de 600’000 francs :

Si l’on récapitule, on peut représenter graphiquement le nouveau partage de la masse successorale, en faisant également figurer les biens acquis par la veuve, qu’elle conserve intégralement, puisqu’il n’y a pas de la liquidation du régime matrimonial en séparation de biens :

Si l’on récapitule, on peut représenter graphiquement le nouveau partage de la masse successorale, en faisant également figurer les biens acquis par la veuve, qu’elle conserve intégralement, puisqu’il n’y a pas de la liquidation du régime matrimonial en séparation de biens :

Pacte successoral

Les époux qui jouissent tous deux d’une situation financière confortable peuvent adopter une solution plus radicale, en concluant un pacte successoral de renonciation réciproque, soit complète, soit partielle, à tout héritage mutuel. Cette solution ne convient cependant pas dans tous les cas, car elle présente un grand inconvénient, met en garde Pascal Vorlet, responsable de la planification financière auprès de la Banque Cantonale de Fribourg : « Un pacte successoral ne peut être modifié qu’avec l’accord de tous. Il n’est donc pas possible pour l’instigateur du pacte de demander sa modification ou son annulation de manière unilatérale. »

Assurance vie risque pur

Une autre piste permettant de favoriser le conjoint ou le (ou les) enfant(s) du défunt consisterait à souscrire en sa (ou leur) faveur une assurance risque pur, qui peut être souscrite en 3e pilier lié ou libre. Ce type d’assurance a le grand avantage de ne pas tomber dans la masse successorale puisqu’il n’est porteur d’aucune valeur de rachat. Il n’entre donc pas non plus dans le calcul des parts réservataires. Toutefois, en cas de survenance du décès avant le terme du contrat, le bénéficiaire devrait tout de même verser l’impôt sur les prestations de prévoyance, quel que soit son lien de parenté ou de mariage avec le défunt. « Mais, comme le rappelle, notre interlocuteur, la plupart des compagnies d’assurances n’acceptent la conclusion de telles polices que jusqu’à un âge d’entrée de 65 à 70 ans. Quant à l’âge terme pour la couverture décès, il est généralement limité à 75 ans. Et évidemment, plus la souscription s’effectue à un âge avancé, plus la prime est élevée. ».

Usufruit

Si le patrimoine à transmettre est essentiellement constitué par un bien immobilier, qui serait peu hypothéqué, notre planificateur propose la solution de l’usufruit ou du droit d’habitation en faveur du conjoint survivant, la nue-propriété revenant aux enfants du défunt : « De cette manière, la veuve pourrait continuer à vivre jusqu’à la fin de ses jours, tout en évitant que ce bien ne soit distribué à son propre décès à d’autres personnes que les enfants du premier défunt. » Cette solution n’est pas sans inconvénients, comme je l’avais longuement décrit dans mon billet du 31 octobre dernier, portant sur la manière de protéger son conjoint survivant.

« Divorcez ! »

D’une manière un peu provocante, Pascal Vorlet, fait une dernière recommandation pour les couples mariés dans les familles recomposées : « Divorcez, pour devenir concubins ! » Pourquoi ? Dans l’optique de favoriser ses propres enfants. L’argumentaire repose sur le fait que si vous êtes remariés, « ce sont les enfants du conjoint survivant qui sont favorisés au détriment de celui qui décède en premier. Par ailleurs, il ne faut pas oublier la rente AVS des deux conjoints qui est limitée à 150% de la rente individuelle maximale, pénalisant ainsi les couples mariés par rapport aux couples de concubins. »