Alors que les pronostics d’inflation se multiplient dans les médias, ce phénomène est en réalité mal compris, comme s’en faisait l’écho Christophe Donay, le stratège en chef, responsable de l’allocation d’actifs et de la recherche macroéconomique de Pictet Wealth Management, dans le cadre du Webinaire Horizon 2021 sur la stratégie de placement sur dix ans qui s’est tenue la semaine dernière. L’économiste souligne la nécessité de distinguer les facteurs à l’origine de l’inflation, selon qu’elle est conjoncturelle ou structurelle. Mais avant d’aller plus avant dans cette analyse, voyons quelles sont les prévisions de la banque privée.

Prévisions d’inflation

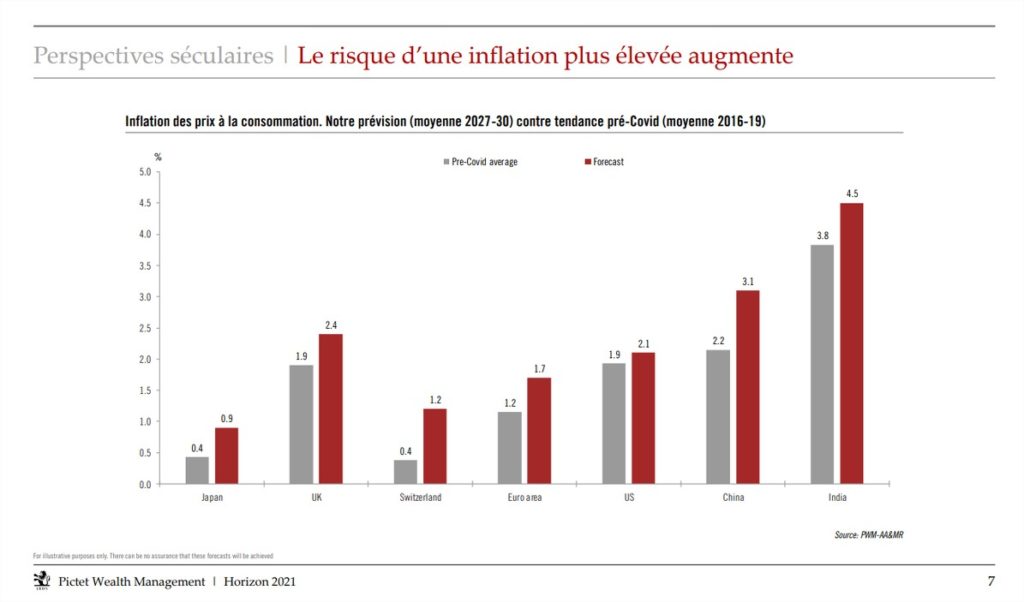

Le redémarrage de l’inflation ne serait pas à l’ordre du jour. En revanche, sur le long terme, le risque de sa remontée n’est pas à écarter. Pictet table ainsi sur un risque augmenté d’une inflation au cours de la prochaine décennie, mais qui reste parfaitement sous contrôle, comme dans la zone euro, où le rythme de hausse des prix n’atteindrait que 1,7% par an, contre 1,2% pour la période pré-Covid, comme on le voit dans le graphique ci-dessous. En Suisse, on atteindrait péniblement 1,2%, contre 1,7% pour les États-Unis. Quant aux économies en forte croissance attendue, comme celle de la Chine et de l’Inde, elles devraient logiquement connaître les taux d’inflation les plus élevés.

Inflation conjoncturelle ou structurelle ?

Ces prévisions présentées, examinons de plus près le cadre conceptuel auquel recourent les analystes de chez Pictet, et cette distinction entre l’inflation dite conjoncturelle et structurelle, dont on peut découvrir les facteurs respectifs sur le schéma ci-dessous.

Facteurs cycliques

Cette présentation quelque peu succincte nécessite des explications que j’ai demandées à Christophe Donay dans le cadre d’une interview réalisée à la suite du Webinaire. Mon interlocuteur a ainsi commencé par me détailler les facteurs cycliques à l’origine de l’inflation conjoncturelle marquant la période actuelle, en s’attaquant tout d’abord au facteur de la poursuite des politiques budgétaires très lâches : « Aux États-Unis, cela s’est traduit par le versement de chèques directement aux ménages tandis que l’Europe a recouru massivement au chômage partiel. Parallèlement, du fait de la multiplication de goulets d’étranglement dans les chaînes de production à l’échelle, l’offre s’est mécaniquement réduite. Ainsi, la demande est restée relativement haute alors que l’offre n’arrivait plus à suivre. Ce déséquilibre est par construction de nature inflationniste. »

Inflation exportée par la Chine

Autre facteur conjoncturel d’inflation, la forte hausse des matières premières et des semi-conducteurs, déjà largement commentées dans les médias. On n’y reviendra donc pas. En revanche, le dernier facteur figurant dans le schéma, l’inflation exportée par la Chine, mérite qu’on s’y attarde : « On a observé une forte hausse des indices de prix industriels en Chine, entre 8 et 10% sur un rythme annuel. Or cette augmentation entraîne le relèvement du prix des biens intermédiaires en Chine, biens qui sont eux-mêmes exportés. Comme ce gonflement des prix est lié aux phénomènes qu’on vient de décrire de rupture dans les chaînes de production et d’augmentation des matières premières et des semi-conducteurs, l’inflation qui en résulte s’avère typiquement cyclique. »

Facteurs structurels

Si l’on se tourne maintenant du côté des facteurs à l’origine de l’inflation structurelle, commençons par la fin de la division internationale du travail dans les pays émergents. Mais pourquoi est-ce de nature inflationniste ? : « Un changement du modèle économique dans les pays émergents est en train de se produire, en particulier en Chine. Cette dernière a bâti sa croissance économique sur les exportations, en bénéficiant de deux facteurs compétitifs, à savoir un taux de change particulièrement avantageux et un coût du travail très bas. Mais au fil du temps et du gonflement de la production chinoise, les marchés étrangers ne suffisent plus à garantir le maintien de la croissance à un rythme élevé. La Chine doit donc basculer vers une économie moins centrée sur les exportations pour s’appuyer sur la demande intérieure. Pour y parvenir, poursuit notre interlocuteur, il y a deux leviers : le premier consiste à augmenter les salaires, tandis que le second revient à faire diminuer le taux d’épargne, qui est particulièrement élevé en Chine – 50% au niveau global et 30% pour les ménages –, afin de transformer cette épargne en consommation. Pour atteindre ce dernier objectif, il faut faire baisser l’épargne de précaution, en mettant en place des systèmes de retraite et de sécurité sociale tout en assurant la visibilité sur la croissance des salaires des employés chinois. »

Augmentation des coûts de production

Cette politique va se traduire par une augmentation des coûts de production : « Si les entreprises peuvent répercuter tout ou partie de ce relèvement de leurs charges salariales sur leurs prix de vente, on est face à un mécanisme inflationniste lié à des changements structurels qui se propagent dans le temps et qui durent, contrairement à l’inflation d’origine conjoncturelle qu’on a déjà évoquée provenant du géant asiatique. D’où la projection d’un taux d’inflation chinois supérieur à ce qu’il est aujourd’hui ou ce qu’il a été dans le passé. »

Nouvelle vague d’innovations

Autre source d’inflation structurelle répertoriée par notre interlocuteur, la nouvelle vague d’innovations, qui seraient davantage inflationnistes. Mais pourquoi donc ? À cette question, le stratège de chez Pictet affirme : « Elles donneront plus de pouvoir aux entreprises de répercuter toute hausse des coûts de production que pour les innovations passées. Prenons l’exemple des énergies alternatives, et en particulier de l’utilisation de l’hydrogène. Pour rentabiliser cette nouvelle industrie, il faut investir massivement. Dans un premier temps, le niveau des prix est fixé à un niveau très élevé avant que l’effet de la standardisation l’emporte, induisant leur baisse. Mais ce mouvement devrait s’étaler dans le temps, avant que les nouvelles énergies ne se développent à large échelle. »

Rareté des ressources

De manière concomitante avec cette nouvelle vague d’innovations, les ressources disponibles pourraient s’avérer plus rares : « Par exemple, le besoin exponentiel de microprocesseurs suppose que la production de certains de ses composants comme les terres rares – bien nommées… – puissent suivre le rythme. Or on a déjà des tensions actuellement. »

Raréfaction des employés

Toujours liée à la vague d’innovations, la raréfaction des employés constitue une autre source d’inflation structurelle : « Ce phénomène s’explique tout à la fois par le vieillissement démographique et par demande d’expertise technique de plus en plus forte au fur et à mesure que les innovations technologiques se propagent, de nature à induire des tensions salariales grandissantes. »

Retour du gouvernement omniprésent

L’économiste mentionne également le rôle de l’État dirigiste ou centralisateur. En quoi serait-ce inflationniste ? Pour répondre à cette question, notre interlocuteur précise sa pensée : « C’est ce que j’appelle le retour du gouvernement omniprésent. On peut le prendre sous différents angles. Les gouvernements, de manière légitime, doivent s’intéresser aux externalités. On peut en citer deux : les inégalités et le changement climatique. Pour s’occuper de ces externalités et les réguler, il faut les internaliser dans le système économique. En d’autres termes, alors que les externalités sont par définition gratuites, il faut créer des frictions en leur donnant un prix. Et ce prix constitue évidemment un coût supplémentaire. Prenons par exemple la taxe carbone : c’est un coût supplémentaire tant pour les constructeurs automobiles que pour les acquéreurs de ces véhicules, non seulement à l’achat que lors du plein à la pompe. On crée ainsi un phénomène de pression à la hausse sur les marges des entreprises et, quand ces dernières peuvent répercuter ces augmentations de coût dans les prix de vente, cela devient inflationniste de manière structurelle. »

Impact sur l’allocation d’actifs

Cette inflation cyclique à un niveau un peu plus élevé qu’au cours des dernières années et le risque d’inflation structurelle supérieure à celle qu’elle n’a été depuis 40 ans a conduit Pictet à un ajustement dans sa grille d’allocation d’actifs stratégique. En effet, explique Christophe Donay : « Il faut s’attendre à une performance insuffisante de la stratégie basée sur des portefeuilles construits selon la répartition traditionnelle 60/40 – 60% d’obligations, 40% d’obligations. C’est la raison pour laquelle, nous sommes passés à une allocation reposant sur le principe de fonds de dotation (endowment), c’est-à-dire de portefeuilles composés à parts égales d’obligations, d’actions et d’investissements alternatifs, à la performance attendue supérieure. L’avantage de ce type d’allocation d’actifs stratégique est d’encapsuler le risque d’inflation en raison de l’intégration d’actifs réels dans le portefeuille. »