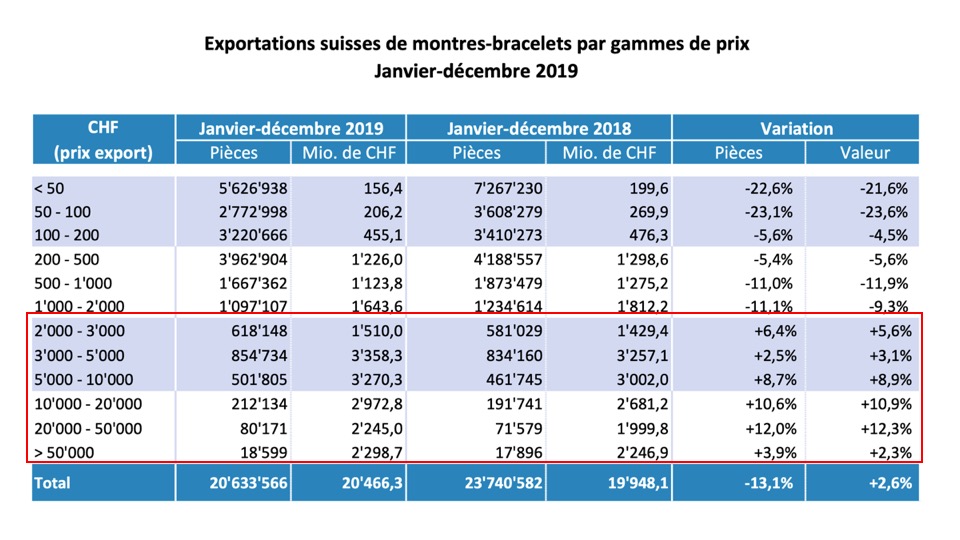

Je suis rassuré de voir que les médias en Suisse et ailleurs mesurent enfin l’ampleur du désastre provoqué par la montée en puissance des montres connectées. Beaucoup d’observateurs commencent à comprendre qu’Apple, Samsung et d’autres ont pris le dessus sur l’entrée de gamme des montres. Le consensus des observateurs est qu’en somme nous perdons la bataille des volumes, mais que nous gagnons celle du haut de gamme, plus profitable en marges (…).

Lire également : https://labs.letemps.ch/interactive/2019/apple-depasse-horlogerie-suisse/

Pour mieux comprendre le constat et l’ampleur du désastre je vous conseille vivement de lire l’article de Valère Gogniat paru dans Le Temps ce matin. Le journaliste y détaille très bien l’érosion des volumes provoquée par l’arrivée des montres connectées et en premier lieu par Apple, mais cite la convention patronale et la fédération horlogère avec des déclarations qui m’inquiètent tant elles sont déconnectées de la réalité. La convention patronale parle notamment d’une augmentation des effectifs en 2019 et je me demande si ces fonctionnaires vont parfois sur le terrain pour se rendre compte qu’à l’évidence beaucoup d’entreprises actives dans la sous-traitance horlogère en Suisse et en France voisine sont dans des situations très compliquées. Malheureusement pour eux ils sembleraient qu’ils ne soient pas au courant de licenciements qui font parfois l’objet d’un plan de licenciement négocié, mais qui sont souvent insidieux (on procède à des licenciements par petits groupes pour éviter les plans et qui restent de fait sous la ligne flottaison et hors des radars). Et le journaliste omet dans son édito de parler des sous-traitants qui se trouvent ailleurs que “dans les montagnes neuchâteloises” , notamment dans la région genevoise et qui subissent les mêmes affres que leur confrères neuchâtelois.

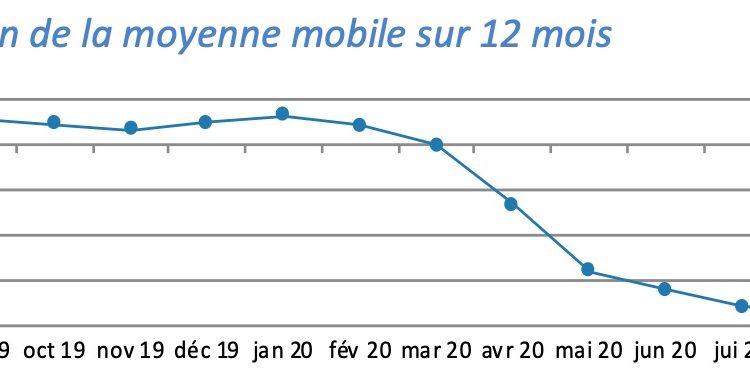

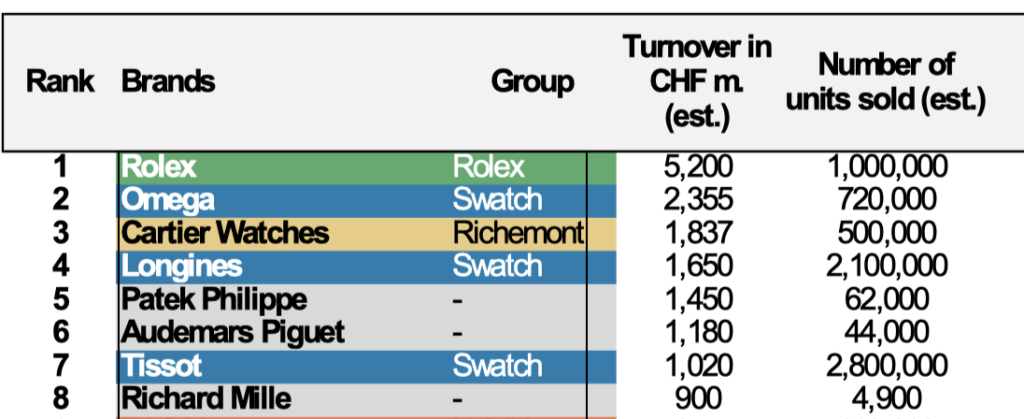

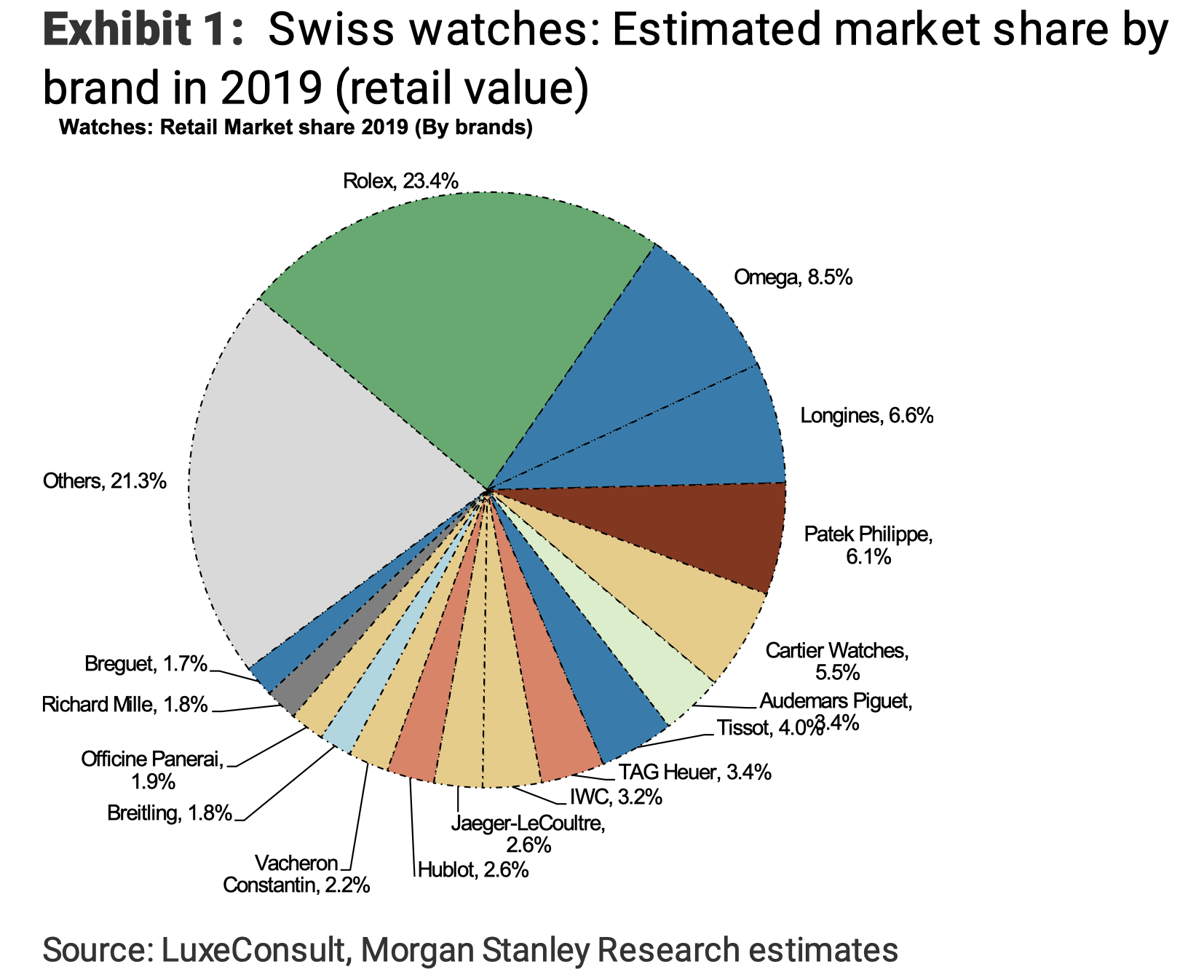

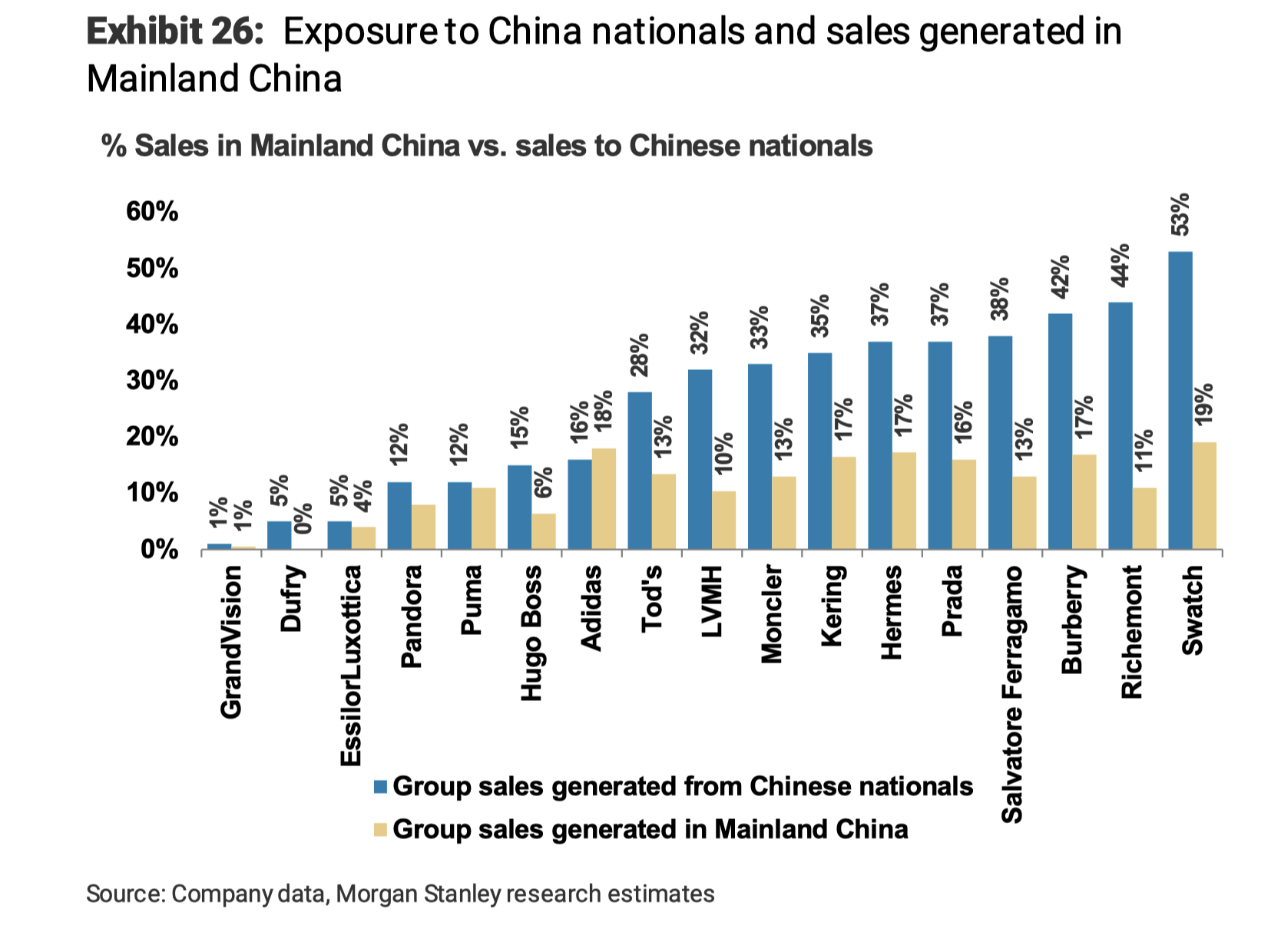

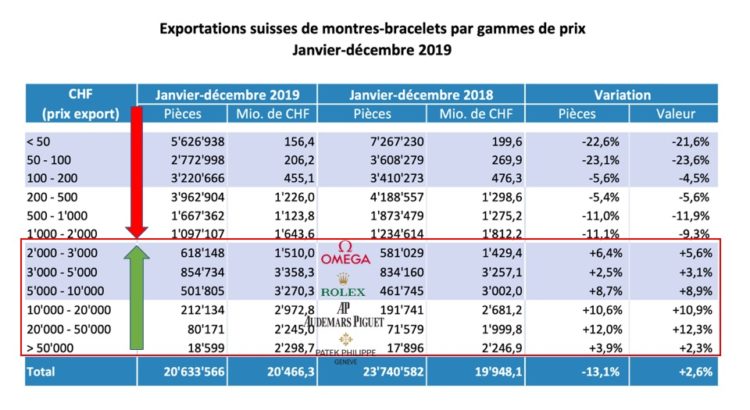

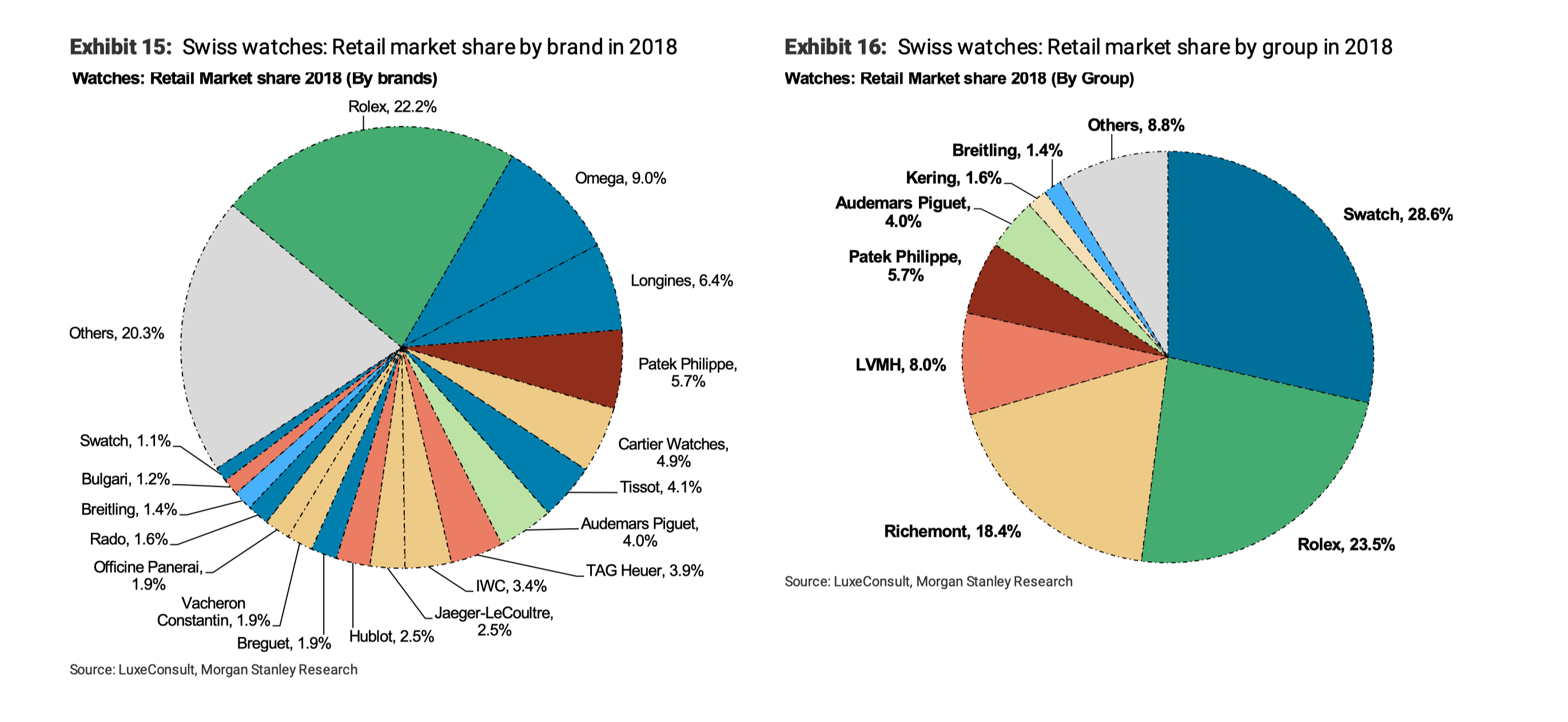

Autre constat : les personnes citées n’ont pas compris que malgré une croissance en valeur pour 2019, nous serons toujours sur les mêmes niveaux qu’en 2013. Le constat est que nous avons 0% de croissance en valeur sur 7 années consécutives avec une décroissance des volumes de l’ordre de 27% ! Non seulement le gâteau ne grandit pas, mais les “gros convives” (les marques qui génèrent une croissance supérieure au marché comme par exemple Rolex ou Patek Philippe) se servent des parts (de marché) de plus en plus grosses.

Lire et voir également : https://www.rts.ch/info/economie/10756358-les-volumes-d-exportation-des-montres-suisses-s-effondrent.html

Plutôt que de m’attarder sur une des causes de la chute des volumes dans l’industrie horlogère suisse qui faisait déjà l’objet d’un de mes articles en 2017, j’aimerais plutôt braquer les projecteurs sur les conséquences de ce changement disruptif et irréversible.

Les montres connectées sont le poison de l’horlogerie suisse, mais malheureusement pas le seul

(Je précise tout de suite que mon analyse n’est pas basée sur la jeunesse suisse qui vit dans un cocon de richesse relative, mais sur le reste du monde qui achète l’immense majorité des montres Swiss made)

Beaucoup de gens pensent que le niveau de vie helvétique constitue la norme ailleurs dans le monde et que le fait de pouvoir porter une Apple watch sur le poignet droit et une montre mécanique sur l’autre est accessible à tout le monde. La mauvaise nouvelle pour ces gens est que le choix entre montre connectée et montre traditionnelle est éliminatoire et non pas complémentaire. D’une part la cible de consommateurs visés par les montres connectées dispose d’un budget aux alentours de CHF 500 et non pas de CHF 500 + 3’000 ! Au-delà du choix de l’objet à porter, il faut prendre en compte les changements de comportements des clients du futur. Les jeunes de la génération X des milléniaux (entre 23 et 38 ans en 2019) et encore plus ceux de la génération suivante Z ne portent soit plus de montres (l’écrasante majorité), soit ils portent des montres connectées (plutôt les X que les Z) ou des montres “fashion” à un prix très accessible.

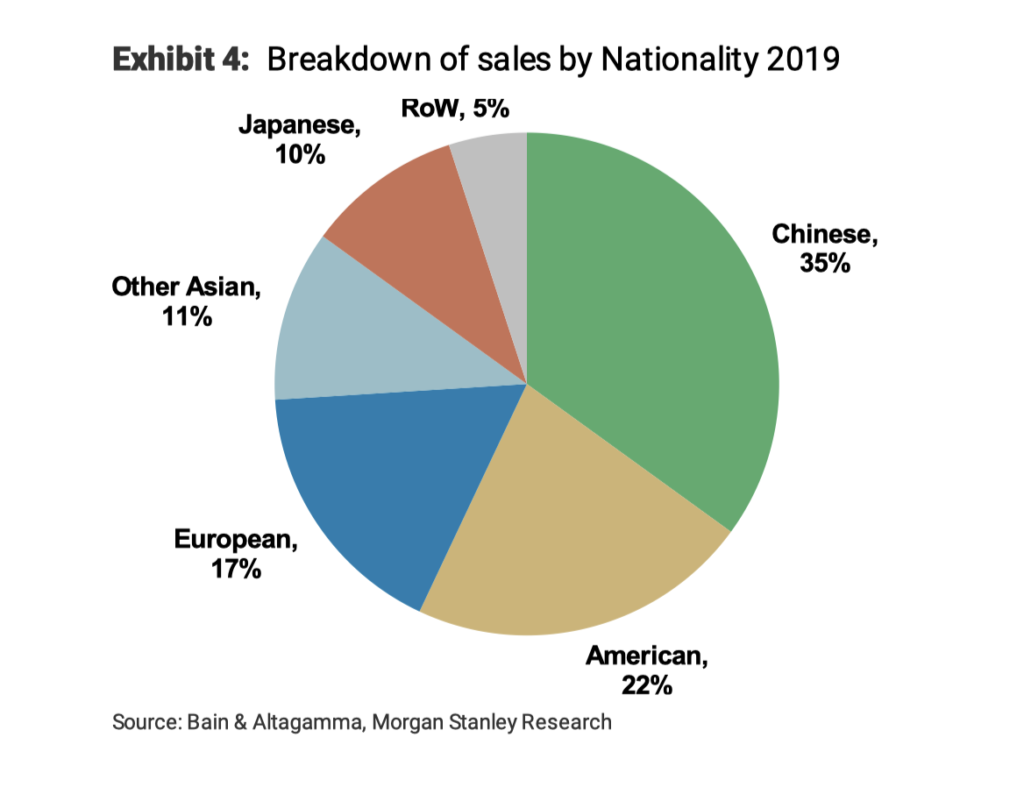

Les jeunes clients se laissent tenter par une image de marque qui colle à leurs valeurs (ex. Daniel Wellington, dont toute la communication repose sur des campagnes de réseaux sociaux) ou par un prix qui les désinhibe dans l’acte d’achat. Pour bien situer le débat sur les volumes, on peut estimer les ventes mondiales annuelles de produits horlogers à 1 milliard d’unités, dont seulement 20 millions (2% du total !) seront produits en Suisse cette année. Le prix moyen d’une montre chinoise vendue dans le monde peut être estimé à CHF 7 (statistique de la Fédération de l’Industrie Horlogère Suisse, FHS), soit 300 fois moins qu’une montre Swiss made.

Premier constat : une montre connectée prend la place d’une montre traditionnelle et les clients du futur se désintéressent dans leur immense majorité pour un objet qu’ils considèrent au mieux comme ringard et au pire comme étant inutile !

Lire également : https://blogs.letemps.ch/olivier-muller/2017/09/28/la-montre-connectee-nest-pas-lavenir-de-lhorlogerie-suisse/

Les incidences des pertes de volumes pour les fondements de l’horlogerie Swiss made

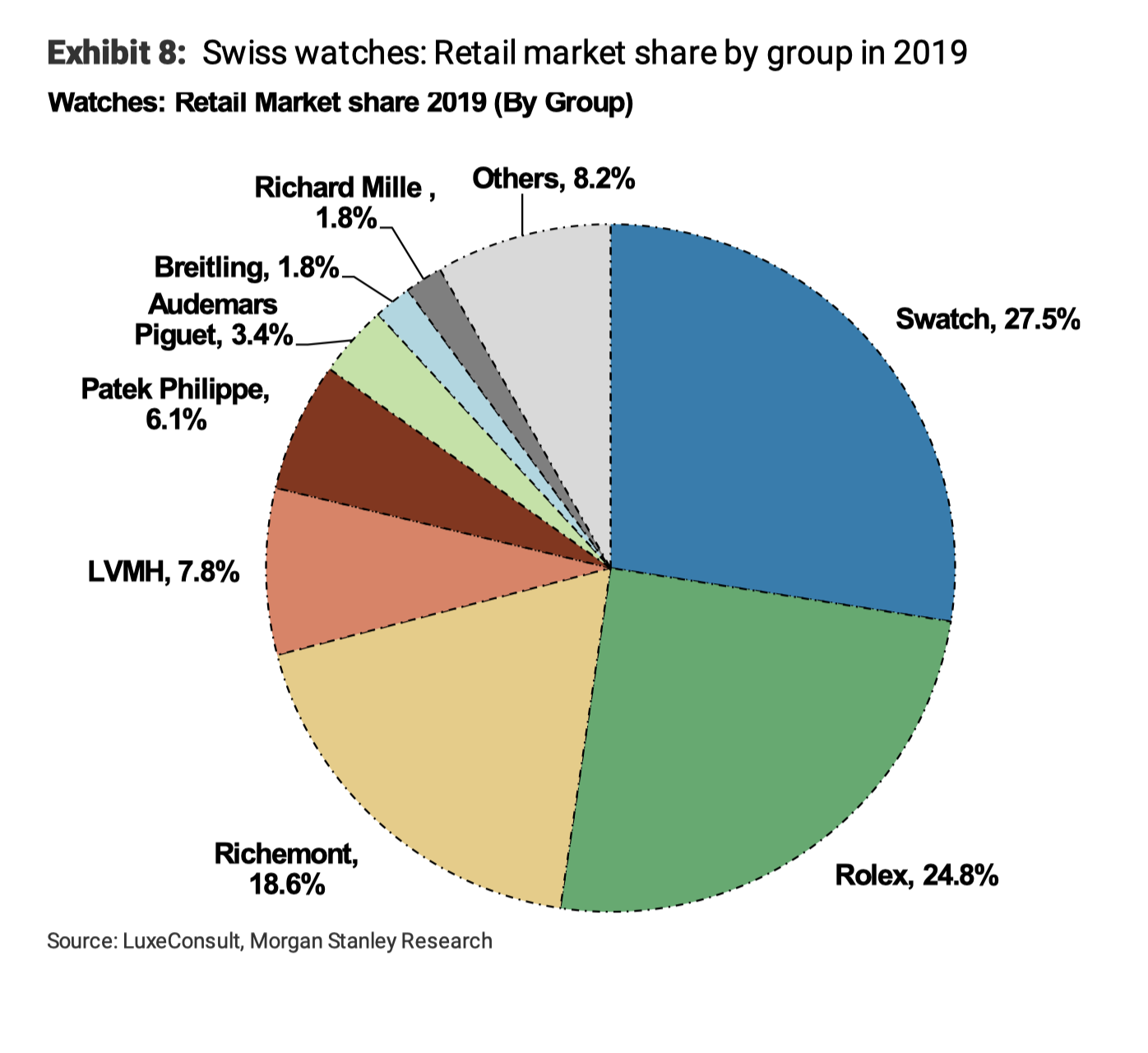

Le constat est simple et souvent simpliste quand on survole le sujet, l’industrie horlogère suisse a délaissé le champ de bataille des montres d’entrée de gamme et de milieu de gamme inférieur. Les exceptions à ce constat sont rares et incarnées par le Swatch Group avec des marques comme Swatch, Hamilton et Tissot ou encore Frédérique Constant et Alpina (propriété du japonais Citizen). Au risque de me répéter je cite toujours un des rares entrepreneurs visionnaires à avoir gérer des marques horlogères et surtout un outil industriel, M. Nicolas Hayek qui en 1993 déclarait “…. à chaque fois que nous abandonnons un segment de prix, les Japonais montent d’un étage. Et nous enchaînons la prochaine retraite de terrain. ” A l’époque la menace était principalement japonaise, aujourd’hui elle est principalement californienne (Apple et dans un proche futur Google avec Fitbit) et coréenne (Samsung).

ROLEX pourrait très bien se dire que sa marque lui rapport suffisamment d’argent et qu’elle n’a pas à se préoccuper des gammes de prix inférieures. Elle le fait quand même avec beaucoup de succès avec TUDOR qui lui permet d’occuper le terrain avec une offre de produits qui parle au client aspirationnel de ROLEX, celui qui ne peut pas encore s’offrir sa Submariner. De même que la pyramide de marques du Swatch Group sert à protéger les marques par échelonnement de prix : Tissot protège Longines et Longines sert de bouclier à OMEGA.

Deuxième constat : la perte d’un segment de marché à la concurrence lui permet de gravir les échelons des segments dégageant des marges proportionnellement plus élevées.

Aucune industrie ne peut vivre que sur des segments de niches

Les horlogers suisses feraient bien d’étudier l’industrie automobile et leurs structures de marques. Lorsque Rolls Royce peut se permettre de lancer un SUV ce n’est que grâce à l’argent que la maison mère – BMW – a gagné avec des X2, X3 ou X5. Rolls Royce “racheté” (sauvé de la faillite) en 1998 par BMW profite aujourd’hui de la technologie, des compétences et des flux financiers de sa maison mère. Elle n’aurait jamais pu développer des nouveaux moteurs et donc des nouveaux modèles en restant indépendante.

Ce cycle vertueux du financement par le bas vers le haut est exactement ce qui a permis au Swatch Group de remettre sur les rails une marque comme OMEGA qui est aujourd’hui le challenger de ROLEX dans son segment de marché. Les flux financiers dégagés par SWATCH ont en effet permis de relancer une marque totalement moribonde à la fin des années 1980. Une marque comme OMEGA ne peut s’offrir des développements comme l’échappement co-axial qu’avec l’aide financière, technologique et logistique du Swatch Group. Non seulement elle a accès aux dernières technologies, mais en plus elle profite d’un avantage prix concurrentiel qui la démarque de la plupart de ses concurrentes. Avec la croissance des volumes de ventes OMEGA dégage plus de marges qui vont venir alimenter les comptes du groupe qui pourra ré-investir dans son outil industriel. Et c’est ainsi qu’un cycle vertueux se met en place qui in fine profite au groupe dans son entier !

Les volumes aident à financer l’outil de production, la recherche et développement de produits et préserve le savoir-faire.

Troisième constat : les segments de prix supérieurs dégagent des marges plus importantes, mais les positionnements de niches ne peuvent que fonctionner dans un éco-système où tous les segments de marché fonctionnent.

Quand une appellation fait plus de tort que de bien à une industrie….Le Swiss made et ses travers

Mon parti pris est que l’industrie horlogère doit repenser son label, le fameux “Swiss made”. Quand nos parlementaires – guidés par certains lobbyistes – ont retravaillé la nouvelle mouture du Swiss made horloger qui s’inscrivait dans une démarche de certification Swissness ils ont voulu bien faire sans trop en comprendre les conséquences. Lorsque le critère décisif pour qu’une montre obtienne le label Swiss made est le 60% de valeur ajoutée sur la montre dans sa globalité et les 60% de valeur ajoutée pour le mouvement, on ouvre la porte à tous les abus possibles et imaginables. Lorsque les coûts de développement sont inclus dans un calcul de prix de revient, on peut aisément comprendre qu’en-dehors du mouvement la quasi-totalité des composants peuvent être fabriqués ailleurs qu’en Suisse, par exemple en …. Asie. Le fait qu’aujourd’hui des sous-traitants sont soumis à des offres comparatives avec des fabricants asiatiques et qu’ils ne peuvent – pour des raisons évidentes de structures de coûts, notamment des salaires – pas s’aligner sur ces prix.

Arrêtons l’hypocrisie de vendre sous le label Swiss made des montres qui sont fabriquées dans des usines à l’étranger et réservons ce précieux label – porteur d’une image de qualité et de précision helvétiques – aux marques qui ont la volonté de payer le juste prix à leurs fournisseurs ! Mais nous ne sommes pas pour autant forcés à abandonner ces segments de prix comme le prouve la marque Swatch qui fabrique ses montres en Suisse en automatisant et robotisant sa production.

Une marque 100% genevoise et haut de gamme comme FP Journe renonce à l’indication Swiss made sur ses produits quant bien même elle remplit aisément les critères en produisant la quasi-totalité de ses composants en Suisse ! Pourquoi ? Parce qu’à juste titre elle considère que ce label n’a aucune crédibilité.

Quatrième constat : l’abus du label Swiss made est dommageable, car on induit en erreur un consommateur qui pense naïvement que sa montre a été produite en grande partie en Suisse. De fait on a affaibli un avantage concurrentiel que représente une appellation d’origine comme le Swiss made en rendant son accès trop facile !

Lire également : https://www.letemps.ch/economie/francoishenry-bennahmias-ne-suis-inquiet-suis-fache

Inspirons nous de nos concurrents pour mieux les battre

Apple ne produit rien et possède probablement la chaîne logistique la plus compliquée au monde pour l’approvisionnement des composants nécessaires. Apple ne revendique pas le Made in USA, car tout le monde sait que tout ou presque (certains processeurs sont fabriqués aux USA) est fabriqué en Chine, en Corée ou au Japon. Malgré tout ces éléments “à charge”, Apple est une marque de luxe qui réussit à vendre ses produits nettement plus chers que la concurrence asiatique et engrange des marges substantielles. Par contre ce qu’Apple a réussit à faire – au même titre que Google et d’autres – a été de créer un éco-système dans lequel le client est devenu complètement captif d’une marque ! A l’inverse Apple – malgré son génie marketing – a mis beaucoup de temps (4 ans) entre le lancement de sa première montre et la version 4 pour comprendre où se trouvait sa clientèle cible (lire ci-dessous l’article du New York Times). Ma prédiction est que si Apple s’est focalisée sur le domaine de la santé avec le tracking de votre activité physique, sa cible est clairement une clientèle au-delà de 30 ans qui se soucie de ses pulsations cardiaques c’est une bonne nouvelle pour les horlogers suisses qui veulent conquérir les poignets des jeunes qui ne font pas de triathlon !

Lire également : https://www.nytimes.com/2018/10/03/magazine/apple-watch-data-industry.html

Ce que les horlogers suisses n’ont apparemment toujours pas compris est que l’objet porté au poignet est “seulement” le sésame pour l’univers contrôlé aujourd’hui par les GAFA* et quelques fabricants chinois comme Huawei.

Continuons à faire des objets d’exception en revendiquant un savoir-faire, un terroir et une tradition, mais ne tombons pas dans le piège de vouloir nous battre sur un champ de bataille que nous avons délaissé. Plutôt que de vouloir imprimer sur les cadrans un label qui a toujours été à géométrie variable, rendons le crédible et utilisons le à bon escient. Et allons parler aux géants comme Apple qui savent vendre des montres à USD 500 mais pas à USD 5’000 !

Et finalement même si les montres connectées connaissent un engouement spectaculaire et si on part du constat qu’un milliard de montres sont vendues chaque année à travers le monde, et que l’on déduit de ce chiffre les 20 millions Swiss made et les 66 millions de montres connectées on arrive à 93% de montres “conventionnelles” à quartz ou mécaniques. Donc la marge de progression pour notre industrie est phénoménale, car nous détenons tout juste 2% en volume, mais 53% en valeur.

*GAFA : acronyme de Google, Apple, Facebook, Amazon et Microsoft