Gilles Panchard, planificateur financier, LO Patrimonia

Gilles Panchard, planificateur financier, LO Patrimonia

Josselin de Saint Périer, directeur, LO Patrimonia

Josselin de Saint Périer, directeur, LO Patrimonia

Avec la révision du droit des successions qui entre en vigueur le 1er janvier 2023, les parts réservataires pour les descendants seront diminuées, octroyant ainsi plus de liberté au testateur.

A la différence d’autres pays, notamment anglo-saxons, l’ordre juridique suisse fixe en effet un cadre à l’autonomie des testateurs. D’une part, seuls deux types d’actes sont envisageables : le testament ou le pacte successoral. D’autre part, le législateur a posé certaines limites, en instaurant le principe dit de la « réserve héréditaire ».

Principe de la réserve héréditaire

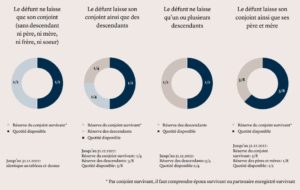

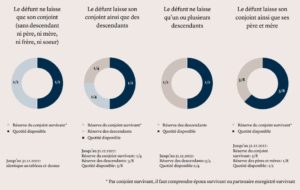

Le principe de la réserve héréditaire impose au testateur d’allouer une part de son patrimoine à certains héritiers limitativement énumérés. La fraction du patrimoine dont le testateur peut librement disposer (appelée « quotité disponible ») est par conséquent liée à la présence ou non d’héritiers réservataires.

Si ce principe est pleinement applicable dans le cadre d’un testament, le pacte successoral permet quant à lui, sous certaines conditions, de réduire voire d’annuler la part prévue aux héritiers réservataires. Cela est néanmoins envisageable uniquement si ces derniers y consentent de manière expresse.

Quotités disponibles et parts réservataires à compter du 1er janvier 2023 :

Outre la sérénité, ce qui guide celui ou celle qui souhaite planifier sa succession est de pouvoir protéger ses proches. En fonction du ou des proches concernés, les moyens peuvent être différents, et parfois se cumuler. Vous trouverez ci-dessous quelques pistes de réflexion dans cette optique.

Comment favoriser son conjoint ?

Si le testateur souhaite protéger tout particulièrement son conjoint, le droit matrimonial, accompagné de la stricte identification du propriétaire des biens composant le patrimoine du couple, permettrait d’améliorer la position du conjoint survivant. En effet, par contrat de mariage, le bénéfice de l’union conjugale (c’est-à-dire ce qui reviendra au conjoint survivant à la liquidation du régime matrimonial) peut être attribué, en tout ou partie, au conjoint survivant. Ceci à l’exception de la réserve légale des enfants non communs, qui doit être préservée. Lors de cette liquidation, le conjoint survivant bénéficiera ainsi d’une part plus importante.

« Pour toute succession ouverte après le 1er janvier 2023, le testateur aura une marge de manœuvre plus importante dont il pourra faire bénéficier les personnes de son choix, y compris son conjoint. »

Unilatéralement, le testateur peut en plus prévoir d’allouer la partie disponible de son patrimoine successoral (la quotité disponible) à son conjoint ou à son partenaire enregistré. Ce qui permet, là encore, d’augmenter la part du conjoint. En effet, à compter du 1er janvier 2023, en concours avec des enfants, le conjoint à qui le testateur octroierait la quotité disponible verrait ainsi sa part augmenter d’un quart (de 50% à 75%). C’est également un quart que le conjoint pourrait recevoir en plus s’il est en concours avec les père et mère du défunt (de trois quarts à la totalité). Un droit d’usufruit peut également être attribué par le testateur au conjoint survivant. On précisera que ce droit d’usufruit déploie tous ses effets en présence uniquement d’enfants communs.

Enfin, avec le concours nécessaire des héritiers qui devraient renoncer à leur réserve, le pacte successoral permettrait une complète liberté de disposition du testateur au bénéfice du conjoint.

Favoriser ses enfants

Si ce sont ses enfants (communs ou non) que le testateur souhaite particulièrement protéger, la plupart des moyens évoqués en faveur du conjoint sont également disponibles au bénéfice de ses enfants. Grâce à un aménagement du régime légal de la participation aux acquêts ou du choix d’un autre régime adéquat, le testateur peut, avec l’accord de son conjoint mais sans que cela puisse atteindre à la réserve de ses enfants non communs, modifier le bénéfice de l’union conjugale afin que chacun des époux conserve ses acquêts, augmentant de ce fait la masse successorale à partager entre les héritiers (dont les enfants). Le testateur peut également prendre unilatéralement des dispositions testamentaires afin d’allouer la quotité disponible à ses enfants. En concours avec le conjoint survivant, les enfants pourraient en effet recevoir 25% en plus de ce qu’ils auraient reçu en l’absence de toute disposition (de 50% à 75%).

« En concours avec le conjoint survivant, les enfants pourraient ainsi recevoir 25% en plus de ce qu’ils auraient reçu en l’absence de toute disposition. »

Par ailleurs, avec le concours nécessaire du conjoint qui renoncerait à sa réserve, le pacte successoral permettrait une complète liberté de disposition du testateur au bénéfice des enfants. Dans l’hypothèse d’un couple qui aurait des enfants issus d’une union différente et des enfants communs, le testateur pourrait souhaiter vouloir protéger tant ses enfants (communs et/ou ceux issus d’une union différente) que son conjoint, et cela sans atteindre pour autant à la part de ce dernier. Dans ce cadre et dans le respect de la réserve du conjoint, le testateur pourrait disposer qu’au décès subséquent de son conjoint, les actifs qu’il a transmis à ce dernier « reviennent » à ses enfants (les enfants communs que le testateur a eus avec son conjoint et ceux d’une union précédente). C’est grâce au dispositif légal de la substitution fidéicommissaire qu’il pourra y parvenir.

Quid des enfants du conjoint ?

Si ce sont les enfants de son conjoint que le testateur souhaite également protéger, ce dernier doit impérativement prendre des dispositions successorales en leur faveur. En effet, les enfants du conjoint sont considérés par le droit civil successoral comme des tiers et à ce titre, ils ne reçoivent rien des actifs du défunt. En amont des dispositions successorales, le droit matrimonial permet également mais indirectement de protéger les enfants du conjoint.

En effet, en augmentant la part matrimoniale revenant au conjoint survivant, cela augmente la masse successorale que les enfants de ce dernier ont vocation à recevoir (en totalité ou en partie). Grâce au droit successoral, le testateur peut également allouer – directement ou indirectement – une partie de son patrimoine.

En effet, soit il alloue directement grâce à un testament la quotité disponible aux enfants de son conjoint (soit, à compter du 1er janvier 2023, 1/2 en présence d’enfants du défunt et du conjoint), soit il alloue indirectement aux enfants du conjoint en prévoyant, grâce à une substitution fidéicommissaire, que les actifs transmis à son conjoint dans le respect de sa réserve reviennent aux enfants (non communs) de ce dernier.

Situation pour les concubins

Si le testateur souhaite protéger son concubin, respectivement les enfants de ce dernier, il devra également prendre des dispositions successorales en leur faveur car, de manière identique aux enfants non communs du conjoint, le droit suisse n’offre pas de statut juridique au concubin et aux enfants de ce dernier. Par conséquent, sans dispositions particulières, ceux-ci n’ont pas de vocation successorale à recevoir des actifs du testateur.

« Le droit suisse n’offre pas de statut juridique au concubin et aux enfants de ce dernier. Par conséquent, sans dispositions particulières, ceux-ci n’ont pas de vocation successorale à recevoir des actifs du testateur. »

Dans le respect des règles successorales, ce dernier pourra décider d’octroyer au concubin et/ou à ses enfants tout ou partie de la quotité disponible dont le montant dépendra des héritiers réservataires. Le logement du couple pourrait par exemple être légué au concubin, dès lors que la valeur du logement ne dépasse pas la quotité disponible.

Planification optimale, pour préserver le patrimoine à long terme

Pour une famille fortunée, ou un individu qui ne souhaite pas attendre l’inéluctable pour impliquer la prochaine génération, la première démarche doit consister en une discussion aussi large que possible avec un partenaire financier, capable d’appréhender des objectifs de gestion au regard de contraintes légales et fiscales (et les voies d’optimisation) sur plusieurs juridictions, même si tous les membres d’une famille sont résidents suisses au moment de la discussion.

Quand une donation est envisagée à des fins de gestion fiscalement efficiente au service d’objectifs familiaux communs, il convient bien entendu de valider la notion « d’excédent de fortune » au niveau du donateur, afin d’évaluer le montant qui peut être donné, sans affecter son train de vie.

Dans notre vision de la gestion de patrimoine, nous avons la conviction que l’organisation d’un patrimoine familial multigénérationnel est l’option la plus bénéfique à toutes les parties. La pratique de notre approche a validé qu’une partie non négligeable de la performance future dépend des bonnes décisions de transmission multigénérationnelle.

Ne pas sous-estimer la fiscalité étrangère

Si cet article précise le nouveau cadre civil suisse applicable à une succession régie par le droit civil suisse, la fiscalité suisse applicable à la succession d’une personne résidente en Suisse, elle, n’est pas modifiée.

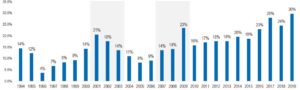

En comparaison internationale, si l’on s’intéresse aux transmissions entre parents et enfants et que l’on se limite à une comparaison des taux applicables, les taux pratiqués en Suisse sont souvent nuls ou faibles (entre 0 et 7%) alors que des pays voisins comme la France, la Belgique ou le Royaume-Uni pratiquent des taux successoraux qui peuvent être à 2 chiffres.

Or, une personne domiciliée en Suisse pourrait voir la transmission de son patrimoine exposée à ces taux d’impôt étrangers.

Il est ainsi fortement recommandé de ne pas sous-estimer la fiscalité étrangère qui pourrait s’appliquer à la transmission de certains actifs qu’une personne résidant en Suisse pourrait détenir dans son patrimoine. Nous parlons ici de la notion du « situs » d’actifs ou dit autrement, de la question de la charge fiscale en cas de transmission (du vivant ou pour cause de décès) qui naitrait non pas en raison des règles applicables dans l’Etat du dernier domicile du défunt (la Suisse, par hypothèse) mais du lieu où sont situés certains actifs composant cette transmission.

Anticiper les conséquences fiscales

En effet, certains Etats peuvent prélever un impôt au moment de la transmission sur les actifs considérés comme étant situés sur leur territoire, bien que le donateur ou le défunt n’en sont pas des résidents.

Nous observons notamment que des pays comme la France, le Royaume-Uni ou les Etats-Unis connaissent ce type de règle.

Cela concernerait des actifs immobiliers (p. ex. une résidence secondaire située en France), des actifs financiers (p. ex. des actions émises par une société américaine), ou des biens meubles (comme une collection d’œuvres d’art entreposée au Royaume-Uni).

Il est donc essentiel d’anticiper, à des fins de protection du patrimoine familial, les conséquences fiscales de la détention de ces actifs qui seront à la charge des héritiers en sus de l’éventuelle fiscalité successorale suisse.

Le métier de banquier privé se doit aussi de compléter un planning successoral civil tenant compte de ces considérations fiscales internationales en vue d’identifier et de réorganiser ce qui peut encore l’être, en amont de toute transmission de patrimoine.

Thierry Célestin, responsable des solutions d’investissement Private Assets

Thierry Célestin, responsable des solutions d’investissement Private Assets

Philippe Gay, responsable de l’offre domestique suisse

Philippe Gay, responsable de l’offre domestique suisse Gérard Felley, associé et responsable des marchés Suisse et Europe francophones

Gérard Felley, associé et responsable des marchés Suisse et Europe francophones

Hervé Felli, banquier privé, CWMA

Hervé Felli, banquier privé, CWMA

Gilles Panchard, planificateur financier, LO Patrimonia

Gilles Panchard, planificateur financier, LO Patrimonia Josselin de Saint Périer, directeur, LO Patrimonia

Josselin de Saint Périer, directeur, LO Patrimonia

Nadine Mottu, banquière senior, responsable Grandes Familles internationales

Nadine Mottu, banquière senior, responsable Grandes Familles internationales Franco Fortunato, banquier senior

Franco Fortunato, banquier senior

Stéphane Monier, Chief Investment Officer, Banque Lombard Odier & Cie SA

Stéphane Monier, Chief Investment Officer, Banque Lombard Odier & Cie SA

Daniel Ricci, gérant de fortune Banque Lombard Odier & Cie Genève

Daniel Ricci, gérant de fortune Banque Lombard Odier & Cie Genève