Reform of pension contributions: don’t be frightened

L’initiative proposant un taux de cotisations unique pour la LPP rendrait le système plus égal, sans générer de surcoût. La hausse temporaire des cotisations serait modérée et totalement compensée par les gains futurs.

Réformer un système discriminatoire

Le taux de cotisations à la LPP augmente actuellement avec l’âge, ce qui pénalise les perspectives professionnelles des personnes de 50 ans et au-delà en les rendant plus chères pour les employeurs. En outre le système va à l’envers du bon sens, car pour financer sa retraite il vaut mieux cotiser le plus tôt possible.

Un surcoût transitoire

Tout le monde s’accorde à dire qu’un taux de cotisation unique quel que soit l’âge est une bonne idée. Par rapport au système actuel, cela impliquerait une hausse des cotisations pour les jeunes et une baisse pour les personnes plus âgées. Passer du système actuel à un régime de cotisations uniques implique un surcoût transitoire. Les personnes en fin de carrière devront toujours cotiser à l’ancien taux, car elles ne peuvent évidemment pas remonter dans le temps pour ajuster les cotisations payées dans leur jeunesse. En même temps les jeunes cotiseraient à un nouveau taux plus élevé. Le montant de cotisations augmenterait donc tant que des personnes ayant commencé leur carrière sous l’ancien système seraient toujours en activité.

L’argument des opposants est que ce coût supplémentaire serait tel qu’il rend la réforme tout simplement impossible. Le chiffre avancé est de 1 milliard de francs par an pendant une vingtaine d’années.

Ne nous laissez pas impressionner par les milliards

Un milliard par an semble être un très gros montant. En fait non. Lorsque l’on fait de l’analyse macro-économique, tous les chiffres ont beaucoup de zéros. Cela surprend au début, mais on s’y habitue vite, et l’on apprend à mettre les choses en perspective. Concrètement, 1 milliards par an représente 2.23 % des cotisations LPP (44.8 milliards en 2016), 0.26 % des salaires payés aux employés (391.4 milliards) et 0.15 % du PIB (659.1 milliards). Il convient de rappeler que depuis 2010 les salaires ont augmenté de 0.68 % par an en moyenne. Le surcoût de la réforme représente alors l’équivalent de 4 mois et demi de hausse de salaire. Pas de quoi prendre peur.

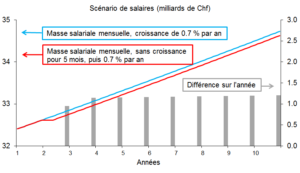

Une image parlant plus que de longues phrases, la figure ci-dessous présente l’évolution des salaires sous deux scénarios. Sans réforme, considérons que les salaires augmentent régulièrement de 0.7 % par an, à partir du niveau actuel de 32.6 milliards par mois. Leur niveau est alors présenté par la ligne bleue. Que se passerait-il si la réforme était adoptée à la fin de l’année 1 ? Les entreprises devraient alors supporter un coût supplémentaire de 1 milliard par an. Admettons qu’elles n’augmentent plus les salaires pendant 5 mois, après quoi ceux-ci augmentent de nouveau de 0.7 % par an. L’évolution des salaires serait alors donnée par la ligne rouge, qui est légèrement plus basse. La différence entre les deux lignes représente les salaires que l’entreprise paie maintenant sous formes de cotisations LPP supplémentaires. Cela correspond à 1 milliards lors de la première année, puis à 1-1.5 milliard par année, comme le montrent les barres grises.

Ce simple exemple chiffré montre bien que le coût de la réforme ne briserait pas les reins des entreprises. Il pourrait être couvert simplement en renonçant brièvement à des hausses de salaires.

Ce simple exemple chiffré montre bien que le coût de la réforme ne briserait pas les reins des entreprises. Il pourrait être couvert simplement en renonçant brièvement à des hausses de salaires.

Mais au fait, y-a-t’il vraiment un coût ?

En fait la situation est encore moins difficile que ce que le calcul précédent indique. Pour s’en rendre compte, il convient d’évaluer l’impact de la réforme sur la durée. Afin de faire cela de manière claire et concise, il est utile de considérer un simple modèle économique. Certes un tel outil est très simplifié, mais cela permet précisément de cerner les points clefs de manière claire (les personnes intéressées par les détails peuvent les trouver dans cette note technique et cet exemple chiffré).

Dans notre modèle les salariés travaillent durant deux périodes, où ils sont respectivement jeunes et âgés (une période corresponds environ à une vingtaine d’années). Jeunes et vieux gagnent le même salaire brut, et ce salaire reste constant à travers les générations (pour faire simple). Dans le système actuel, les jeunes paient un taux de cotisation LPP plus faible que celui payé par les travailleurs âgées. Avec la réforme, le taux est égal pour les deux. Ce nouveau taux est fixé de manière à ce que l’avoir LPP d’une personne en fin de carrière soit le même dans les deux systèmes. En d’autres termes, la réforme ne change pas la générosité du deuxième pilier.

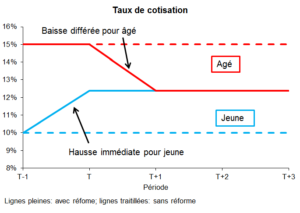

La figure ci-dessous présente l’évolution des taux de cotisations pour jeunes (en bleu) et âgés (en rouge). La réforme est mise en place à la période T. Par rapport à l’ancien système (lignes traitillées) le taux de cotisation des jeunes augmente immédiatement, alors que le taux de cotisation des âgés ne diminue qu’à la période T+1. Comme ces personnes étaient sous l’ancien système lors de leur jeunesse, elles doivent cotiser à l’ancien taux pour préserver leur avoir.

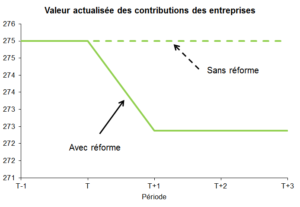

Il y a donc clairement un surcoût temporaire à la période T, comme illustré par la figure ci-dessous. Avec la réforme (ligne continue) les cotisations augmentent, puis ensuite diminuent à un niveau plus faible que celui sans réforme (ligne traitillée). Il y a donc une baisse permanente du montant de cotisation une fois que la réforme est en place. Avec la réforme les personnes cotisent plus fortement lors de leur jeunesse. Ce capital supplémentaire génère un rendement qui permet d’atteindre un avoir de retraite donné avec moins de cotisations.

Il y a donc clairement un surcoût temporaire à la période T, comme illustré par la figure ci-dessous. Avec la réforme (ligne continue) les cotisations augmentent, puis ensuite diminuent à un niveau plus faible que celui sans réforme (ligne traitillée). Il y a donc une baisse permanente du montant de cotisation une fois que la réforme est en place. Avec la réforme les personnes cotisent plus fortement lors de leur jeunesse. Ce capital supplémentaire génère un rendement qui permet d’atteindre un avoir de retraite donné avec moins de cotisations.

Nous pouvons montrer que le surcoût temporaire (période T) est exactement compensé par la réduction des cotisations à partir de la période T+1. En d’autres termes, la réforme ne change pas la valeur actualisée des cotisations payées par les entreprises du point de vue de la période T (la valeur actualisée considère les paiements sur toutes les périodes, prenant en compte le taux d’intérêt pour pondérer les paiements futurs). En outre, la réforme réduit la valeur actualisée des cotisations du point de vue de la période T+1, une fois le nouveau système complètement en place. Ceci reflète simplement le fait qu’avec des cotisations en début de carrière un avoir de retraite donné est plus facile à financer.

Utiliser l’emprunt pour répartir la charge

Utiliser l’emprunt pour répartir la charge

Notre exemple montre que dans l’ensemble la réforme n’entraîne pas un coût supplémentaire, car la hausse des paiements en période T est compensée par la suite. En fait la réforme ne fait que changer le timing des paiements des entreprises.

Un cas de figure avec une hausse temporaire des cotisations suivie d’une baisse permanente peut être géré par l’emprunt. Les entreprises peuvent lever sur les marchés financiers le montant nécessaire à payer la hausse temporaire des cotisations. Mais où trouveraient-elles l’argent ? Simplement auprès des caisses LPP. En effet, les cotisations supplémentaires payées en période T doivent bien être investies quelque part. Le plus simple est de le prêter aux entreprises. En d’autres termes, la réforme augmente la demande de crédit des entreprises en même temps qu’elle augmente l’offre de crédit de la part des fonds de pension. Certes la période de transition serait longue en pratique, et l’on peut douter que les entreprises puissent facilement emprunter. Mais cela peut se gérer par un fonds de compensation dans lequel les caisses de pension pourraient investir l’épargne supplémentaire et qui prêterait aux entreprises.

Au final, notre exemple montre bien que la réforme ne fait que changer le timing des cotisations payées par les entreprises. Le « surcoût » lors de la transition n’en est donc pas vraiment un. Supprimer le caractère discriminatoire du système actuel est donc faisable.